日本人材派遣協会の調査によると全国の派遣社員数は約143万人にものぼり、雇用者全体数の約2.5%を占めています。

派遣社員や契約社員といった非正規雇用者の年収は平均210万8千円となっており、正社員と比べると100万円以上も少ない実情があります。

派遣社員はニューノーマル時代の影響もあって働き方にある程度の融通が利くものの、給料が少ないことから生活が苦しいと感じている人は多いのではないでしょうか。

派遣社員は非正規雇用で収入が安定しないことから、金融機関でお金を借りようと思っても審査で不利になる印象がある人もいるかと思います。

意外と知られていませんが、非正規雇用だからといって審査落ちはせず、派遣社員でも金融機関からお金を借りることが可能です。

- 派遣社員でも85%以上の人が借り入れに成功している

- 派遣社員がお金を借りるなら即日融資が可能な消費者金融

- アコムのカードローンなら非正規雇用者でもWebで最短20分融資が可能*1

- 勤務先への電話連絡は派遣元におこなわれる

派遣社員は派遣先と派遣元の2つの会社と関わりがあり、申し込みで勤務先を間違えて申請すると審査に影響するリスクがありますので気をつけましょう。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

目次

派遣社員がお金を借りるのは難しくない!85%が借り入れに成功している

冒頭でも触れたように派遣社員という理由だけで金融機関の融資審査で不利になることはないため、お金を借りるのはそれほど難しくありません。

融資審査では雇用形態があまり重視されず、パートやアルバイトでお金を借りられているケースも多いからです。

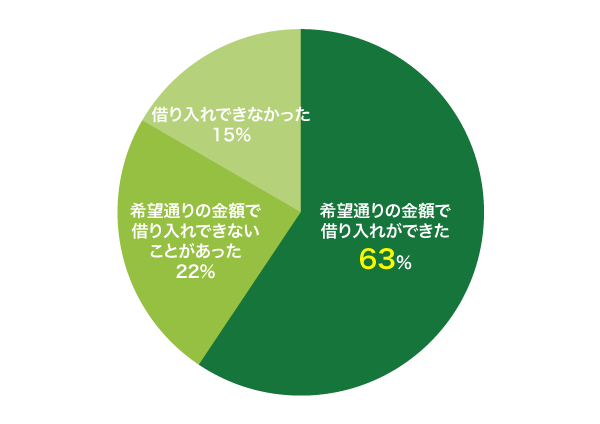

実際に金融庁がおこなった調査では貸金業者に申し込んだ派遣社員のうち、85%が借り入れに成功していることがわかっています。

借り入れに成功している派遣社員の割合

| 選択肢 | 割合 |

|---|---|

| 希望通りの金額で借り入れができた | 63.0% |

| 希望通りの金額で借り入れできないことがあった | 22.0% |

| 借り入れできなかった | 15.0% |

データ参照元: 貸金業利用者に関する調査・研究-金融庁

借り入れできなかった割合はわずか15.0%程度となっているため、審査落ちになる可能性は低いといえます。

正社員より審査で有利になるわけではありませんが、派遣社員だからといって一概に貸付を渋られることもありません。

金融機関や貸金業者の融資審査では、雇用形態よりも年収や勤続年数を重視しています。

審査で重視されるポイントは年収と勤続年数

融資審査では、年収や勤続年数から申込者が借りたお金を返済できるかどうかを判断しています。

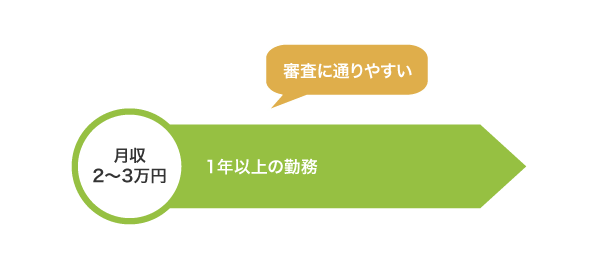

派遣社員が融資審査に通過するためには、下記の条件を満たしておくことが大切です。

- 1年以上継続して働いていること

- 毎月2〜3万円以上の給料を得ていること

これらの条件を満たしている人であれば、返済能力があると判断してもらえるので融資審査に通りやすくなります。

年収額が多い人や勤続年数が長い人ほど収入が安定していて返済能力が高いという評価になるので、入社2〜3年目の正社員より優遇してもらえるでしょう。

さらに派遣社員は2022年より平均賃金が上がっているので、以前と比べて審査に通りやすくなっています。

労働者派遣法改正で賃金が上がったことによってお金を借りやすくなった

派遣社員の賃金は、2020年4月の労働者派遣法改正によって同一労働同一賃金の考えを元に引き上げられています。

同じ仕事をしている正社員と派遣社員の給料や待遇が同等になるように是正され、以前よりも年収が安定したので金融機関の融資審査に通過しやすくなりました。

<協定対象派遣労働者の賃金の決定方法等>

引用元: 平成30年労働者派遣法改正の概要-厚生労働省

同種の業務に従事する一般の労働者の平均的な賃金の額と同等以上の賃金の額となるものでなければならない。

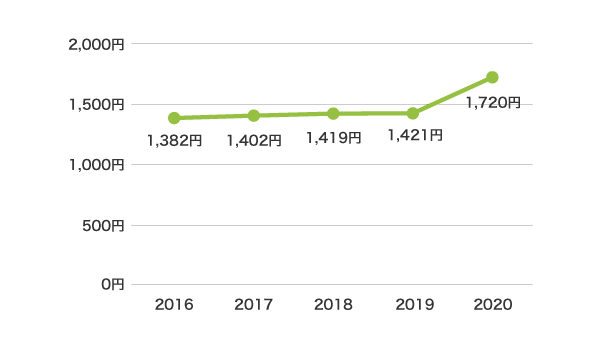

実際に日本人材派遣協会がおこなった調査では、2020年を境に派遣社員の平均時給額が上昇していることがわかっています。

派遣社員の平均賃金

| 年度 | 派遣社員の平均時給額 |

|---|---|

| 2016年度 | 1,382円 |

| 2017年度 | 1,402円 |

| 2018年度 | 1,419円 |

| 2019年度 | 1,421円 |

| 2020年度 | 1,720円 |

参照元: 派遣社員Webアンケート調査-日本人材派遣協会

令和元年賃金構造基本統計調査(全国)結果-厚生労働省

2020年度の平均時給1,720円の場合、1ヶ月に20日働けば月収が34万円以上になるので正社員と大差はありません。

フルタイムで働いている派遣社員なら、融資審査で正社員と同等の扱いをしてもらえます。

他にも、派遣社員は勤務先が変わっても勤続年数に影響しない利点があります。

派遣先が変わっても勤続年数を引き継げる

派遣社員として勤めていると、派遣先との契約が終了して勤務先の会社が変わることも多いと思います。

派遣社員は派遣先との契約が終了しても、1ヶ月以内に新しい派遣先が決まれば勤続年数を引き継げます。

例えば派遣先A社で3年勤務して契約が切れ、1ヶ月以内にB社と労働者派遣契約を結んで2年働いている場合の勤続年数は5年です。

派遣社員の雇用主はあくまでも派遣元であるため、派遣先が変わっても勤続年数がリセットされません。

派遣元を経由して働いている期間が勤続年数になるので、派遣先が変わったばかりの人でも融資審査でマイナスの評価を受けないのが嬉しいポイントです。

勤続年数が1年に満たない人は、申告する年収を平均月収から概算する必要があります。

勤続年数が1年未満の人は平均月収から年収の概算を出して申告しよう

審査へ申し込む際に年収を申告するのですが、勤続年数が1年未満の人は平均月収から概算した金額を入力すれば問題ありません。

平均月収が5万円の場合は、年収60万円になります。

1年以上継続して働いていると審査に通りやすくなると上述しましたが、働き始めてから数ヶ月しか経っていない人でも融資を受けることは可能です。

金融機関によっては、勤続年数が1ヶ月未満でも審査通過できます。

とくに無期雇用派遣で働いている人は金融機関の融資審査で有利になるため、勤続年数が短くても諦めずに申し込むとよいでしょう。

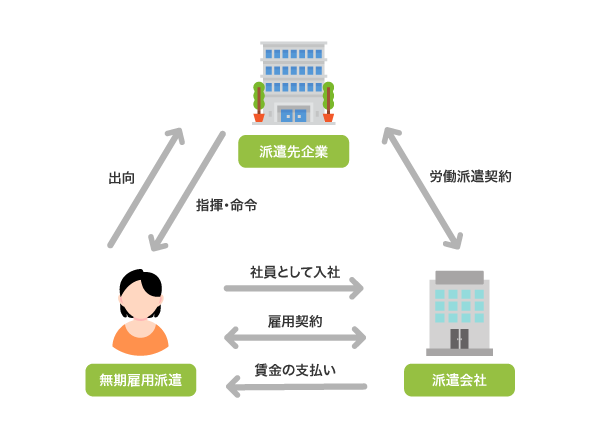

無期雇用派遣は出向しているだけなので正社員と同じ扱いになる

無期雇用派遣とは選考を受けて派遣会社に入社し、契約期間に関係なく社員として雇用してもらう働き方のことです。

派遣先に出向する形となっており、派遣社員というよりは正社員と同じ立ち位置になるので融資審査でも同様の扱いとなります。

無期雇用派遣は人事によって契約が切られて新たな勤務地が決まっていない状態でも派遣元から給料が支払われるので、収入が安定していると判断されます。

さらに正社員と同じように昇給や賞与といった待遇も受けられ、他の派遣社員と比べて返済能力が高いのも審査に通りやすい理由のひとつです。

紹介予定派遣の人は収入が安定する可能性が高いので優遇される

無期雇用派遣で働いていなくても、紹介予定派遣なら将来の収入が安定する可能性があるので融資審査で優遇してもらえます。

紹介予定派遣とは、派遣スタッフとして最長6ヶ月間の就労期間を経た後に合意のうえで正社員または契約社員として派遣先の企業に採用してもらう働き方のことです。

すでに派遣先の企業で内定が決まっており、採用通知書などがある場合は正社員として働く証拠になるので返済能力が高いと判断されます。

ただし金融機関で借り入れを申し込む際、派遣の種類まで申請する項目はありません。

闇雲に申し込むと他の派遣社員と同じ扱いになってしまうので、少しでも審査に通過できる可能性を高めたいのなら申し込み後にオペレーターへ紹介予定派遣である旨を伝えましょう。

将来性を見込んでもらえれば、貸付の可否を判断する際に有利に働きます。

単発で稼ぐ派遣バイトは2ヶ月以上継続して収入を得ていることが大切

派遣スタッフとして派遣会社に登録し、単発の派遣バイトで収入を得ている人も多いと思います。

派遣バイトが金融機関からお金を借りたい場合は、最低でも2ヶ月以上継続して収入を得ていることが大切です。

派遣バイトは通常の派遣社員やアルバイトと違って自分の意思で仕事を受けたり断ったりでき、月間の勤務日数が定まっていません。

毎月給料を得られる保証がなく、返済能力が安定しないことから基本的に貸付側からの印象が悪くなってしまいます。

しかし直近で2ヶ月以上継続して収入を得ていれば、返済能力における信用度が高くなるので審査に通過できる可能性が高くなります。

月収額が少なくて審査が不安な場合は、収入証明書の提出を回避して年収額が細かく確認されないようにするとよいでしょう。

収入証明書なしでお金を借りる方法については、「収入証明書不要のカードローン3選!給与明細なしでもすぐに借入できる方法」を参考にしてください。

派遣登録をしていても働いていない状態が続いている人は、融資を受けるのが困難になります。

派遣登録だけだと融資を受けるのが難しいのが実情

派遣登録だけで実際に働いていない人は、無職と同じ認識になるため融資審査に通過できません。

金融機関でお金を借りる際には、貸付条件として継続的に安定した収入を得ていることが必須だからです。

派遣登録だけで働いていない人は収入を得られず、返済にあてるお金を捻出できないため返済能力がないと判断されてしまいます。

お金を借りたいのなら、派遣登録後に1日でも働いて収入を得ておいたほうがよいでしょう。

では、派遣社員でもお金を借りられる方法について詳しく解説していきます。

派遣社員でもお金を借りられる方法!非正規社員の借入に前向きなのはどこ?

派遣社員がお金を借りるのなら、収入が少ない人への貸付に前向きなカードローンを選ぶのが得策です。

カードローンの貸付条件はフリーローンや多目的ローンのような年収額のボーダーラインが定められておらず、安定した収入があれば誰でも申し込めます。

借り入れの敷居が低いため、収入が少ない派遣社員でも融資を受けやすい利点があります。

管理人が実際に申し込み、派遣社員でも借りられるおすすめのカードローンを調査した結果は以下のとおりです。

| 派遣社員の借入 | 即日融資 | 金利 | |

|---|---|---|---|

| アコム(詳細) | ◯ | 最短20分融資*1 | 3.0~18.0% |

| レイク | ◯ | ◯ | 4.5~18.0%(年率) |

| アイフル | ◯ | ◯ | 3.0~18.0% |

| プロミス | ◯ | ◯ | 4.5~17.8% |

| SMBCモビット | ◯ | ◯* | 3.0~18.0% |

| 三井住友カード カードローン | ◯ | ◯* | 1.5~15.0% |

| 三井住友銀行カードローン | △ | × | 4.0~14.5% |

| みずほ銀行カードローン | △ | × | 2.0~14.0% |

| 三菱UFJ銀行カードローン バンクイック | △ | × | 1.8~14.6% |

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申し込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

ランキングの根拠(2022年)およびランキングの根拠(2023年)、ランキングの根拠(2024年)、ランキングの根拠(2025年)に基づいて調査したところ、派遣社員でスムーズに借り入れできたのは消費者金融でした。

派遣社員でも審査に通過できるうえ、融資スピードも迅速だったので非正規雇用者への貸付に前向きな印象があります。

消費者金融なら収入が少なくても即日融資を受けられる

消費者金融は即日融資のサービスを展開しており、申し込みから最短30分で借り入れできるのが一番の強みです。

収入額の多寡や雇用形態に関係なく、信用情報に問題がなければ誰でもその日のうちにお金を借りられるので借り入れを急いでいる人にも向いています。

消費者金融の融資スピードを調査した結果は、以下のとおりです。

| 融資スピード | 会社連絡なし | 原則郵送物なし | |

|---|---|---|---|

| アコム(詳細) | 最短20分*1 | 原則、在籍確認なし*2 | ◯ |

| レイク | 最短25分*3 | 電話による在籍確認なし* | ◯ |

| アイフル | 最短18分* | ◯ | ◯ |

| プロミス | 最短3分* | ◯* | ◯ |

| SMBCモビット | 最短15分 | 原則、電話連絡なし | ◯ |

| 三井住友カード カードローン* | 最短5分* | ◯ | ◯ |

注釈

※お申し込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

※審査の結果によっては電話による在籍確認が必要となる場合がございます。

※1お申込時間や審査によりご希望に添えない場合がございます。

※2電話での確認はせずに書面やご申告内容での確認を実施

※3 Web申込みの場合、最短25分融資も可能

※3 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

消費者金融のなかでもアコムはもっとも対応が早かったので、今すぐ借りたい派遣社員に向いているおすすめの消費者金融になります。

アコムは派遣バイトでも前向きに融資をおこなってもらえる

アコムは雇用形態にかかわらず融資をおこなっており、派遣バイトでも審査通過できるのが特徴です。

Q.アルバイト(パート)・派遣社員・主婦(主夫)も契約できますか?

引用元: アコム公式FAQ

A.はい。20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

派遣で働いている場合であっても、収入証明書なしで借り入れが可能な点も嬉しいポイントではないでしょうか。*1

アコムならWeb完結で借りられるうえに、申し込みから最短20分で借入金を受け取れます。*2

>> アコムの詳細はこちら

注釈

※1お借入総額により収入証明書(源泉徴収票等)が必要

※2お申込時間や審査によりご希望に添えない場合がございます。

レイクなら雇用形態関係なしで収入があればWebで最短25分融資も可能

レイクの審査では雇用形態が重視されず、安定した収入があれば派遣社員からアルバイトまで誰でも申し込めるのが嬉しいポイントです。

幅広い雇用形態の人が貸付対象になる旨についてはレイクの公式ホームページに記載されており、派遣社員への貸付にも前向きであることが伺えます。

パートやアルバイト、派遣社員でお勤めの方も、安定した収入のある方であれば、お申込みいただけます。

引用元: カードローンお申込み時の不安や疑問に対する回答-レイク

さらに最短即日融資に対応しており、Webで申し込むと最短25分で融資を受けることも可能です。*

最短15秒で審査結果を通知してもらえるので、融資の可否をすぐに知りたい人は申し込んでみてはいかがでしょうか。

>> レイクの最短15秒診断はこちら

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

※貸付条件はこちら

アイフルなら単発の日雇い派遣でも借りられる

アイフルは、勤務日数が少ない人でも貸付対象になるのが特徴です。

1日でも出勤していれば申し込めるので、単発の日雇い派遣で働いている人や派遣会社に入社したばかりの人でも借り入れしやすい利点があります。

さらに非正規雇用者への貸付に前向きで、派遣社員だけではなくアルバイトやパートでも契約できます。

Q.パート・アルバイト・派遣社員・契約社員でも契約は可能ですか?

引用元: よくある質問-アイフル

A.現在お仕事をされている方であれば、お申込みいただけます。

即日融資に対応しており、申し込みから最短18分で借り入れできるので急いでいるときにもぴったりです。*

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

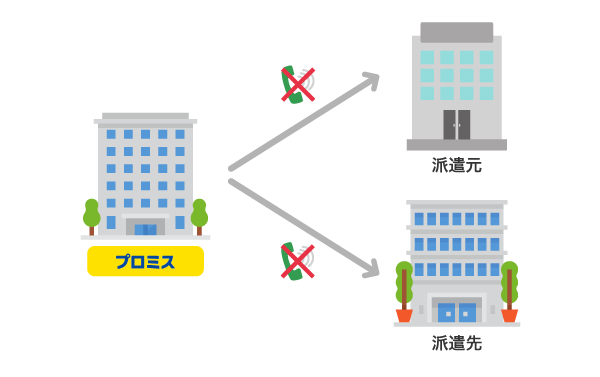

プロミスは派遣社員でも在籍確認の原則電話連絡なしで借り入れができる

プロミスは、顧客のプライバシーを守るために在籍確認の原則電話連絡なしに対応しています。*

非正規雇用の派遣社員でも勤務先に連絡せずに審査を進めてもらえるため、職場に借り入れがバレたくない人に最適です。

プロミスの公式サイトにも、電話連絡をおこなわない旨について以下のように明記されています。

原則、お勤めされていることの確認はお電話では行いません。

引用元: プロミス公式サイト

電話連絡なしで借りられることから、勤務先の休業日に関係なくキャッシングできるのも嬉しいポイントです。*

プロミスの融資スピードは業界最高水準となっており、最短3分で借入金を受け取れます。*

>> プロミスの詳細はこちら

注釈

※ロゴ変更前(2023年9月29日前)

※原則電話による在籍確認なし

※お申込み時間や審査によりご希望に添えない場合がございます。

三井住友カード カードローンなら収入が少ない非正規雇用者でも借入可能

三井住友カードのカードローンは、SMBCグループが新たにリリースしたカードローンです。

まだリリースされたばかりなので収入が少ない人への融資に前向きで、公式サイトにはアルバイトやパートでも申し込める旨が記載されています。

Q.パート・アルバイトでもカードは申し込めますか?

引用元: よくあるご質問の詳細-三井住友カード株式会社

A.はい、お申し込みいただけます。

派遣社員の場合は給料が少なくてもアルバイトやパートの人より年収が安定していることから、審査で優遇されます。

さらに他社の消費者金融と違ってクレジットカード会社の基準で審査がおこなわれるため、勤務先へ職場連絡をされることもありません。

派遣先に借り入れがバレたくないのなら、審査項目が異なる三井住友カードのカードローンで申し込んだほうがよいでしょう。

上述の4社は派遣社員などといった非正規雇用者への貸付に前向きで、収入が学生のアルバイト程度でも審査に通過できます。

とはいえ、勤務日数の少ないことなどから自分でも審査に通過できるのが心配な人もいますよね。

審査に不安がある場合は、消費者金融が展開している借入診断サービスを利用しましょう。

審査が不安なら借入診断を試してみよう

消費者金融が各社で展開している借入診断サービスでは、年収や借入希望額などを入力するだけで借りられるかどうかがすぐにわかります。

融資の可否だけではなく限度額などおおよその目安を教えてもらえるので、審査が不安な人や希望額を借りられるか知りたい人に最適です。

ただしあくまでも簡易的な診断であり、本格的な審査は申し込み後におこなわれます。

借入診断結果で融資を受けられない旨が通知されても、本審査で通過できる可能性は十分にありますので覚えておきましょう。

簡易審査の際から信用情報を照会するSMBCモビットなら、本審査の結果との乖離が少ない特徴があります。

より精度の高い簡易審査を受けられるSMBCモビットについては、「SMBCモビットは審査がやばい?審査落ちする人の特徴と即日の借り入れについて」の記事で詳しく解説していますので合わせてご覧ください。

中小消費者金融は申し込めてもスピード感に欠けるのが難点

アコムやレイクやアイフルのようにメジャーな消費者金融は審査が厳しい印象があり、中小消費者金融を利用しようと考えている人もいると思います。

中小消費者金融は派遣社員でも申し込めますが、即日融資に対応していないケースが多いため大手消費者金融と比べるとスピード感に欠けます。

中小消費者金融と大手消費者金融の融資スピードを比較した結果は、以下のとおりです。

| 派遣社員の申込 | 融資スピード | 審査時間 | |

|---|---|---|---|

| 大手消費者金融 | ◯ | 最短60分 | 最短30分 |

| 中小消費者金融 | ◯ | 最短当日中 | 最短当日 |

大手消費者金融は審査にAIスコアリングシステムを採用して効率化を計っており、融資までの待ち時間が短縮されています。

一方で中小消費者金融は人の手で審査を進めていて、融資までにどうしても時間がかかってしまいます。

ただし代わりに審査で融通を利かせてもらえるケースもあるので、大手消費者金融で融資を受けられなかった場合に利用するとよいでしょう。

消費者金融の審査が不安だからといって、銀行カードローンで申し込むのは得策ではありません。

堅苦しい銀行カードローンは正社員のような安定した雇用形態を好む

銀行カードローンは確実に返済できる人を審査で優遇する傾向にあり、派遣社員よりも正社員といった安定した雇用形態を好みます。

最高金利が15.0%以下で低めに設定されていることから利息による利益が少なく、借入金を踏み倒されると赤字になってしまうからです。

他にも多重債務者を防止する目的で審査を厳格化しており、派遣社員といった収入の少ない人が融資を受けづらい難点があります。

実際に全国銀行協会が発表している調査結果では、銀行カードローンを利用している派遣社員の割合は正社員と比べて10%以上低いことがわかっています。

| 銀行カードローン | |

|---|---|

| 会社員(正社員 | 36.5% |

| 会社員(派遣、契約社員等 | 23.2% |

| パート・アルバイト | 8.4% |

| 公務員 | 7.6% |

| 自営業 | 6.7% |

| 経営者・役員 | 3.7% |

| 自由業 | 1.6% |

参照元: 銀行カードローンに関する消費者意識調査-全国銀行協会

審査の厳格化によって正社員でも融資を受けづらい状態であり、派遣社員にはハードルが高いので消費者金融など他の借り入れ方法を選択したほうが賢明です。

どうしても消費者金融に抵抗がある場合は、融資制度でお金を借りる方法を検討してみてはいかがでしょうか。

融資制度で借りるのもひとつの手段!緊急時なら給料の前借りができる

派遣社員が融資制度でお金を借りられる代表的なのは、給料の前借りです。

給料の前借りとは、給料日前に前倒しで働いた日数に応じた給料を支払ってもらう方法のことを指します。

意外と知られていないのですが、給料の前借りは労働基準法で認められている正規の借り入れ方法です。

(非常時払)

引用元: 労働基準法-e-Gov

第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

給料の前借りに関して会社側が従業員を咎めることはできないので、安心して申請できます。

給料の前借りを利用するには、以下の条件を満たしている必要があります。

給料の前借りをする条件

- 出産にまつわる費用

- 結婚にまつわる費用

- 病気による医療費や入院費等

- 災害による生活費や修繕費等

出産や病気など緊急時でお金が必要な場合は、派遣元の会社で給料の前借りを申請できます。

ただし、翌月の給料は前借りした金額が差し引かれた状態で振り込まれるので覚えておきましょう。

派遣元の会社によっては、給料の前借りではなく従業員貸付制度を利用できるケースもあります。

従業員貸付制度で会社からお金を借りられるケースがある

従業員貸付制度では、給料の前借りと違って自分の給料ではなく会社の資金からお金を借りられます。

給料から分割で返済していく仕組みとなっているため、翌月の生活が苦しくならないのが特徴です。

無期雇用派遣や紹介予定派遣などで入社している人は、派遣元の会社で申請すると借り入れに応じてもらえるケースがあります。

ただし従業員貸付制度は福利厚生の一環であり、すべての企業が導入しているわけではありません。

派遣元の経理担当や総務に前もって確認してから申請しましょう。

非正規雇用者が福利厚生を利用できないのはひと昔前の話

従業員貸付制度のような福利厚生は以前まで正社員向けに設けられた非金銭報酬という認識があり、派遣社員などの非正規雇用者は利用できませんでした。

しかし2020年に施行された改正労働者派遣法では不合理な待遇差をなくす目的で規定が整備され、派遣社員でも福利厚生を受けやすくなりました。

このガイドラインは、正社員(無期雇用フルタイム労働者)と非正規雇用労働者(パートタイム労働者・有期雇 用労働者・派遣労働者)との間で、待遇差が存在する場合に、いかなる待遇差が不合理なものであり、いかなる 待遇差は不合理なものでないのか、原則となる考え方と具体例を示したもの。

引用元: 同一労働同一賃金ガイドライン-内閣府

基本給、昇給、ボーナス(賞与)、各種手当といった賃金にとどまらず、教育訓練や福利厚生等についても記載。

現在では無期雇用派遣だけではなく、紹介予定派遣や登録型派遣の人でも従業員貸付制度を利用できるケースが増えてきています。

そのため、審査が不安なら勤めている会社でお金を借りることも考えてみるとよいでしょう。

従業員貸付制度や給料の前借りは緊急時にのみ利用できる融資制度となっているため、基本的に借りたお金を生活費や遊興費に利用することはできません。

借入金を自由に使いたいのなら、金融機関で申し込むのが得策です。

派遣社員が金融機関で申し込む際は、在籍確認の流れや注意点が正社員と異なりますので気をつけましょう。

在籍確認が取れないと融資が否決になるので勤務先の申請間違いには注意

派遣社員が金融機関の融資審査に落ちる原因で最も多いのは、在籍確認が取れないことです。

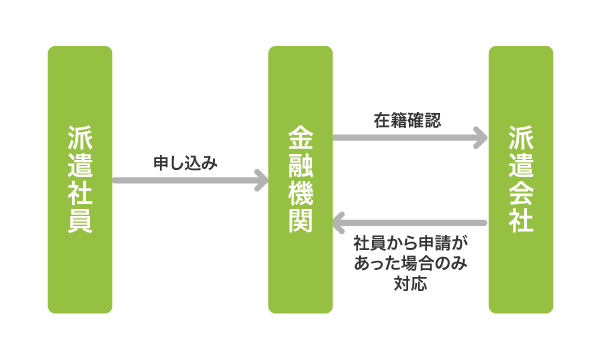

金融機関では、申込者が働いているか確認する目的で在籍確認として勤務先へ電話連絡をおこないます。

派遣社員の勤務先は雇用契約のある派遣元になりますが、申し込みで誤って派遣先の会社名を申請してしまう人も少なくありません。

派遣社員は派遣先と直接契約しているわけではないので電話連絡をしても在籍確認が取れず、審査落ちになってしまいます。

また派遣先の情報を外部に漏洩させたことになり、契約違反などのトラブルに発展するケースもあるので必ず申し込みでは派遣元の会社を勤務先として申請しましょう。

電話連絡は派遣元におこなわれるので前もって承諾を得よう

前述のとおり、派遣社員の在籍確認では基本的に派遣元に電話連絡をされます。

在籍確認がおこなわれる際は、派遣元の事務員や上司に報告して承諾を得ておくことが大切です。

派遣会社は個人情報保護法を遵守しているため、基本的に第三者から従業員に関する情報を聞かれても口外しません。

実際に大手派遣会社であるリクルートスタッフィングの公式ホームページには、外部からの問い合わせに対して答えない旨が記載されています。

プライバシー保護のため、リクルートスタッフィングでは、スタッフの皆様の個人情報について外部からのお問い合わせには一切お答えしておりません。

引用元: 登録スタッフの方向けQ&A-リクルートスタッフィング

従業員本人から申請があった場合であれば、個人情報の漏洩にはならないので在籍確認の電話連絡にも応じてもらえます。

金融機関からお金をかりる事実を派遣会社に知られたくない場合は、新しくクレジットカードを作ったなど上手な言い訳をしておくとよいでしょう。

金融機関側に派遣登録番号を伝えておかなければいけないケースがある

在籍確認がある旨を派遣会社側に伝えて承諾を得られたら、金融機関のオペレーターへ派遣登録番号や自分の住所などを伝えておきましょう。

派遣会社は一般的な企業と比べて社員数が多く、急に個人の名前を言われても自社の従業員かどうか判断するのが難しいからです。

実際に派遣会社のテンプスタッフでは、在籍確認時に金融機関側へ従業員の本人確認項目について質問する旨が記載されています。

在籍確認が企業から入った際には、開示対象者を特定するためにこちらより以下の本人確認項目(3項目以上)について質問します。 本人確認項目が不明の場合、回答することができないため、あらかじめ在籍確認を行う企業に対してご自身の確認情報(以下より3項目以上)を開示しておいてください。

引用元: 在籍確認・各種証明書について-テンプスタッフ

スタッフNo./登録氏名/登録電話番号/登録住所など

派遣会社によっては在籍確認の電話連絡が入った際に、金融機関側が派遣登録番号などを答えられないと問い合わせに応じないケースもあるので気をつけましょう。

どうしても在籍確認に応じてもらえない場合は、電話連絡を回避するのが得策です。

勤務先に応対を断られたときは在籍証明書を発行しよう

在籍確認の電話連絡を避けたい場合は、在籍証明書を発行して金融機関側に提出しましょう。

在籍確認は働いている旨を確認するのが目的なので、氏名や会社名が記載された書類を提出できれば電話連絡を免除してもらえます。

在籍証明書は、マンパワーグループやリクルートスタッフィングなど大手の派遣会社であればWebページで簡単に発行申請ができます。

2.証明書(在職証明書など、他)を発行してほしい。 マイページの「各種メニュー ⇒ 就業中/就業後のお手続き ⇒ 各種証明書の発行」よりマンパワーグループ指定の書式の発行申請、マンパワーグループ以外の書式への記入・捺印等の申請が可能です。

引用元: よくあるご質問(Q&A)-マンパワーグループ

また、サポートデスク福利厚生ダイヤル(045-227-4444)でも発行申請ができます。

ただし、派遣会社によっては在籍証明書の発行に1日以上かかるケースもあるので今日中にお金を借りたい人には向いていません。

電話連絡なしと即日融資の両方を叶えたいのであれば在籍確認なしのカードローンを選び、派遣先への電話連絡を回避するのが賢い選択になります。

在籍確認を原則おこなっていないカードローンは、上述で派遣社員への融資に前向きなカードローンとしても紹介したアコムなどの大手消費者金融です。*1

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

電話連絡の他に審査で落ちるケース!年収の3分の1以上は借りられない

派遣社員が審査落ちになる原因としては、在籍確認の他にも借入希望額が多すぎることが挙げられます。

消費者金融などの貸金業者から借りられる上限額は、雇用形態に関係なく総量規制によって年収の3分の1までに制限されています。

例えば年収が90万円の場合、借りられる金額は30万円までです。

欲張って高額な希望額を申請してしまうと、総量規制に抵触して審査に落とされてしまう可能性があります。

貸金業者に該当しない銀行カードローンであっても、過剰貸付防止の観点から総量規制と同等の自主規制をおこなっているので年収の3分の1以上を借りるのは困難です。

とはいえ急に高額なお金が必要になり、困っている人もいますよね。

どうしても年収の3分の1以上借りたい場合は、おまとめローンや借り換えローンといった総量規制対象外の借入方法を選びましょう。

正社員と偽って申し込むとバレるのでやめよう

審査が不安だからといって、正社員であると偽って申し込むと嘘がバレてしまいます。

融資審査では信用情報や収入証明書などの個人情報を確認する場面がいくつもあり、会社名や雇用形態などがわかってしまうからです。

知名度の低い派遣会社であっても、今や検索すれば事業内容などの詳細情報もわかるのでいくらでも調べがついてしまいます。

嘘をついたことがバレると、審査落ちになるだけではなく信用情報に傷がつくといったペナルティを受ける可能性がありますので雇用形態は正直に申請しましょう。

雇用形態が安定しなくて審査が不安な場合は、以下であなたに最適な借り入れ方法を検索できますのでぜひご利用ください。

レイクとアイフルの貸付条件

レイクの貸付条件

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |