超高齢化社会に伴い、高齢者でもお金を借りることができる金融商品は増えてきています。

例えば、消費者金融のアコムは70歳の誕生日を迎えるまで借り入れできますし、セゾンファンデックスは満80歳まで利用対象です。

どちらも使用用途が自由なカードローンのため、生活費はもちろん旅行などの趣味に使いたいアクティブシニアも利用できます。

- 消費者金融のカードローンは年齢制限が65歳以上の商品が多い

- アコムやセゾンファンデックスは高齢者への融資に積極的

- カードローンなら連帯保証人不要で家族にも内緒で借りられる

ローン商品の上限年齢に関する法律上の制限はなく、金融機関によっては幅広い年齢層を対象に融資をおこなっています。

年齢制限などの申し込み要件を満たしていなければ、審査さえ受けられません。

どのローンなら高齢者でも借りられるのか詳しく解説していきますので、十分に情報を得たうえで自分に合った商品を選んでください。

目次

高齢者がお金を借りれるカードローン!対応が丁寧だからシニアでも安心

65歳以上の高齢者がお金を借りるなら、消費者金融や銀行が取り扱っているカードローンを検討しましょう。

カードローンがおすすめな理由は連帯保証人なしで融資を受けることができ、他の借り入れ方法よりも早く現金を手に入れられるからです。

特に消費者金融のカードローンは最短25分のスピード融資を強みとしており、年齢制限も最大80歳までと幅広く対応しています。

消費者金融と銀行のカードローンの特徴を表にまとめましたので、参考にしてください。

| 消費者金融カードローン | 銀行カードローン | |

|---|---|---|

| 年齢制限 | 最大80歳 | 最大75歳 |

| 金利 | 3.0%〜18.0% | 1.9%〜14.95% |

| 融資スピード | 最短25分 | 最短1週間 |

| 融資金額 | 最大800万円 | 最大800万円 |

いずれも高齢者への融資実績が豊富で対応にも慣れているため、スムーズに手続きをしてもらえます。

ただし銀行カードローンは低金利で借りられる魅力がある一方で審査が厳しく、高齢者に対応している商品も一部のみです。

家族にバレずに利用でき、住宅ローン残債などがあっても融資を受けられる消費者金融のカードローンのほうが借り入れしやすいでしょう。

基本的に使用用途は自由なので、生活費はもちろん旅行代などにも利用できます。

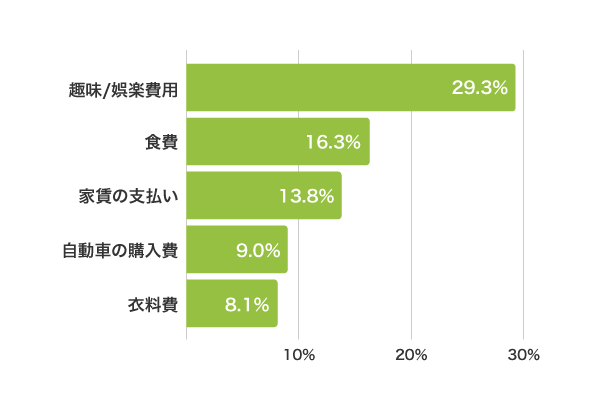

以下のグラフは、JCBがカードローンの使い道についてアンケート調査した結果です。

カードローンで借りたお金は何に使う?

| 趣味/娯楽(レジャー、旅行を含む)費用 | 29.3% |

|---|---|

| 食費 | 16.3% |

| 家賃の支払い(住宅ローンの返済を含む) | 13.8% |

| 自動車の購入費(車検整備費等を含む) | 9.0% |

| 衣料費 | 8.1% |

引用元: カードローンをどんな使い道で利用しているのか?-JCB

では、消費者金融のカードローンの中でも対象年齢が65歳以上となっている商品を紹介していきます。

65歳以上の高齢者にも積極的に融資している消費者金融のカードローン

65歳以上の高齢者を貸付対象としている消費者金融のカードローンを調査した結果は、以下のとおりです。

調査内容については、ランキングの根拠に関する詳細に記載しております。*

| 年齢制限 | 融資スピード | バレない | |

|---|---|---|---|

| アコム | 20歳以上 | 最短20分*1 | ◎ |

| プロミス | 満74歳以下* | 最短3分* | ◎ |

| アイフル | 満69歳以下 | 最短18分* | ◎ |

| SMBCモビット | 満74歳以下* | 最短15分* | ◎ |

| ベルーナノーティス | 満80歳以下 | 最短24時間 | ◯ |

| レイク | 満70歳以下 | Webで最短25分融資も可能* | ◎ |

| J.Score | 満70歳以下 | 最短即日 | △ |

| セゾンファンデックス | 満80歳以下 | 最短即日 | × |

※ランキングの根拠(2022年)はこちら

※ランキングの根拠(2023年)はこちら

※ランキングの根拠(2024年)はこちら

なかでもアコムは、高齢者への融資に前向きな印象があるおすすめの消費者金融です。

他の消費者金融は、年齢制限にかかわらず65歳以上の高齢者への融資には消極的で、年収が少ない人は審査落ちしてしまいます。

競合他社から劣って見えないように、年齢制限を高くしているに過ぎないということです。

管理人自身アコムを利用したことがありますが、申し込みから22分で融資を受けることができ、迅速な対応にも魅力を感じました。

最大30日間の無利息期間サービスがあるため、カードローンを低金利で利用したい人にも最適です。

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※収入が年金のみの方はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

アコムは安定した収入があればシニア層でも融資を受けられる

アコムは安定した収入があれば、高齢者でも融資を受けることが可能です。

雇用形態はアルバイトやパートでも問題なく、毎月2〜3万円の収入があれば審査通過できます。

カードレスの借り入れを選択すると原則として自宅郵送物を回避できるため、家族にバレずに借りたい人にも最適です。

ローンカードでお金を借りたい場合はスマホで契約手続きを完了させた後、自動契約機のむじんくんでカードを受け取れば自宅に郵送物は届きません。

24時間365日いつでも申し込みができ、土日や祝日に関係なく最短20分でキャッシングできる点もアコムの特徴のひとつです。*1

>> アコムの3秒診断はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

プロミスは75歳の誕生日を迎えるまで申し込みができる

高齢者の顧客を大切にしているプロミスは、75歳の誕生日を迎えるまで申し込みに対応してもらえます。*

他の消費者金融に比べて最高金利が0.2%低く、低金利で借りられる点も現役時代に比べて収入が減る傾向にある高齢者にとって嬉しいポイントではないでしょうか。

借り入れ金額が10万円だった場合、支払う利息は1日あたり49円で済みます。

さらに初回借り入れから30日間は無利息で借りられるため、利息の支払いが始まるのは2ヶ月目からです。

できるだけ利息を抑えて借り入れをしたい高齢者は、プロミスを選んでおけば安心でしょう。

>> プロミスの3項目カンタン診断はこちら

注釈

※ロゴ変更前(2023年9月29日前)

※収入が年金のみの方はお申込いただけません。

アイフルは満65歳以上の人への融資に積極的

アイフルは消費者金融で唯一、銀行の傘下に入っていない独立経営の消費者金融です。

独自のスコアリングシステムを確立し、高齢者への融資を積極的におこなえる与信ノウハウを保有しています。

銀行傘下の消費者金融は、銀行のイメージダウンに繋がらないように審査が厳しくなる傾向にあり、高齢者への融資に前向きではありません。

満69歳までの高齢者は、独立経営の消費者金融であるアイフルで申し込むのが賢明です。

>> アイフルの3秒診断はこちら

SMBCモビットは年齢制限を74歳に引き上げて審査を実施している

SMBCモビットは年齢制限を74歳に引き上げ、高齢者からの申し込みを積極的に受け付けています。

Q.申込に年齢制限はありますか?

引用元: よくある質問-SMBCモビット公式サイト

A.申込条件は、年齢満20歳~74歳の安定した定期収入のある方(当社基準を満たす方)です。

高齢者だからといって審査で不利に扱われることはなく、若い世代と同じ基準で融資の可否を判断してもらえます。

SMBCモビットの審査時間は最短15分となっており、即日融資を希望する高齢者にも最適です。

Web完結申し込みなら電話連絡なしで融資を受けられるため、借り入れが周囲にバレる心配もありません。

>> SMBCモビットの詳細はこちら

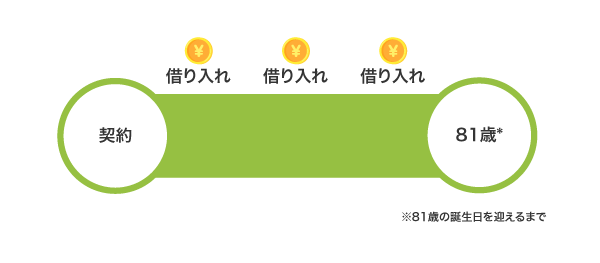

ベルーナノーティスは81歳になるまで追加融資を受けられる

ベルーナノーティスは、利用限度額の範囲内なら81歳になるまで何度でも借り入れができます。

完済されても81歳のお誕生日を迎えるまでは繰り返しご利用できます。

引用元: 80歳でも借りれる|消費者金融のベルーナノーティス【公式】

年金や恩給についても年収に含んで申告できるため、給与が少ない人でも利用限度額を多めに設定してもらえる利点もあります。

スマホの操作方法に関する相談に乗ってもらうことができ、Web申し込みに慣れていない高齢者でも安心して利用できるのも嬉しいポイントです。

実際のところ、2022年3月時点で利用者の71%が60歳以上となっています。

長期的に借り入れが可能なカードローンを探している人は、81歳になるまで追加融資を受けられるベルーナノーティスを選択肢に入れるとよいでしょう。

>> ベルーナノーティスの3秒診断はこちら

高齢者への融資に前向きなレイク(旧レイクALSA)なら満70歳まで借り入れ可能

レイク(旧レイクALSA)は、SBI新生銀行カードローン エルから名称変更されたばかりの新しいカードローンです。

前身のSBI新生銀行カードローン エルを昔から利用していた顧客にも愛用してもらうため、満70歳の高齢者まで貸付対象としています。

大手消費者金融の貸付対象年齢は平均65〜69歳となっており、満70歳まで借り入れできるのはレイク(旧レイクALSA)だけです。

アルバイトやパートなどによる収入があれば高齢者でも審査で優遇してもらえるため、借り入れできるか不安な人はレイク(旧レイクALSA)で申し込んでみてはいかがでしょうか。

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%* |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間・回数 | 最長5年、最大60回* |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 担保・保証人不要 | ◯ |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※貸付利率はご契約額およびご利用残高に応じて異なります。

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

セゾンファンデックスのかんたん安心カードローンなら80歳まで借入可能

セゾンファンデックスは高齢者向けの商品に特化している消費者金融で、なんと80歳まで借り入れすることができます。

80歳まで融資してもらえることについては、公式サイトでも以下のように記載されていますので参考にしてください。

申込時、20歳から80歳までの毎月定期収入のある電話連絡可能な方

引用元: セゾンファンデックス公式サイト

返済が難しいときでも相談に乗ってくれ、柔軟に対応してもらえる点もセゾンファンデックスの特徴です。

事前に手続きをしておかないと利用明細が自宅に届いてしまいますが、Web明細に申し込むと郵送を止めることができます。

ただし在籍確認の電話連絡は回避できないため、職場にバレたくない人には向いていません。

セゾンファンデックスはカードレスに対応しておらず、借り入れをするためには郵送でローンカードを受け取らなければいけない点も考慮する必要があります。

バレずに借りたい人は、プライバシーの保護を徹底しているアコムやプロミス、アイフル、レイクを利用した方がよいでしょう。

銀行カードローンは低金利だけど審査が厳しいため高齢者向きではない

銀行カードローンなら、消費者金融のカードローンよりも低金利で融資を受けられます。

ただし、アイフルなどの消費者金融に比べて審査基準が厳しく、年金以外に安定した収入がないと借り入れは難しいでしょう。

高齢者再雇用や定年の引き上げで給与所得があり、審査通過できる自信がある人は、以下の表を参考にどこで融資を受けるか検討してください。

大手だけでなく利用者が増えているネット銀行や、全国メインバンク動向調査で上位となっている地方銀行のデータをまとめています。

| 年齢制限 | 金利 | |

|---|---|---|

| 楽天銀行スーパーローン | 満62歳以下 | 1.9%〜14.5% |

| auじぶん銀行のじぶんローン | 満69歳以下 | 2.1%〜17.4% |

| 三菱UFJ銀行カードローン | 満64歳以下 | 1.8%〜14.6% |

| 三井住友銀行カードローン | 満69歳以下 | 4.0%〜14.5% |

| みずほ銀行カードローン | 満65歳以下 | 1.5%〜13.5% |

| りそなカードローン | 満65歳以下 | 3.5%〜13.5% |

| 福岡銀行カードローン | 満69歳以下 | 3.0%〜14.5% |

| 千葉銀行のカードローン | 満64歳以下 | 1.7%〜14.8% |

| 静岡銀行カードローン | 満69歳以下 | 4.0%〜14.5% |

| 横浜銀行カードローン | 満69歳以下 | 1.5%〜14.6% |

| 広島銀行カードローン | 満65歳以下 | 2.475%〜13.475% |

| 常陽銀行カードローン | 満74歳以下 | 2.5%〜14.8% |

| 中国銀行カードローン | 満65歳以下 | 4.8%〜14.5% |

| 北陸銀行カードローン | 満69歳以下 | 6.8%〜14.6% |

地方銀行は地域に密着した営業をおこなっており、すでに取引のある人への貸付に前向きな傾向にあります。

どこで融資を受けるべきか迷う場合は、口座を保有している地方銀行を選ぶのが得策です。

地域密着型の地方銀行カードローンなら高齢者でも借り入れしやすい

地方銀行カードローンは地域密着型の運営方針のため、高齢者であっても審査通過しやすいのが特徴です。

なかでも口座開設から10年以上の取引がある場合は、前向きに融資してもらえる可能性が高い傾向にあります。

最近は全国からWebで申し込める地方銀行カードローンが増えてきましたが、高齢者がお金を借りるなら地域密着型の恩恵を受けやすい地元の銀行を選ぶのが賢い選択です。

自分の居住地を営業エリアとしている地方銀行を調べて、申込先の候補にしてください。

とはいえ取引実績がなかったり、過去に融資を断られたりして地元の銀行カードローンでお金を借りることが難しい人もいると思います。

その場合は、全国対応で高齢者にも寛容なスルガ銀行カードローンを選択肢に入れるとよいでしょう。

スルガ銀行カードローンは70歳までの申し込みで75歳まで借り入れ可能

スルガ銀行カードローンは申し込みを70歳までにおこなって契約を締結しておくと、75歳まで融資を受け続けることができます。

他行に比べて年齢制限を厳格化しておらず、高齢者にも前向きに融資をおこなっている姿勢がうかがえます。

新規借入ができなくなる時期が満76歳になった後の契約更新時のため、誕生日を迎えても数ヶ月間は融資を受けられる可能性があるのも嬉しいポイントです。

スルガ銀行は静岡県沼津市に本店を置く地方銀行ですが、カードローンへの申し込みは全国からおこなえます。

Web完結で来店不要なため、自宅にいながら借入金の受け取りが可能です。

消費者金融や銀行から融資を受ける方法の他にも、日本文化センターグループが取り扱う金融商品で借り入れをする選択肢がありますので紹介していきます。

85歳まで借りられるプランネルフリーローン100は使用用途が自由

プランネルフリーローン100は、日本文化センターグループが取り扱っている商品です。

カードローンではないものの、最大100万円まで借りられるうえに使用用途に制限がないため、旅行代や交際費に使いたいアクティブシニアから人気を集めています。

安定した収入がないと利用できませんが、担保や連帯保証人は一切不要で相続人に迷惑をかけることはありません。

プランネルフリーローン100の概要

| 年齢制限 | 満85歳以下 |

|---|---|

| 融資額 | 100万円 |

| 来店不要 | ◎ |

| 担保 | 不要 |

| 連帯保証人 | 不要 |

| 融資期間 | 最長6年 |

| 支払い回数 | 12回〜72回 |

| 支払い方法 | 口座振替または郵便振込 |

他にも、カードローン以外の選択肢として、信用金庫のシニアライフローンを利用する方法が挙げられます。

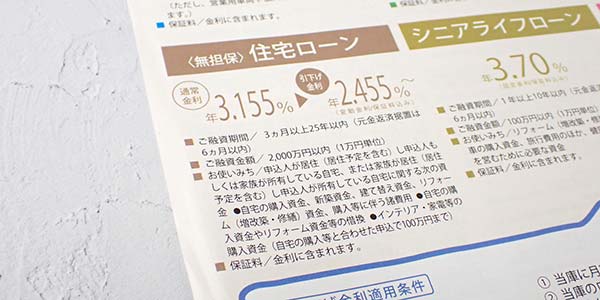

年金受取口座が信用金庫の人はシニアライフローンで貸付してもらえる

信用金庫を年金受取口座に指定している場合、シニアライフローンという高齢者向けのサービスを利用できます。

借り入れ先の候補として、消費者金融や銀行のカードローンと合わせて検討してください。

東京信用金庫を例に挙げて、シニアライフローンの概要を紹介します。

東京信用金庫のシニアライフローン

| 年齢制限 | 満60歳〜完済時満80歳以下 |

|---|---|

| 金利 | 2.50%(固定金利) |

| 貸付金額 | 100万円以内 |

| 連帯保証人 | 不要 |

シニアライフローンは各信用金庫がそれぞれ運営しているため、金利などの細かい条件が異なります。

自分が利用する店舗のシニアライフローンについて確認したい人は、全国の信用金庫紹介サイトから検索してください。

ただし注意しなければならないのが、シニアライフローンは使用用途がわかる見積書や請求書などを提出しなければならず、自由度は低いという点です。

郵送物などで家族にバレる可能性もあり、内緒でお金を借りるのは難しいでしょう。

管理人としては、借入限度額内なら何度でも現金を引き出せるカードローンのほうが使い勝手は良いと思います。

結局どこがいいのか迷われる人もいると思いますので、一度ここまでの情報を整理しておきます。

| 消費者金融カードローン | すぐに借りられて家族バレもしない |

|---|---|

| 銀行カードローン | 審査は厳しいが、低金利で借りられる |

| プランネルフリーローン | 85歳まで利用対象の使用用途が自由なローン |

| 信用金庫のシニアライフローン | 年金受取口座にしているなら選択肢にしてもいい |

もしも管理人が65歳以上の高齢者だった場合、利便性やプライバシーを守ってもらえる点から消費者金融のカードローンを選びます。

信用金庫のシニアライフローンは上述したとおり自由度が低く家族バレを回避できませんし、銀行カードローンは審査が厳しく高齢者は融資を受けられない可能性が高いです。

万が一審査に落ちてしまえば、短期間で複数社へ申し込みをしたことがハンデとなり、消費者金融でも借り入れしづらくなります。

お金を借りるときの基本ですが、借り入れ先は最初から1本に絞ることが大切です。

消費者金融のカードローンでお金を借りるメリットについて、さらに詳しく解説していきますので参考にしてください。

高齢者がお金を借りるなら消費者金融!家族にバレずに借りられる

消費者金融は、他の金融会社よりもプライバシー保護に徹底したサービスをおこなっています。

例えば、郵送物や在籍確認の電話連絡などは、周囲に借金がバレる原因になります。

自宅に消費者金融名でローンカードが送られてきたり、在籍確認の電話がかかってきたら怪しまれるのは当然ですよね。

消費者金融はカードレスでお金を借りられるWeb完結サービスや書類による在籍確認への変更などによって、周囲にバレる可能性を排除してくれます。

実際に管理人もWebで申し込み後にオペレーターに相談して電話連絡をなしにしてもらったことがありますが、在籍確認なしのカードローンで誰にもバレずに借り入れできました。

銀行や信用金庫で融資を受けるとローンカードや利用明細などが送られてきてしまい、家族に内緒にしておくことは難しいので注意してください。

内緒でお金を借りる方法については、「内緒でバレずにお金を借りるならどこ?周囲に気付かれないカードローン5選」の記事でも詳しく解説しています。

家族に隠すつもりがない人にとっても、連帯保証人がいらないのは嬉しいポイントではないでしょうか。

連帯保証人不要で借りれるから家族や友人に迷惑をかけない

融資の連帯保証人を頼んだことによって、家族や友人と関係が崩れてしまうケースも少なくありません。

連帯保証人を頼む側としても、どうしても後ろめたさを感じてしまうのではないでしょうか。

SMBCモビットなどの消費者金融が取り扱うカードローンは無担保ローンと言って、個人の信用力によって融資を受けられるサービスです。

そのため連帯保証人なしで借りられ、家族や友人に心配や迷惑をかけることがありません。

連帯保証人だけでなく担保も不要で借りられるため、財産を失う心配がないことも消費者金融でお金を借りる利点です。

担保なしで借り入れできるから資産を失わずに済む

カードローンは担保なしで借りられるため、大切な資産を失うリスクがありません。

後述で不動産や年金を担保にお金を借りる方法についても紹介しますが、担保にするということは当然ながら失う可能性を有します。

不動産を失えば相続人から非難されることも考えられますし、入るはずの年金が受け取れなくなれば自身の生活が困窮するかもしれません。

最悪のケースでは、家を担保に借りたローンが返済できなくなり、マイホームを失うことになったうえに住宅ローンが残ってしまった人もいます。

自分や家族が困らないためには資産を失うリスクを負わずに、毎月計画的に返済していくプランを立てるのが賢明です。

担保の有無による違い

| 担保なし | 担保あり | |

|---|---|---|

| 財産を失うリスク | 低い | 高い |

| 手続きの煩雑さ | 簡単 | 難しい |

| 必要書類 | 少ない | 多い |

| 融資スピード | 最短即日 | 1週間以上 |

| 来店不要 | ◎ | × |

住宅ローン残債があっても審査通過できる

高額な住宅ローン残債があっても消費者金融でお金を借りられるのか、不安な人もいると思います。

結論から言いますと、住宅ローンは総量規制の除外貸付に分類されるため、審査には影響しません。

むしろ社会的信用があると判断され、審査で有利になる傾向にあります。

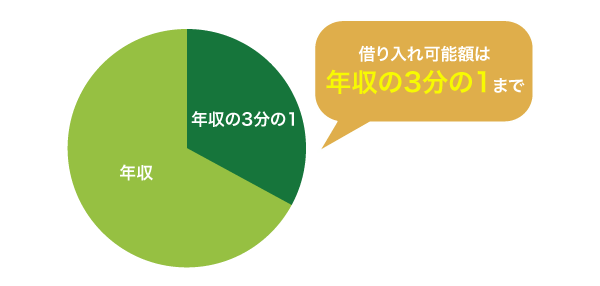

総量規制とは、返済能力以上の借り入れを防ぐために、貸付上限額を年収の3分の1までに制限するルールのことです。

年収が300万円だった場合、消費者金融から借りられる金額は総量規制によって100万円までになります。

住宅ローンが含まれてしまうとマイホームを持っている人のほとんどが融資を受けられなくなることから、除外という措置がされています。

総量規制の除外貸付に分類されるローンについては、日本貸金業協会のホームページにも以下のように記載されていますので参考にしてください。

総量規制の除外貸付けに分類される契約

①不動産購入のための貸付け(いわゆる住宅ローン)

引用元: 日本貸金業協会

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け

総量規制は貸金業法によって定められたルールとなっており、それぞれ異なる法律に則って営業している銀行や信用金庫、信用組合、労働金庫、農協からの借り入れは上記の項目に限らず個人融資枠に含まれません。

消費者金融による貸付がある場合はすべて申告する必要がありますので、申し込み手続きをおこなう前に他社借り入れの状況について確認しておいてください。

免許証なしで借り入れ可能なため自主返納して手元になくても問題ない

警察庁の調べによると、75歳以上のおよそ半数の人が運転免許証を自主返納しています。

運転免許証を本人確認書類として長年使ってきた人からすると、返還した後に身分証明書として何を提出すればいいのか分からないのではないでしょうか。

消費者金融のカードローンは、運転免許証がなくても以下の代替書類があれば融資を受けられます。

- 各種保険証

- パスポート

- マイナンバーカード

上記から2点提出できれば問題ありませんが、できない人は以下の書類の中から1点用意しておくと手続きがスムーズです。

- 国民年金手帳

- 6ヶ月以内に作成された住民票

- 電気やガス、水道などの公共料金の領収書

- 国税や地方税の領収書または納税証明書

申し込み後すぐに必要書類を提出すれば、審査結果も早く通知してもらえますよ。

郵送で提出するとどうしても時間がかかってしまいますが、スマホで書類を撮影してアップロードする方法なら即日融資を受けられます。

簡単に申し込み手続きができるためスマホに慣れていなくても借りれる

消費者金融のカードローンへの申し込みは、スマホやパソコンに慣れていない人でも手続きができるように簡易化されています。

具体的な申し込みの流れは、以下のとおり。

友人などにメールで画像を送信したことがある人なら、データによる本人確認書類の提出も問題なくできると思います。

無人契約機に出向いて申し込む方法もありますが、家で入力できる内容をわざわざ慣れていない機械で行うことになるだけです。

審査結果が出るまで中で待たなければならず、効率的とは言えません。

80歳以上の高齢者がお金を借りるなら公的融資や有担保ローンが最適

年齢制限を超えていて消費者金融や銀行のカードローンで借り入れできない人は、有担保ローンや公的融資制度の利用を検討しましょう。

80歳以上の高齢者でも借り入れできる方法は、以下のとおりです。

| 不動産担保ローン | 不動産を担保に必要な額を借りる方法 |

|---|---|

| リバースモーゲージ | 死亡時に担保にした不動産を売却して返済する方法 |

| 不動産担保型生活資金 | リバースモーゲージの公的融資版 |

| 生活福祉資金貸付制度 | 生活に困窮している人を救済するための公的融資制度 |

| 年金担保貸付制度 | 将来受け取る年金を担保にお金を借りる方法 |

| リフォーム融資 | バリアフリーや耐震改修工事などのリフォーム時に利用できる制度 |

| 給料の前借り | 支給日の前に給料の一部を受け取る方法 |

| 生活保護の受給 | 国からの援助によって生活する方法 |

有担保ローンを利用する場合、カードローンなどの無担保ローンとは違ってリスクを伴います。

一つずつ詳しく解説していきますので、融資条件を確認したうえで自分に合った方法を選んでください。

持ち家があるなら不動産担保ローンでお金を工面する

不動産担保ローンは、保有している不動産を担保に貸付を受けられるサービスです。

低金利かつ高額な借り入れができる一方で、返済できなければ担保に設定した不動産を失うリスクがあります。

返済能力以上の借り入れはしないようにして、リスクを抑えながら賢く活用しましょう。

銀行や消費者金融、信託銀行、信用金庫などで取り扱われていますが、最も利用者が多い金融会社は東京スター銀行です。

東京スター銀行が取り扱っている不動産担保ローンの概要は、以下のとおり。

東京スター銀行の不動産担保ローンの概要

| 商品名 | スター不動産担保ローン |

|---|---|

| 金利 | 0.85%〜8.35% |

| 融資期間 | 1年以上20年以内 |

| 融資額 | 100万円〜1億円 |

| 年齢制限 | 満69歳以下 |

| 使用用途 | 自由 |

参照元: 不動産担保ローン-東京スター銀行

使用用途は自由となっており、乗り換えやおまとめ目的にも寛容な点が人気の理由です。

乗り換えやおまとめをすることで金利や手数料が安くなれば、毎月の返済額を減らせる見込みがありますので、他にもローンを組んでいる人は確認してみましょう。

また申し込み可能年齢は満69歳までとなっていますが、配偶者や子供、兄弟姉妹の名義で借りることもできます。

年齢制限により利用できない人は、親族に借受人になってもらう打開策も視野に入れてください。

住宅ローンを完済していない人は、他行への借り換えを検討してみると生活に余裕が出るかもしれません。

住宅ローンの借り換えを検討しよう

最近は住宅ローンの支払いが老後にまで及び、家計を圧迫しているケースが多く見受けられます。

住宅ローン残債がある人で、超低金利政策が始まってから借り換えをしていない場合は、借り換えることで金利が安くなる可能性がありますので試算してみてください。

金利を安く抑えることができれば生活費に回せるお金が増え、慢性的に金欠な人も生活を立て直せる可能性があります。

不動産を残しておく必要がない人はリバースモーゲージ

不動産を担保にお金を借りる方法には、不動産担保ローン以外にもリバースモーゲージというサービスがあります。

不動産を売却する前提で担保に設定するため、自分が死亡したら不動産を処分したいと考えている人に最適です。

リバースモーゲージと不動産担保ローンの違いを表にまとめましたので、参考にしてください。

リバースモーゲージと不動産担保ローンの違い

| リバースモーゲージ | 不動産担保ローン | |

|---|---|---|

| 融資金額 | 土地の評価額の5割程度 | 土地の評価額の7〜8割程度 |

| 支払い方法 | 不動産を売却した代金で一括返済 | 毎月計画的に返済 |

| 相続人の同意 | 必要 | 不要 |

| 年収の制限 | なし | あり |

| 年齢制限 | 55歳以上 | 20歳以上69歳以下 |

不動産担保ローンよりも、さらに高齢者に特化したサービスとなっており、70歳以上の人でも自分の名義で借り入れできます。

生きている間は年金形式でずっと融資を受けられるうえに、毎月の返済は利息分のみでいいメリットもありますので、相続人と相談しながら利用を検討してください。

国の公的融資制度である不動産担保型生活資金も、リバースモーゲージと同じ仕組みです。

公的な支援を受けたければ不動産担保型生活資金

不動産担保型生活資金は、リバースモーゲージの公的版と言われています。

民間のリバースモーゲージとの違いは、年収によって利用の可否が決まる点です。

国の公的融資制度は生活困窮者の救済を目的に作られた制度のため、収入があれば利用する必要がないと判断されて審査で落とされます。

具体的には、市町村民税が非課税になっている世帯が利用対象です。

不動産担保型生活資金の概要は、以下のとおり。

| 融資金額 | 月30万円以内 |

|---|---|

| 融資限度額 | 土地の評価額の7割程度まで |

| 貸付利率 | 年3%または長期プライムレートのいずれか低い方 |

| 貸付期間 | 借受人の死亡時まで |

| 連帯保証人 | 推定相続人の中から選任 |

参照元: 生活福祉資金一覧-全国社会福祉協議会

一つ注意しなければならないのが、貸付元利金が貸付限度額に達した場合、借受人が死亡する前でも融資が打ち切られてしまう点です。

詳しくは、不動産担保型生活資金の窓口である社会福祉協議会に問い合わせてください。

パートなどで収入がある人は、「パートがお金を借りる方法は?カードローンなら週2勤務でも審査に通過できる」で最適な借り入れ方法を解説していますので検討してみてはいかがでしょうか。

不動産を担保にしたくない人は、生活福祉資金貸付制度の総合支援金や緊急小口資金をチェックしてください。

生活を立て直すための支援を受けられる生活福祉資金貸付制度

不動産担保型生活資金も生活福祉資金貸付制度の一つですが、他にも緊急小口資金や総合支援金でお金を借りる方法もあります。

| 内容 | 金利 | |

|---|---|---|

| 緊急小口資金 | 早急に資金が必要な人のための支援 | 無利子 |

| 総合支援金 | 一時的または継続的な生活費の支援 | 無利子または年1.5% |

緊急小口資金の支給額は、最大10万円です。

一時的な支援にはなりますが、比較的早く支援を受けられるため、すぐにお金が必要な事情がある場合に役立ちます。

緊急小口資金だけで生活を再建するのが難しければ、総合支援金を併用することも可能です。

生活福祉資金貸付制度について詳しく知りたい人は、「国からお金を借りる個人向け公的融資制度|手続きをすれば貸付してもらえるのは?」の記事も合わせてご覧ください。

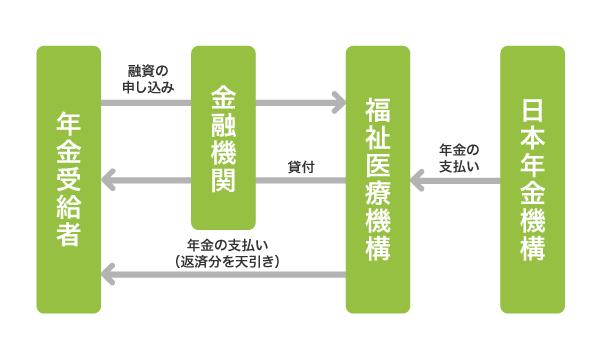

年金を担保に融資を受けられる年金担保貸付制度

年金担保貸付制度は、その名の通り年金を担保にお金を借りられる制度です。

将来、受け取る年金から前借りできる制度と考えると分かりやすいと思います。

使用用途として認められる項目は、以下のとおり。

- 病気やケガの治療にかかる医療費

- 病気の予防にかかる経費

- 介護や福祉サービスにかかる経費

- 自宅の改修にかかる経費

- 引越しや土地の購入にかかる経費

- 冠婚葬祭にかかる経費

- 債務を返済するための経費

- 自動車の購入や修理、車検にかかる経費

- 家具家電の購入費

申し込みの窓口は、独立行政法人福祉医療機構代理店と表示された金融機関になります。

申請から実際に融資金を受け取るまでには1ヶ月程度かかりますので、余裕を持って手続きをおこなってください。

年金担保貸付制度の概要

| 融資額 | 10万円〜200万円以内 |

|---|---|

| 融資上限額 | 受給年金額の0.8倍以内 |

| 連帯保証人 | あり |

詳しくは「年金受給者でもお金を借りれる4つの方法!年金を担保に融資を受けられる」の記事で解説しています。

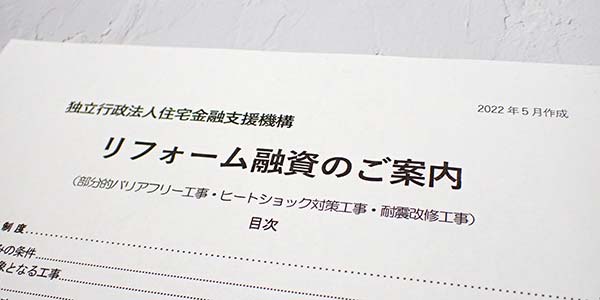

日本住宅支援機構のリフォーム融資で快適な住環境を手に入れられる

日本住宅支援機構のリフォーム融資は、バリアフリー工事または耐震改修工事をおこなう場合に利用できる制度です。

住宅金融支援機構のホームページを元に、利用条件をまとめましたので参考にしてください。

- 満60歳以上であること

- 実際に居住している住宅であること

- 総返済負担率が基準値を超えないこと

- 日本国籍または永住許可を受けている外国人であること

- リフォームの内容について着工前に検査機関などからヒアリングを受けること

毎月の支払いを利息のみにできる高齢者向け返済特約というサービスがありますので、返済できるか不安を抱いている人でも安心です。

ただし高齢者向け返済特約を利用する場合、相続発生時に不動産を売却した代金または遺産から一括返済しなければなりません。

相続人に手間をかけることになるため、必ず了承を得てから利用してください。

日本住宅支援機構のリフォーム融資を利用しても生活が困窮する状態が続くようであれば、ローンなどでお金を借りても返済できずに自分の首を絞めるだけです。

最終手段として、毎月の生活費を援助してもらえる生活保護の受給も検討しましょう。

最終手段は生活保護!受給要件を満たしているか確認してみよう

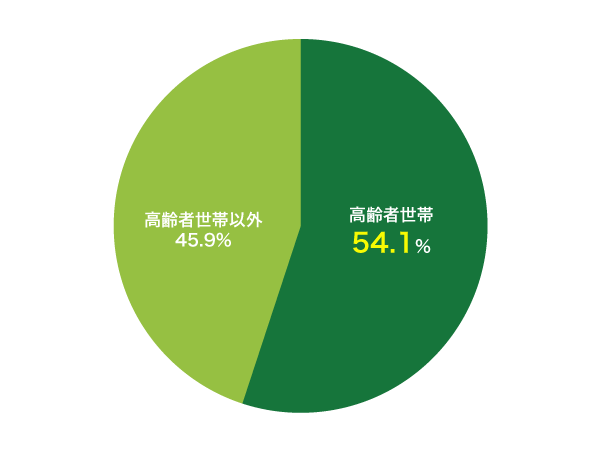

厚生労働省の調べによると、生活保護を受給している人の半数以上は高齢者であることが分かっています。

| 世帯数 | 割合 | |

|---|---|---|

| 高齢者世帯 | 880,946 | 54.1% |

| 高齢者世帯を除く世帯 | 746,498 | 45.9% |

データ元: 生活保護の被保護者調査-厚生労働省

年金だけでは足りず、生活保護でもらえる金額に頼る人が多いということです。

以下の要件を満たしている人は、受給資格がありますので利用を検討してみてください。

- 健全な生活を送るために必要な収入を得ていない

- 十分な賃金を受け取るために必要な労働ができない

- 公的融資などを利用してもなお生活が困窮している

- 生活に利用していない土地や家屋がある

- 親族などから援助を受けられない

とはいえ、生活保護の受給には様々な制限があります。

自由に娯楽を楽しむこともできなくなりますので、本当に受給するかどうかは慎重に決めましょう。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |