総務省の調査によるとスマートフォンの普及率は83.4%にも及ぶことが分かっており、金融業界では多くの企業がお金借りるアプリの開発に力を入れています。

少額融資アプリや審査なしで利用できる後払いアプリなど、顧客のニーズに合わせたサービスが実施されています。

そのなかでもすぐにお金を借りるなら知っておきたい、おすすめのキャッシングアプリは以下のとおりです。

- アコムのmyac

- プロミスのアプリローン

- アイフルのAIアプリ

- SMBCモビット公式スマホアプリ

- dスマホローンアプリ

- レイクのレイクアプリ

- au PAY スマートローンアプリ

- ORIX MONEY

- メルペイスマートマネー

- J.Score(ジェイスコア)

- LINEポケットマネー

- アローの公式アプリ

- CREZIT

- FamiPayローン

- クレカのキャッシングアプリ

- 楽天銀行アプリ

- PayPayアプリ

- みんなの銀行スマートフォンアプリ

- セブン銀行カードローンのMyセブン銀行

- 三菱UFJ銀行カードローンのバンクイックアプリ

- 三井住友銀行のカードローン専用アプリ

- みずほダイレクトアプリ

- スルガ銀行CONNECT

- りそなグループアプリ

- JAバンクアプリ

- ろうきんアプリ

- バンドルカード

- QUICPay(クイックペイ)

- iDアプリ

一見すると同じようなサービスでも、運営している金融機関によってアプリの特徴は異なります。

お金を借りるアプリの利便性を活かすためには、利用目的に合わせて使い分けることが大切です。

- お金借りるアプリで即日融資に積極的なのは消費者金融

- スマホアプリを見られてもアコムのmyacならバレにくい

- 原則、在籍確認なしが可能なプロミスのアプリローンなら会社に内緒で借りられる*1

- アイフルのAIアプリがあれば24時間いつでも借り入れできる

この記事では、お金借りるアプリの利用目的に合わせた使い方について解説していきますので参考にしてください。

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

目次

- 1 お金借りるアプリ!少額融資に対応している消費者金融のおすすめアプリ15選

- 1.1 アコム公式アプリ「myac」はATM検索ができるため初心者でも利用しやすい

- 1.2 プロミスのアプリローンならアイコンでバレないか心配な人でも安心

- 1.3 アイフルのAIアプリを使えば誰にもバレずに借り入れ可能

- 1.4 SMBCモビット公式スマホアプリは最短3分で振込みキャッシングできる

- 1.5 dスマホローンはd払いアプリから申し込めるうえに直接チャージ可能

- 1.6 レイク(旧レイクALSA)公式アプリ「レイクアプリ」はすぐに現金がほしいときに最適

- 1.7 au PAY スマートローンは公式スマホアプリで返済日を確認できる

- 1.8 ORIX MONEY(オリックスマネー)は信販系のため初心者でも借りやすい

- 1.9 メルペイスマートマネーはメルペイ残高にチャージできる少額融資アプリ

- 1.10 J.Score(ジェイスコア)のAIスコアなら審査落ちしやすい人でも信用力を上げられる

- 1.11 LINEポケットマネーはLINE Payを利用している人なら簡単にチャージできる

- 1.12 アローの公式アプリは大手で借りられない審査に不安がある人向け

- 1.13 CREZITは10万円までの少額融資に特化した新しい金融サービス

- 1.14 FamiPayローンはFamiPayを経由して借り入れができる少額融資アプリ

- 1.15 クレジットカードを持っているならキャッシング機能の利用も検討しよう

- 2 お金を借りるアプリがある銀行カードローン!審査に自信がある人向け

- 2.1 楽天銀行スーパーローンのアプリはスマホで借り入れが可能になった

- 2.2 PayPayアプリでPayPay銀行(旧ジャパンネット銀行)カードローンが利用可能

- 2.3 みんなの銀行スマートフォンアプリでも新たに借り入れが可能になった

- 2.4 セブン銀行カードローンのMyセブン銀行なら1,000円単位で借りられる

- 2.5 三菱UFJ銀行カードローンのバンクイックアプリは振込融資の依頼が簡単

- 2.6 三井住友銀行のカードローンアプリは返済シミュレーションを利用できる

- 2.7 みずほ銀行カードローンのみずほダイレクトアプリは繰り上げ返済が可能

- 2.8 スルガ銀行CONNECTなら生体認証で手軽にログインできる

- 2.9 りそな銀行のりそなグループアプリはローン残高の管理がしやすい

- 2.10 JAバンクアプリからJAネットバンクにログインすると振込手続きができる

- 2.11 労金のろうきんアプリは入出金明細をスマホで照会できるため便利

- 3 後払いアプリのバンドルカードはポチっとチャージですぐに買い物ができる

- 4 スマホATM取引に対応しているお金借りるアプリなら即日中に借りられる

- 5 携帯キャリア決済を使った借り入れは利用規約に違反するため注意

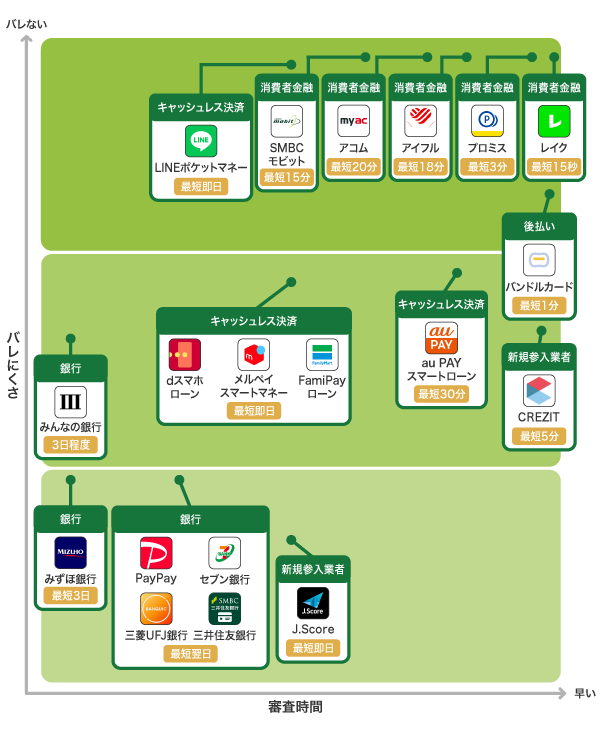

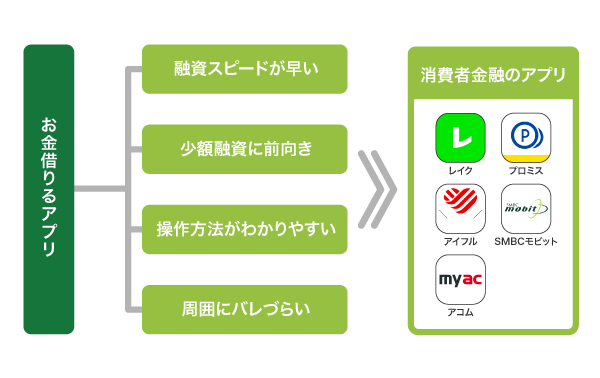

お金借りるアプリ!少額融資に対応している消費者金融のおすすめアプリ15選

管理人は大手消費者金融のお金借りるアプリをはじめ、CREZITや後払いアプリなど話題のサービスを一通り利用してきました。

スマホアプリを利用できる消費者金融のカードローンについてランキングの根拠(2023年)およびランキングの根拠(2024年)に基づいて調査した結果は、以下のとおりです。

| 融資スピード | アプリで即日融資 | 来店不要 | 原則郵送物なし | |

|---|---|---|---|---|

| アコム | 最短20分*1 | 最短20分融資*1 | ◎ | ◎ |

| プロミス* | 最短3分* | ◎ | ◎ | ◎ |

| アイフル | 最短18分* | ◎ | ◎ | ◎ |

| SMBCモビット(詳細) | 最短15分* | ◎ | ◎ | ◎ |

| dスマホローン | 最短即日※1 | ◎※1 | ◎ | ◎ |

| レイク | Webで最短25分融資も可能* | ◎ | ◎ | ◎ |

| au PAY スマートローン | 最短即日* | ◎ | ◎ | ◎ |

| ORIX MONEY | 最短即日 | ◎ | ◎ | ◎ |

| メルペイスマートマネー | 最短即日 | ◯ | ◎ | ◎ |

スマホだけでお金を借りられるためローンカードが届くのを待つ必要がなく、即日で融資を受けられます。

なかでも消費者金融のカードローンは、最短即日で借りられるうえに少額融資にも積極的なため、アプリをダウンロードしておけば間違いなく役に立ちます。

IT導入補助金を活用して審査時間を短縮するためのAIシステムを導入したことにより、申し込みから60分以内に融資を受けることも可能です。

管理人が利用したときに一番早く融資を受けられたのは、申し込みから22分で借り入れができたアコムのmyacでした。

来店不要で借りられる手軽さや、原則として自宅郵送物なしで家族にバレづらい点もカードレスで借りられるアプリの特徴になります。

ただし申し込みに関しては、アプリでおこなってもWebページに移動してしまうことが多いため、最初からWeb上で申し込んだほうが手続きは簡単です。

アプリを使ってお金を借りるときは、以下の手順で借り入れをおこなうと円滑に進められます。

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1 ご契約には審査があります。年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

【アコムの注釈】

※1お申込時間や審査によりご希望に添えない場合がございます。

アプリでお金を借りる手順

上記で紹介した9つのアプリ以外に、すぐには借りられないものの選択肢に入れておくと便利なキャッシングアプリも合わせて紹介していきます。

| 融資スピード | アプリで即日融資 | 来店不要 | 原則郵送物なし | |

|---|---|---|---|---|

| J.Score | 最短即日 | × | ◎ | × |

| LINEポケットマネー | 最短翌日 | × | ◎ | ◎ |

| アロー | 最短即日 | × | ◎ | ◎ |

| CREZIT | 最短即日 | × | ◎ | ◎ |

| FamiPayローン | 最短即日 | △ | ◎ | ◎ |

| クレカのキャッシング | 1週間程度 | × | ◎ | × |

それぞれのお金借りるアプリについて、一つずつ解説していきますので参考にしてください。

アコム公式アプリ「myac」はATM検索ができるため初心者でも利用しやすい

アコム公式アプリのアコムナビは、より使いやすくリニューアルしたと同時に「myac」という名称に変更されました。

新しい公式スマホアプリ「myac(マイエーシー)」は生体認証で簡単にログインでき、ご利用状況をひと目で確認できるほか、スマートフォンだけで、より便利に新規契約が可能になるなど、すでに会員のお客さまだけでなく、はじめてアコムを利用されるお客さまにとっても簡単にご利用いただけるアプリです。

引用元: アコム公式サイト

アコムが提供するmyacには近くのATMを検索できる機能が付いているため、わざわざATMを探す手間がかかりません。

外出先でお金が必要になったときでも、すぐにATMを見つけられるのは嬉しいですよね。

以前はカードレスに対応していませんでしたが、現在はスマホアプリだけで借り入れが可能になり、より利便性が高くなった点も見逃せません。

振込依頼もアプリからでき、楽天銀行の口座を持っていれば24時間365日いつでも送金してもらえます。

アコムの基本情報

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 審査時間 | 最短20分*1 |

>> アコムの3秒診断はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

プロミスのアプリローンならアイコンでバレないか心配な人でも安心

ポイントアプリのような見た目をしているプロミスのアプリローンは、ディスプレイに表示されるアイコンによって借り入れがバレないか心配な人にぴったりです。

他のポイントアプリやショッピングアプリのなかに紛れ込ませれば、怪しまれることはありません。

アプリの名前に消費者金融名が入っていないのも、家族や友人にアイコンを見られてもバレづらい理由のひとつです。

ディスプレイに表示されるアプリ名をまとめましたので、参考にしてください。

| アプリ名 | |

|---|---|

| プロミス | PAL |

| アコム | myac |

| アイフル | ai-app |

| レイク(旧レイクALSA) | レイクアプリ |

| SMBCモビット | SMBCモビット |

名前に消費者金融名が入っているレイクとSMBCモビットのアプリは、一目でカードローン会社のサービスだと分かってしまうため注意してください。

プロミスの基本情報

| 実質年率 | 4.5%〜17.8% |

|---|---|

| 借入限度額 | 1万円〜500万円 |

| 審査時間 | 最短3分審査(回答)* |

>> プロミスの3項目カンタン診断をしてみる

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

アイフルのAIアプリを使えば誰にもバレずに借り入れ可能

カードレスでキャッシングできるAIアプリを利用すると自宅に郵送物が届かないため、家族にバレずにお金を借りられます。

アイコンが着せ替えできる仕様になっており、ロゴが入っていないデザインを選べるのも嬉しいポイントではないでしょうか。

最近Aiアプリからai-appに名称変更されたこともあり、アイコンを見られてアイフルだとバレる可能性はほとんどありません。

さらにプライバシー保護の観点から電話連絡なしの借り入れに対応しているアイフルなら、会社バレを防ぐことも可能です。

バレない配慮がされているカードローンでキャッシングをしたいのあれば、アイフル以上の選択肢はないでしょう。

消費者金融で唯一、セブン銀行ATMだけでなくローソン銀行ATMでもスマホひとつで融資を受けられる利便性も魅力の一つです。

従来セブン銀行ATMのみでご利用可能でしたが、全国12,000台以上のローソン銀行においてもご利用いただけるようになります。

引用元: アイフルの公式ホームページ

他の消費者金融のアプリはセブン銀行ATMのみの対応となっているため、近くにセブンイレブンがないとアプリが使えずカードレスで借り入れができません。

ローンカードを発行せずに即日中にアプリでお金を借りるなら、アイフルのAIアプリが最適です。

アイフルの基本情報

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 審査時間 | 最短18分* |

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

SMBCモビット公式スマホアプリは最短3分で振込みキャッシングできる

SMBCモビットの公式アプリから振込キャッシングの申請をすると、最短3分で口座にお金が振り込まれます。*

期日の近い支払いに間に合わせたい人や、銀行口座にお金を入れておきたい人はSMBCモビットの振込融資の利用が最適です。

銀行口座にお金を入れておけばコンビニATMでスマホの操作をする必要がないため、手間取る心配もありません。

家族や友人と一緒にいるときでも、振込融資ならキャッシングだとバレずに現金を引き出せます。

SMBCモビットの基本情報

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 審査時間 | 最短15分* |

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

dスマホローンはd払いアプリから申し込めるうえに直接チャージ可能

dスマホローンはドコモが新たに提供を開始したカードローンで、借入金をd払い残高に直接チャージできる特徴があります。※1

借り入れ専用アプリであるdスマホローンアプリでお金を借りる方法もありますが、d払いアプリから申し込みフォームに進めば最小の手間でd払い残高にチャージ可能です。

セブンイレブンに設置してあるセブン銀行ATMを使えば、d払い残高にチャージされたお金を引き出すこともできます。

d払い残高にチャージする場合、最小借入金額が1,000円のため必要な額だけキャッシングでき、無駄な利息をかけずに借りられるのも嬉しいポイントです。

何度でも借り入れができるうえに、d払い残高へのチャージは手数料無料となっています。

ドコモのサービスを利用すると金利優遇を受けられる利点もあるため、回線契約をしている人やdカードの利用者はdスマホローンを選択肢に入れるとよいでしょう。

ドコモユーザーは基準金利から最大年率3.0%引き下げてもらうことができ、実質年率0.9〜17.9%でキャッシング可能です。※2

dスマホローンの基本情報

| 実質年率 | 3.9%〜17.9%※2 |

|---|---|

| 借入限度額 | 1万円〜300万円 |

| 審査時間 | 最短即日※3 |

>> dスマホローンの簡単1秒診断はこちら

注釈

※1 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※2 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※3 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

レイク(旧レイクALSA)公式アプリ「レイクアプリ」はすぐに現金がほしいときに最適

レイク(旧レイクALSA)のレイクアプリを使えば、セブンイレブンのATMでスマホを操作するだけで即日融資が受けられます。*

アプリでカードレス!セブン銀行ATMでお借入れ!セブン銀行「スマホ ATM取引」を利用して、カードレスでお借入れができます。

引用元: レイク公式HP

管理人の場合、申し込みからたったの15秒で審査結果が分かり、27分後には現金を受け取れました。

ローンカードを受け取る必要がないため郵送物がなく、家族や友人にカードローンの利用がバレる心配もありません。

アプリで素早くお金を借りたい人は、デジタルリテラシーの高い利用者向けに作られたレイク(旧レイクALSA)がおすすめです。

レイク(旧レイクALSA)の基本情報

| 実質年率 | 4.5%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜500万円 |

| 審査時間 | 最短15秒 |

au PAY スマートローンは公式スマホアプリで返済日を確認できる

au PAY スマートローンは公式スマホアプリに利用内容が表示されるため、返済日などの情報をいつでも確認できます。

返済期日だけでなく金額も確認でき、支払いの管理がしやすいことから滞納のリスクを減らせると利用者から評判です。

au PAY スマートローンアプリがあれば、全国のセブンイレブンで24時間365日いつでも返済できる利点もあります。

借入残高や借入可能額もau PAY スマートローンアプリで確認できるため、繰り返し借入金を引き出す場合でも利用状況が一目でわかります。

借り入れ方法は、au PAY 残高へのチャージまたは口座振込から選択が可能です。

借入金をコンビニなどですぐに使いたいときはau PAY 残高へのチャージが便利ですが、公共料金の支払いに充てたい場合は口座振込を選択するとよいでしょう。

au PAY スマートローンの基本情報

| 実質年率 | 2.9%〜18.0%* |

|---|---|

| 借入限度額 | 1万円〜100万円* |

| 審査時間 | 最短30分* |

注釈

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

※利用限度額はお客さまごとに当社所定の審査によりに決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

au PAY スマートローンの貸付条件

| 称号 | auフィナンシャルサービス株式会社 |

|---|---|

| 登録番号 | 関東財務局長(4)第01503号 |

| 金利 | 2.9%~18.0%(実質年率)※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 返済回数及び返済期間 | 最長60回(5年) |

| 遅延損害金 | 20.0%(実質年率) |

| 担保・保証人 | 不要 |

| ご利用限度額 | 1万円~100万円 |

| 審査 | 要審査 |

ORIX MONEY(オリックスマネー)は信販系のため初心者でも借りやすい

ORIX MONEY(オリックスマネー)はオリックス・クレジットが運営する信販系のローンサービスのため、借り入れに抵抗がある初心者でも利用しやすいのが特徴です。

2022年2月にWeb完結のカードローンとして運営が開始されたばかりのサービスで、キャッシングアプリの利便性に力を入れていることでも知られています。

例えば、ATMでアプリを操作するだけで借り入れができるスマホATMにも、ORIX MONEY(オリックスマネー)は対応しています。

スマホATMはアコムなどの消費者金融専業者は積極的に対応しているものの、信販系や銀行系のカードローンでは実装されていない場合がほとんどです。

ORIX MONEY(オリックスマネー)は他にも、希望する口座へ即座に振り込んでもらえるネットキャッシングや、生体認証でログインできるサービスにも対応しています。

消費者金融以外でアプリの利便性が高いカードローンを希望するなら、ORIX MONEY(オリックスマネー)を選べば間違いないでしょう。

ORIX MONEYの基本情報

| 実質年率 | 1.5%〜17.8% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短即日 |

メルペイスマートマネーはメルペイ残高にチャージできる少額融資アプリ

メルペイスマートマネーで借りたお金は、メルペイ残高に直接チャージされます。

自分でメルペイ残高に入金する手間がかからず、すぐに電子マネーとして利用できるのがメルペイスマートマネーの特徴です。

メルカリアプリで借りられるため、キャッシング専用のアプリを新たにダウンロードする必要がない点も嬉しいポイントではないでしょうか。

家族や友人にスマホを見られたとしても、メルカリアプリで借りられるメルペイスマートマネーなら借り入れをしていることがバレません。

ただしメルペイスマートマネーは限度額が20万円の少額融資アプリとなっており、借り入れ金額が少ない人向けの商品となっています。

メルペイスマートマネーの基本情報

| 実質年率 | 3.0%〜15.0% |

|---|---|

| 借入限度額 | 1,000円〜20万円 |

| 審査時間 | 最短即日 |

J.Score(ジェイスコア)のAIスコアなら審査落ちしやすい人でも信用力を上げられる

カードローンの審査に落ちやすい人は、J.ScoreのアプリをダウンロードしてAIスコアを上げておきましょう。

AIスコアとは、個人の信用力を数値化したものになります。

J.ScoreのAIスコアでは返済能力の他に生活習慣なども評価の対象となるハビットチェンジという機能があるため、自分の意識次第でスコアを上げることが可能です。

今は信用力が低い人でも、AIスコアが上がれば融資を受けられます。

ハビットチェンジで評価される項目については、以下を参考にしてください。

- 毎日の運動習慣

- 継続的な学習習慣

- 規則正しい睡眠習慣

- 意識するお金の習慣

参考元: J.Score公式HP

すぐに収入を増やすのは難しいですが、生活習慣を正すことは誰でもできるはずです。

カードローンの審査に通る自信がない人は、J.ScoreのアプリをダウンロードしてAIスコアを向上させましょう。

J.Scoreの基本情報

| 実質年率 | 0.8%〜15.0% |

|---|---|

| 借入限度額 | 10万円〜1,000万円 |

| 審査時間 | 最短即日 |

LINEポケットマネーはLINE Payを利用している人なら簡単にチャージできる

LINE Payを常用している人は、LINEポケットマネーでお金を借りる方法も選択肢のひとつです。

LINEポケットマネーの特徴は、以下のとおりになります。

- LINE上で申し込みができるため、新たにアプリをダウンロードする必要がない

- 借り入れした金額はLINE Payの残高にチャージされる

- J.Scoreと同じようにスコアリングシステムによって審査結果が決まる

- 審査に厳しい銀行系のアプリのため審査にかかる期間はおおよそ1週間

気になるスコアリングシステムの評価基準については、LINE公式HPの以下の記載を参考にしてください。

スコアはLINEおよびLINE関連サービスを使っている期間や頻度、各コンテンツの利用状況などをもとに算出しています。 また、LINE Scoreのライフスタイルに関する質問に答えたり、LINE Payの機能やLINE家計簿を利用することでスコアが変動します。

引用元: LINE公式HP

普段使っているLINEひとつで借り入れができるのは、LINEポケットマネーだけです。

さらに詳しく知りたい人は、「LINEポケットマネーの審査に通過してお金を借りる方法|LINEスコア201点以上が基準」の記事も合わせてご覧ください。

LINEポケットマネーの基本情報

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 5万円〜300万円 |

| 審査時間 | 最短即日 |

アローの公式アプリは大手で借りられない審査に不安がある人向け

アローは中小消費者金融では珍しく、アプリの対応があります。

大手の審査に通過できない低与信の人は、中小消費者金融の審査基準で借り入れができるアローのアプリを選択するとよいでしょう。

ただし、書類審査専用アプリとなっており、本人確認書類や収入証明書を提出する以外の機能はありません。

郵送物なしで借りられる利点はありますが、アプリで借り入れはできないということです。

今後、大手消費者金融のようにアプリで借り入れができるようになる可能性はあるものの、現状はサービスに期待しすぎないようにしてください。

アプリでお金を借りるなら、まずは大手消費者金融を選択肢に入れるのが賢い選択です。

アローの基本情報

| 実質年率 | 15.00%〜19.94% |

|---|---|

| 借入限度額 | 最大200万円 |

| 審査時間 | 最短45分 |

CREZITは10万円までの少額融資に特化した新しい金融サービス

簡単な与信審査で借り入れができるCREZITなら、収入が少ない学生や新社会人でも融資を受けられる可能性があります。

CREZITの審査が甘いのは、最大10万円までの少額融資に特化した金融サービスだからです。

今後50万円まで借りられるプランが発表される予定ですが、10万円以上の借り入れをおこなうためには利用実績が必要になります。

できるだけ多くの融資を受けたい人は、今のうちに利用して実績を作っておくと希望する金額を借り入れしやすくなります。

ただし金融業者であるにもかかわらず信用情報機関のCICやJICCに未加盟な点は気になるため、新しいサービスに抵抗がない人向けかもしれません。

10万円の少額融資を希望する人は、「10万円を借りたいときに選ぶべき方法は?審査なしで借りる具体策も紹介」の記事も合わせてご覧ください。

CREZITの基本情報

| 実質年率 | 無金利 |

|---|---|

| 借入限度額 | 最大10万円 |

| 審査時間 | 最短5分 |

CREZITと同様に新しい金融ビジネスとして話題になったCASHは、融資サービスを終了しています。

品物を担保に審査なしで借り入れができたCASHは買取のみに変更された

品物の写真を送るだけでお金を借りられるアプリとして話題となったCASHですが、現在はサービス内容が変更となり中古買い取りのみの取り扱いとなっています。

ITmediaの以下の記載からも分かるとおり、審査なしで借りられるインパクトのあるサービスだったため終了してしまい残念です。

ブランド品やスマートフォンなどを即座に現金化できるアプリ「CASH」をリリースし、サービス開始から16時間半で現金化総額が約3億6600万円に上るなど話題を呼んだ。

引用元: ITmedia

品物を担保に融資を受けたい人は、質屋でお金を借りる方法を検討するとよいでしょう。

FamiPayローンはFamiPayを経由して借り入れができる少額融資アプリ

FamiPayローンは、ファミリーマートが2021年夏頃から提供を開始する新しいローンサービスです。

ファミリーマートは17日、2021年夏に消費者向けの金融事業に参入すると発表した。自社のスマートフォン決済アプリ「ファミペイ」を活用し、小口の貸し付けや購入代金の後払いサービスを始める。

引用元: 日本経済新聞

自社のスマートフォン決済アプリFamiPayを経由して申し込みでき、借りたお金は銀行口座へ直接振り込んでもらえる仕組みとなっています。

CREZITと同様に10万円程度の少額借り入れを希望する人を対象にしており、最短当日中にお金を借りられる利点があります。

FamiPayを利用している人は登録している情報がそのままFamiPayローンに反映されるので、申し込みの手間が省けるのも嬉しいポイントです。

FamiPayローンの基本情報

| 実質年率 | 0.8%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜300万円 |

| 審査時間 | 最短即日 |

クレジットカードを持っているならキャッシング機能の利用も検討しよう

所持しているクレジットカードによっては、スマホアプリからキャッシング機能が利用できます。

例えばエポスカードなら、公式アプリから口座振り込みによるキャッシングの申し込みが可能です。

コンビニATMでお金を引き出せるスマホ取引にも対応しているため、使用用途に合わせて受け取り方法を決めてください。

ただしクレジットカードのキャッシング機能は、おおよそ1週間かかる審査に通過しなければ利用できません。

イオンカードのように最初からキャッシング枠が付与されているクレジットカードもありますが、設定しないと借り入れできない仕様になっているのが一般的です。

すぐにキャッシングしたい人は、消費者金融のカードローンを利用した方が希望に合った借り入れを叶えられるでしょう。

消費者金融のカードローンなら口座振り込みとスマホ取引のいずれも、最短即日中に利用を開始できます。

借り入れを急いでいなければ、銀行カードローンのスマホアプリも選択肢に入れられます。

銀行カードローンはアプリに力を入れていない場合が多いため、利便性の高いサービスを受けたいなら借入先の選択が重要です。

お金を借りるアプリがある銀行カードローン!審査に自信がある人向け

最近は銀行カードローンのアプリでも、お金を借りられる機能が付帯されるようになりました。

銀行カードローンは金融庁の指示によって審査を厳格化していることから融資に消極的な実情はありますが、審査通過する自信がある人は選択肢に入れてみてください。

金融庁では、銀行カードローンについて、多重債務の発生防止の趣旨や利用者保護等の観点を踏まえた適切な業務運営が行われているか、詳細な実態把握を進めるとともに、融資審査の厳格化を徹底し、業務運営の適正化をスピード感を持って推進しているところです。

引用元: 銀行カードローン検査-金融庁

スマホアプリでお金を借りられる銀行カードローンは、以下の13社です。

| 融資スピード | アプリで即日融資 | 来店不要 | 原則郵送物なし | |

|---|---|---|---|---|

| 楽天銀行スーパーローン | 最短翌日 | × | ◎ | × |

| PayPay | 最短翌日 | × | ◎ | × |

| みんなの銀行 Loan | 2〜3営業日 | × | ◎ | ◎ |

| セブン銀行カードローン | 最短翌日 | × | ◎ | × |

| 三菱UFJ銀行のカードローン バンクイック | 最短翌日 | × | ◎ | × |

| 三井住友銀行カードローン | 最短翌日 | × | ◎ | ◎ |

| みずほ銀行カードローン | 最短3営業日 | × | ◎ | × |

| スルガ銀行カードローン | 最短翌日 | × | ◎ | × |

| りそな銀行カードローン | 最短1週間 | × | ◎ | × |

| イオン銀行カードローン | 最短翌日 | × | ◎ | × |

| GMOあおぞらネット銀行 | 最短翌日 | × | ◎ | × |

| JAネットローン カードローン | 最短3営業日 | × | × | × |

| ろうきんカードローン | 3週間 | × | × | × |

審査が厳しい一方で、楽天銀行スーパーローンなら年率1.9%〜14.5%で借りられる利点があります。

楽天銀行スーパーローンのアプリはスマホで借り入れが可能になった

楽天銀行スーパーローンはインターネット専業銀行となっており、お金を借りられるアプリにも力を入れています。

来店不要で借りられるのはもちろんWeb完結に対応しており、申し込みから借り入れまでスマホひとつで手続きが可能です。

ただしスマホアプリで借り入れをするためには、楽天銀行スーパーローン会員専用サイトのメンバーズデスクと楽天銀行アプリを連携する必要があります。

連携が完了すると楽天銀行アプリで借り入れができるようになるだけでなく、カードローンの利用履歴や借入残高をいつでも確認できます。

返済予定表を提示してもらえるサービスもあるため、今後の支出を見通しておきたい人に最適なキャッシングアプリです。

楽天銀行スーパーローンの基本情報

| 実質年率 | 1.9%〜14.5% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短当日 |

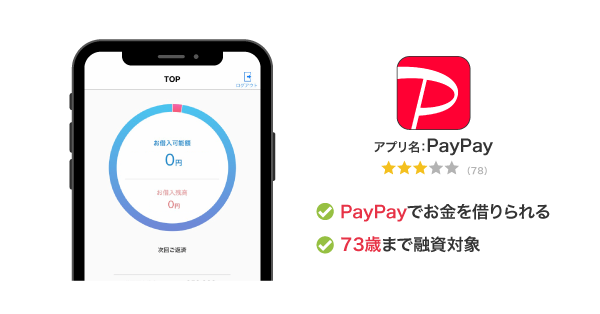

PayPayアプリでPayPay銀行(旧ジャパンネット銀行)カードローンが利用可能

2020年5月より、キャッシュレス決済サービスのPayPayでお金を借りられるようになりました。

融資元はPayPay銀行(旧ジャパンネット銀行)になりますが、PayPayアプリから簡単に申し込むことができ、借り入れ金額は即時にPayPay残高にチャージできます。

2021年にはジャパンネット銀行がPayPay銀行へ商号変更し、PayPayを経由した少額ローンサービスに意欲を見せています。

2021年4月5日、ジャパンネット銀行はPayPay銀行としてスタートしました。

引用元:PayPay銀行公式HP

本日から気持ちをあらたに、PayPayおよびZホールディングスグループとの連携を深め、これまでの強みをPayPay銀行として進化させていきます。

現金で受け取りたい場合は銀行口座から出金することも可能で、使用用途に合わせて受け取り方法を選択できるのが特徴です。

ただしPayPayでお金を借りるためには、融資元であるPayPay銀行(旧ジャパンネット銀行)カードローンの口座を開設する必要があります。

詳しい借り入れ方法については、「PayPay(ペイペイ)でお金を借りるには?モバイル審査に通過するための条件」の記事で解説していますので合わせてご覧ください。

PayPay銀行カードローンの基本情報

| 実質年率 | 1.59%〜18.0% |

|---|---|

| 借入限度額 | 10万円〜1,000万円 |

| 審査時間 | 最短翌日 |

みんなの銀行スマートフォンアプリでも新たに借り入れが可能になった

PayPayとPayPay銀行カードローンが連携してアプリによる融資を実現したのを追うように、2022年7月12日からみんなの銀行アプリでも借り入れが可能になりました。

ふくおかフィナンシャルグループ(FG)傘下のスマートフォン専用銀行「みんなの銀行」は12日、個人向けローンの提供を始めたと発表した。昨年5月に開業した同行が収益化の柱と位置づける事業で、借り入れや返済の手続きをアプリ上で完結させる。

引用元: みんなの銀行、個人向けローン開始…アプリで完結 収益化柱に-読売新聞オンライン

新たに提供が開始されたみんなの銀行 Loanでは、みんなの銀行アプリ内に表示されたローンタブをタッチし、借りたい金額を入力するだけで借入金を振り込んでもらえます。

みんなの銀行アプリにローン機能が追加された形になっており、預金口座の残高から借り入れ状況まで一括管理できるのが嬉しいポイントです。

完全カードレスなので、アプリで申し込んだ後にローンカードが自宅へ郵送されることもありません。

借り入れ方法は振込融資のみとなりますが、現金が手元にほしい場合はセブン銀行ATMのスマホATM取引を利用すると借入金を引き出せます。

みんなの銀行 Loanの上限金利は14.5%となっており、低金利で借りたい人にも最適なカードローンです。

みんなの銀行ローンの基本情報

| 実質年率 | 1.5%〜14.5% |

|---|---|

| 借入限度額 | 10万円〜1,000万円 |

| 審査時間 | 3日程度 |

セブン銀行カードローンのMyセブン銀行なら1,000円単位で借りられる

セブン銀行カードローンのアプリであるMyセブン銀行なら、1,000円単位で借り入れ金額を決められます。

必要な額だけ借りられるため無駄な利息が発生せず、返済の負担を最小限に抑えることが可能です。

限度額の範囲内なら何度でも借り入れできるため、多めに借りておく必要はありません。

スマホATMに対応しており、Myセブン銀行を利用してコンビニATMで現金を引き出せるのもセブン銀行カードローンの利点です。

セブン銀行口座への振り込み融資も希望できるため、使用用途に合わせて借り入れ方法を選んでください。

さらにセブン銀行カードローンは、キャッシュカードでローンサービスを受けられる特徴もあります。

郵送物や財布を見られる可能性がある人は、ローンカードを発行すると周囲に借り入れがバレるリスクを高めてしまいます。

内緒でお金を借りたいなら、キャッシュカードやアプリで借りられるセブン銀行カードローンを選択するとよいでしょう。

セブン銀行カードローンの基本情報

| 実質年率 | 12.0%〜15.0% |

|---|---|

| 借入限度額 | 10万円〜300万円 |

| 審査時間 | 最短翌日 |

三菱UFJ銀行カードローンのバンクイックアプリは振込融資の依頼が簡単

三菱UFJ銀行カードローンのバンクイックアプリには、振込融資の依頼ができる機能が付帯されています。

原則として即時で借入金を振り込んでもらえるうえ、回数制限がないため何度でもアプリでお金を借りられます。

三菱UFJ銀行をはじめとする大手銀行はアプリに消極的な姿勢でしたが、最近は時代に合わせて前向きに取り組む姿勢が見られます。

消費者金融のアプリと比較すると劣る点は多いものの、主に振込融資で借り入れをする人にとっては問題なく利用できます。

ただし他行口座に振り込んでもらう場合は手続きに時間がかかる難点がありますので、覚えておいてください。

三菱UFJ銀行カードローンの基本情報

| 実質年率 | 1.8%〜14.6% |

|---|---|

| 借入限度額 | 10万円〜500万円 |

| 審査時間 | 最短翌日 |

三井住友銀行のカードローンアプリは返済シミュレーションを利用できる

三井住友銀行のカードローンアプリには、返済シミュレーションがあります。

借りた金額に合わせてシミュレーション結果を提示してもらえることから、返済計画を立てるうえで非常に参考になります。

毎月の返済額を確認できるのはもちろん、完済時期も把握できるため今後の支出がわかる安心感があるのも利点のひとつです。

三井住友銀行カードローンの利用に対して不安がある人は、返済シミュレーションで毎月の返済額や返済期間を確認してから借り入れ金額を決めるとよいでしょう。

追加で借り入れをしたくなった場合でも、三井住友銀行のカードローンアプリなら返済シミュレーションが簡単にでき、そのまま振込の依頼ができます。

三井住友銀行カードローンの基本情報

| 実質年率 | 1.5%~14.5% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短翌日 |

みずほ銀行カードローンのみずほダイレクトアプリは繰り上げ返済が可能

みずほ銀行カードローンのみずほダイレクトアプリには、繰り上げ返済ができる機能が付いています。

一般的に、繰り上げ返済にまわせるお金を工面できたとしても、手続きが面倒だと後回しにしてしまいがちです。

みずほダイレクトアプリならスマホで簡単に繰り上げ返済できるため資金に余裕のあるタイミングを逃さず、借り入れ残高を効率的に減らすことができます。

みずほダイレクトアプリには、かんたん家計管理というサービスも付帯されており、アプリひとつで資産を一括管理できる利点もあります。

他行の口座情報を連携できるため、何個もアプリを併用する必要がありません。

情報漏洩のリスクを心配する人もいると思いますが、大手銀行であるみずほ銀行カードローンが運営しているみずほダイレクトアプリは万全のセキュリティ対策が実施されています。

みずほ銀行カードローンのみずほダイレクトアプリなら、安全に借り入れから家計管理までできるということです。

みずほ銀行カードローンの基本情報

| 実質年率 | 2.0%〜14.0% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短翌日 |

スルガ銀行CONNECTなら生体認証で手軽にログインできる

スルガ銀行CONNECTはスルガ銀行が運営するアプリで、Touch IDやFace IDなどの生体認証に対応しているため手軽にログインできる利点があります。

パスワードを入力する手間がかからず、スマホに顔や指をかざすだけで簡単にログインできます。

Touch IDを設定すると指紋認証が可能になり、Face IDの場合は顔認証でロック解除が可能です。

生体認証があると使い勝手がよくなるだけでなく、セキュリティ面でも高い安全性を確保できます。

以前はスルガ銀行カードローンアプリがありましたが、2023年3月19日に取り扱いが終了しています。

スルガ銀行カードローンで借り入れをしたら、スルガ銀行CONNECTをダウンロードするとよいでしょう。

スルガ銀行カードローンの基本情報

| 実質年率 | 3.9%〜14.9% |

|---|---|

| 借入限度額 | 5万円〜800万円 |

| 審査時間 | 最短翌日 |

りそな銀行のりそなグループアプリはローン残高の管理がしやすい

りそな銀行のりそなグループアプリは600万以上のダウンロード数を誇る人気のアプリで、ローン残高の管理がしやすいのが特徴です。

りそなグループアプリにログインするとローン残高を一目で確認でき、返済額や返済期間をいつでも把握できます。

カードローンは借りたら終わりではなく、翌月から返済が始まります。

借り入れが完了したら、りそなグループアプリをダウンロードして返済スケジュールを確認するとよいでしょう。

他にも、りそなグループアプリは一括繰上返済や増額審査の申し込みに対応しており、借り入れ後のサポートが充実しています。

ただしりそな銀行カードローンは普通預金口座に当座貸越契約を付けることで借り入れができる仕組みになっており、りそな銀行の口座を保有していないと申し込みできません。

りそな銀行カードローンで借り入れをしたいなら口座開設の手続き後、アプリから融資審査への申し込みをしてください。

りそな銀行カードローンの基本情報

| 実質年率 | 3.5%〜13.5% |

|---|---|

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短1週間 |

JAバンクアプリからJAネットバンクにログインすると振込手続きができる

JAバンクアプリをダウンロードしておくとJAネットバンクへ簡単にログインでき、最小の手間で口座への振り込み依頼ができます。

JAネットバンクから借入金の振り込み依頼をすると、365日いつでも即時で口座へ入金してもらえます。

生体認証ログイン利用設定をしておくと指紋認証や顔認証でログインできるため、わざわざIDやパスワードを入力する必要はありません。

手元にキャッシュカードがあれば、JAバンクアプリにカードローンの口座をすぐに連携できます。

JAネットローン カードローンの審査に通過したら、利便性向上のためにJAバンクアプリをダウンロードしておくとよいでしょう。

JAネットローン カードローンの基本情報

| 実質年率 | 4.500%〜12.000% |

|---|---|

| 借入限度額 | 10万円〜500万円 |

| 審査時間 | 最短3営業日 |

ただし管理人がJAバンクアプリを起動して管理画面を確認したところ、最新の取引状況が表示されない不具合が起きました。

他のアプリは問題なく使用できるなか、JAバンクアプリは接続状況が悪いと表示されてしまい正常に作動しない状況です。

アプリの性能を重視するなら、他のカードローンを選んだ方がよいかもしれません。

労金のろうきんアプリは入出金明細をスマホで照会できるため便利

ろうきんアプリは労金が運営しているスマホアプリで、カードローンや普通預金口座の入出金明細を照会できます。

カードローンの入出金明細をアプリで確認するためには事前登録が必要ですが、設定後は自宅に利用明細が届かなくなるため、家族に借り入れがバレづらくなる利点もあります。

ろうきんアプリのトップメニューからWebお知らせを選択し、サービスの利用登録をすると書面からWeb明細に切り替わります。

手数料はかからないため、ろうきんカードローン(マイプラン)の審査に通過したらダウンロードしてWeb明細への変更手続きをするとよいでしょう。

ろうきんアプリはカードローン専用アプリではないため、万が一アプリのアイコンを見られたとしても借り入れをしていることはバレません。

ろうきんカードローン(マイプラン)は労金の会員構成員に対して、3.875〜7.075%という低金利で融資をおこなっている特徴もあります。

ろうきんカードローン(マイプラン)の基本情報

| 実質年率 | 3.875%〜7.075% |

|---|---|

| 借入限度額 | 10万円〜500万円 |

| 審査時間 | 3週間 |

ここまでカードローンのアプリで借り入れする方法について紹介しましたが、一時的にお金を工面したいなら後払いで決済ができる方法を選択するのもひとつの手段です。

後払いアプリのバンドルカードはポチっとチャージですぐに買い物ができる

お金をチャージするとVisaカードとして使えるバンドルカードは、ポチっとチャージという後払いにも対応しています。

手元にチャージできるお金がなくても、バンドルカードのポチっとチャージを利用して買い物ができるということです。

借入限度額は最大5万円と少額ですが、お金が必要なときにアプリで簡単に後払いチャージができるのはバンドルカードならではの利点になります。

1,000円単位でチャージ金額を選択でき、借りすぎる心配もありません。

後払いチャージしたお金の返済は翌月の末日に設定されるため、支払いができる範囲でポチっとチャージを利用してください。

ただし手軽に利用できる一方で手数料が高い難点があり、チャージ金額が少額でも最低510円の支払いが発生します。

以下は、バンドルカードのポチっとチャージで発生する手数料と、金利18.0%のカードローンで借り入れをした場合にかかる利息を比較した表です。

| 借り入れ金額 | バンドルカードの手数料 | カードローンの利息 | 差額 |

|---|---|---|---|

| 3,000円 | 510円 | 45円 | 465円 |

| 11,000円 | 815円 | 165円 | 650円 |

| 21,000円 | 1,170円 | 315円 | 855円 |

| 31,000円 | 1,525円 | 465円 | 1,060円 |

| 41,000円 | 1,830円 | 615円 | 1,215円 |

カードローンで借り入れをした場合にかかる利息と比較すると、最大1,215円も多く利息を支払わなければいけない計算になります。

何度も利用すると支払い金額の差はさらに広がるため、定期的にお金が必要になる可能性があるなら消費者金融のカードローンを利用するべきです。

バンドルカードの基本情報

| 実質年率 | 手数料として510円〜1,830円 |

|---|---|

| 借入限度額 | 最大5万円 |

| 審査時間 | 最短1分 |

QUICPay(クイックペイ)は後払い決済に対応している電子マネー

QUICPay(クイックペイ)はクレジットカードと紐づけて利用できる電子マネーで、後払い決済ができる特徴があります。

一般的な電子マネーとは違い、事前チャージなしで利用できるため、手元にお金がなくてもQUICPayでショッピングができます。

QUICPayはコンビニや居酒屋、百貨店など全国205万ヵ所以上の店舗が導入している電子マネーとなっており、使い道の幅が広いのが嬉しいポイントです。

スマホで簡単に後払い決済ができるアプリを使いたいなら、QUICPayを選択するとよいでしょう。

QUICPayには楽天カードやアメリカン・エキスプレス、クレディセゾンなど、多くの信販会社が対応しています。

おサイフくんQUICPayはサービスが終了したため利用できない

おサイフくんQUICPayは、クレジットカードがなくても後払い決済が可能なサービスです。

簡単に後払い決済ができたため人気のサービスでしたが、2023年3月31日に取り扱いが終了しています。

クレジットカードの登録なしで後払い決済がしたいなら、上述で紹介したバンドルカードを選択してください。

iDアプリは支払い方法でポストペイ型を選択すると決済を後日にできる

iDは支払い方法が選べる仕様になっており、ポストペイ型を選択すると事前チャージなしでアプリを使って買い物ができます。

ポストペイとは後払いのことで、利用料金はクレジットカードの支払いと合算して引き落とされます。

事前にクレジットカードを登録しておく必要はありますが、一度紐付けておけばスマホアプリで何度でも後払いの買い物ができるのが嬉しいポイントです。

スマートウォッチへの設定もできるため、より簡潔に支払いを済ませたい人はiDを選択するとよいでしょう。

iDに登録できるクレジットカードは70社以上あり、イオン銀行や三井住友カード、ゆうちょ銀行など、QUICPayには対応していないクレジットカードを紐付けできる利点があります。

クレジットカードを紐付けることに抵抗がある人もいるかもしれませんが、iDは株式会社NTTドコモが運営する電子マネーのためセキュリティは万全です。

クレジットカードを持っておらず、新規発行が必要な場合は、カードローン業者が運営するお金借りるアプリを利用した方が手間を省けます。

カードローン業者が提供する即日で現金を受け取れるスマホ取引について、詳しく解説していきますので参考にしてください。

スマホATM取引に対応しているお金借りるアプリなら即日中に借りられる

スマホATM取引は、ローンカードの代わりにスマホアプリを使ってお金を借りられるサービスです。

ローンカードの発行には1週間程度かかるのが一般的なため、即日でキャッシングをするためにはスマホATM取引に対応している消費者金融カードローンの利用が必須になります。

スマホを操作するだけで簡単にATMから借入金を出金でき、手っ取り早く借りられる利点があります。

スマホATM取引に対応している消費者金融のカードローンのおすすめは、上述でも紹介した以下の5社です。

それぞれ対応しているATMについてまとめました。

いずれの消費者金融もセブン銀行ATMには対応していますが、ローソン銀行ATMで借り入れできるのはアイフルのみになります。

セブンイレブンで借り入れできれば十分に利便性は高いものの、以下のYahoo!ニュースの記載からも分かるように、ローソンも店舗数が多い主要コンビニです。

月次ベースで主要コンビニの店舗数はセブン-イレブンの2万904店が最大数。次いでファミリーマートの1万5502店、ローソンの1万4663店。

引用元: コンビニ店舗数の現状をさぐる(2019年3月時点)-Yahoo!ニュース

対応しているコンビニATMが多い消費者金融カードローンを選ぶことで、急な出費で困った時にも対応しやすくなります。

ではアプリを使って、どのようにコンビニATMで借り入れをおこなうのか解説していきますので参考にしてください。

注釈

※Enetは、ファミリーマートやデイリーヤマザキなどに設置してあるATMです。

ローンカードなしでお金を借りる流れ|QRコードを読み取るだけ!

ローンカードの代わりにスマホアプリでお金を借りるときの流れは、以下のとおりです。

ATMに表示されるQRコードをスマホアプリで読み取るだけで会員情報が連携でき、すぐに現金を引き出せます。

管理人もアプリでお金を借りたことがありますが、初めてのときも迷わず操作でき、たった1分で借入金を受け取れました。

ローンカードなしで借りられるため、周りの目も気になりません。

コンビニATMでお金を借りる方法については、「コンビニATMでお金を借りるなら?急な出費にはセブンイレブンの利用が最適」の記事でも詳しく解説していますので合わせてご覧ください。

カードレスで借り入れできるから家族にバレづらい

ローンカード不要で借り入れができることには、家族に内緒でキャッシングできる利点もあります。

カードレスで借り入れをすれば、自宅に届く郵送物を回避できるからです。

家族にカードローンの利用がバレる主な原因である郵送物を回避できることについては、アイフルの以下の記載からも分かります。

カード受取方法を「カードレス」を選択の上、口座振替登録をすると、郵送物は一切なし。

引用元: アイフル公式HP

ただし返済が遅れたときに連絡を無視すると、督促のはがきが届いてしまうため注意してください。

連絡が取れていれば、返済が遅れたからといってすぐに郵送物が送られてくることはありません。

家族に内緒で借りる方法について詳しく知りたい人は、「内緒でバレずにお金を借りるならどこ?周囲に気付かれないカードローン5選」の記事も合わせてご覧ください。

家族がスマホを触る可能性がある人は、アプリのアイコンを見られないための対策をしておくと良いでしょう。

利用時だけアプリをダウンロードすればアイコンでバレる心配がない

Webで申し込んだ後、コンビニATMで現金を引き出すまでアプリは必要ありません。

家族がスマホを触る可能性がある場合は、利用時だけアプリをダウンロードしましょう。

借り入れ後にアンインストールすれば、現金を引き出すとき以外スマホにアプリが入っていない状況にできます。

少し手間はかかりますが、確実にバレる可能性を減らせるのでアイコンを見られる心配がある人は実践してみてください。

iPhoneやAndroidで24時間365日いつでも借りられるメリットは大きい

コンビニATMでアプリを使ってお金を借りる方法の利点として、iPhoneやAndroidで24時間365日いつでも現金を引き出せることが挙げられます。

セブン‐イレブンなどにある全国25,000台以上のセブン銀行ATMを原則24時間利用できるので、夜間や早朝など必要なときに、すぐにお引出しやお預入れなどのお取引きができます。

引用元: セブン銀行の公式HP

最大24時間365日いつでもご利用可能 平日はもちろん、土・日・祝もOK!お客様の必要な時にご利用いただけます。

引用元: E-netの公式HP

急な出費でお金が必要になった場合でも、コンビニATMを操作するだけでいつでも借り入れができます。

ただし24時間営業のコンビニが一般的ではあるものの、設置店舗の営業時間が短縮されている場合は利用できない時間帯があるため注意してください。

ローソン銀行ATMの公式ホームページにも、以下のように記載されています。

24時間365日ご利用いただけますが、お客さまがご利用されている金融機関、およびローソン銀行ATMの設置場所によりご利用時間帯が異なる場合があります。

引用元: ローソン銀行ATMの公式HP

モアタイムシステムによって振込キャッシングも24時間可能になった

モアタイムシステムの導入によって、銀行口座への振込みが即時入金できるようになりました。

そのためスマホATM取引だけでなく、振込キャッシングも24時間365日可能です。

支払いなどの都合から通帳にお金を入れておきたい人は、アプリから振込キャッシングの依頼をしてください。

振込み先の銀行がモアタイムシステムに参加していない場合、利用時間は平日8時30分〜15時30分に制限されます。

念のためモアタイムシステム参加金融機関一覧に、利用している銀行があるかどうか確認しておきましょう。

三菱UFJ銀行やみずほ銀行、三井住友銀行などの都市銀行はもちろん、多くの地方銀行や労金はモアタイムシステムに参加しています。

消費者金融カードローンのアプリを使った借り入れは、貸金業法でも認められている安全な方法です。

アプリを使った借り入れ方法

| 現金で受け取りたい人 | スマホATM取引 |

|---|---|

| 通帳に入金したい人 | 振込キャッシング |

しかしアプリを使った借り入れ方法を探していると、違法行為となる可能性があるやり方を紹介しているサイトもあります。

知らない間に違法行為をしてしまわないように、どのような借り入れ方法に注意しなければいけないのか解説していきますので参考にしてください。

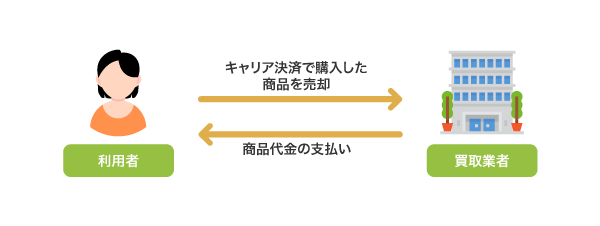

携帯キャリア決済を使った借り入れは利用規約に違反するため注意

お金を借りられるアプリのなかには、携帯キャリア決済の現金化による融資をサービスとして提供している場合があります。

キャリア決済の現金化とは、ドコモやau、ソフトバンクが提供するキャリア決済サービスによって購入した商品を買取業者に売却し、現金化することです。

携帯キャリア決済の現金化は、携帯会社の利用規約に違反する行為になります。

auの利用規約に、以下のように明記されていますので参考にしてください。

本サービスは、代金の支払手段を提供することを目的としたサービスであり、会員は、現金化を目的として本サービスを使用してはならず、また違法な取引に使用してはなりません。

引用元: auかんたん決済会員規約

最悪の場合、横領罪や詐欺罪によって訴訟を起こされることもありますので絶対にやってはいけません。

また、携帯を担保にすることを条件に融資をおこなっている業者にも要注意です。

携帯を担保に借りると携帯電話不正利用防止法に違反する可能性がある

自分名義のスマホを携帯会社に無断で譲渡することは、携帯電話不正利用防止法で禁止されています。

そのため、携帯を担保にお金を借りると処罰の対象になる可能性があります。

万が一返済できなかった場合、携帯の所有権が業者へと移り必然的に譲渡したことになってしまうからです。

自分名義で契約した携帯を業者に売ることも、違法行為になりますので絶対にやめましょう。

携帯電話の転売を斡旋する業者は違法行為をおこなっている可能性が高く、加担すると犯罪に巻き込まれかねません。

警視庁も、以下のように警告しています。

実際に使用するつもりも、購入代金・利用料金を支払う意思もないのに、携帯電話等を契約し、販売店からだまし取った携帯電話等をアルバイト斡旋業者なる者に渡してアルバイト料をもらうという人がいるようです。 しかし、このような携帯電話等を販売店からだまし取る行為は犯罪です! 携帯電話販売店に対する詐欺罪が成立します

引用元: 警視庁

自分は違法行為をしていない場合でも、セキュリティが甘いアプリを使うと不正利用の被害に遭うかもしれません。

不正利用の被害に遭わないためには大手企業のサービスを利用しよう

アプリでお金を借りるためには、どうしても個人情報の入力が必須になります。

必ず個人情報の取り扱いが適切な業者でお金を借りるようにし、個人情報の漏洩による不正利用の被害から身を守りましょう。

上述で紹介した大手消費者金融のカードローンは、データを暗号化して保護するシステムを取り入れるなど万全のセキュリティ対策をおこなっています。

中小企業はセキュリティが甘い傾向にあるため、安心して利用するためには大手企業を選択するのが賢明です。

以下の絞り込み検索では、セキュリティ対策がしっかりしている安全なカードローンの中から、あなたの希望条件に合った借入先を見つけられます。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |