消費者金融を利用したいと考えているものの、どこを選ぶべきか見当がつかず借入先を決めかねている人は多いのではないでしょうか。

消費者金融のおすすめランキングで上位の貸金業者を選べば、即日融資やバレないといった豊富な顧客サービスに対応してもらえます。

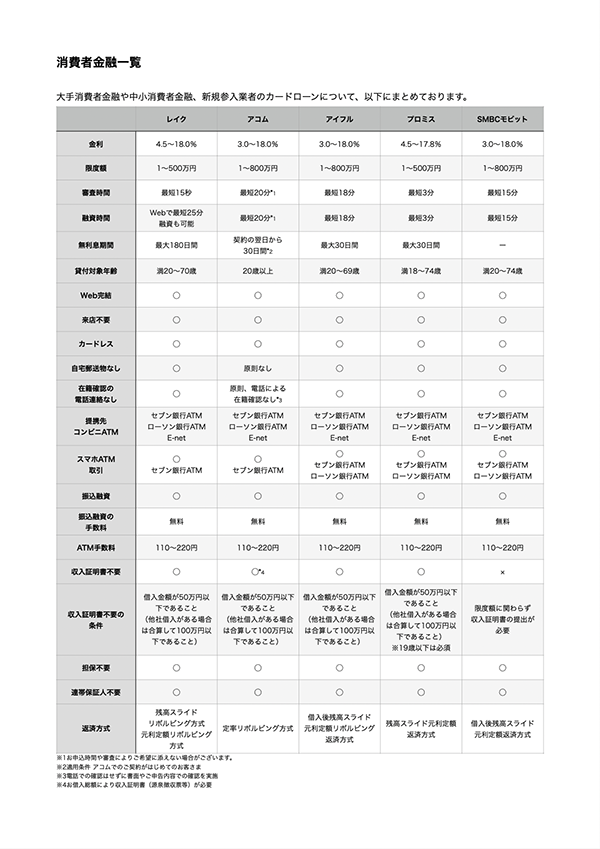

日本信用情報機構(JICC)によると貸金業者は791社もありますが、消費者金融一覧でサービス内容を比較すると魅力的な借入先は限られており、実質的な選択肢は多くありません。

- 消費者金融でおすすめなのは即日融資なうえに審査通過率が高い大手

- アコムならWeb申し込みで最短20分融資も可能*1

- Web完結に対応しているカードローンは自宅でこっそり借り入れできる

- 中小消費者金融は大手で審査落ちとなった人に向いている

アコムやプロミスなどの会社名は知っていても自分で比較してより良い借入先を見つけるのは難しいため、経験者の意見を取り入れるとよいでしょう。

以下はアンケート調査を実施した結果、利用者から人気があった消費者金融のおすすめランキングを一覧でまとめたものです。

消費者金融ごとのスペックについて一覧で確認したい人は、以下のPDFを参考にしてください。

どの消費者金融も同じに見えるからといって闇雲に申し込むと利息が増えたり、借り入れがバレたりするリスクがあります。

この記事では貸金業法に則って運営している主要どころ29社を調査し、それぞれの消費者金融について比較していきます。

財務局または都道府県知事の許可のもと運営をおこなっている貸金業者のみを紹介していきますので、安全性が担保されている前提で選ぶことが可能です。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

目次

- 1 消費者金融のおすすめランキング2024年最新版!主要な29社を一覧で比較

- 1.1 1位 アコムは最短20分でローンカードの受け取りが可能!自宅郵送物は原則なし

- 1.2 2位 プロミスなら最大金利が17.8%だからどこよりもお得に借りられる

- 1.3 3位 アイフルはカードレスでこっそり借りられるのが魅力

- 1.4 4位 SMBCモビットのWEB完結申込なら会社への電話連絡をなしにできる

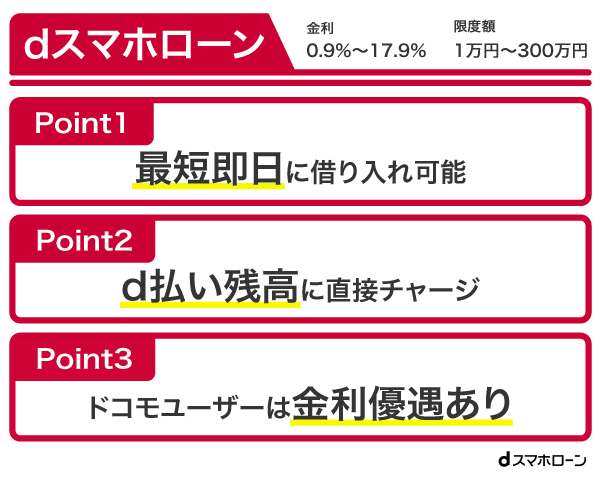

- 1.5 5位 dスマホローンで借りたお金はすぐに決済サービスのd払いで利用可能

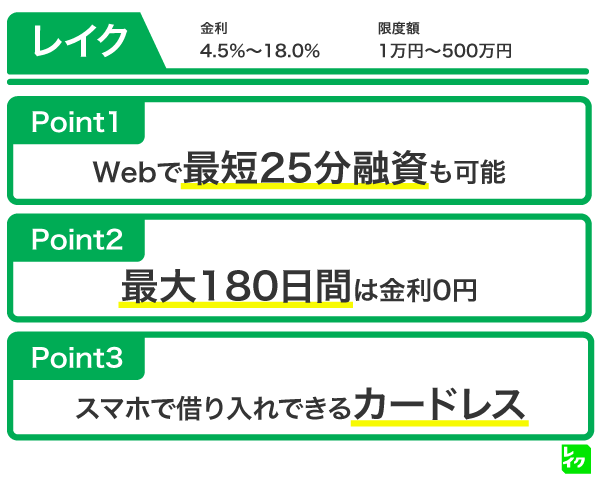

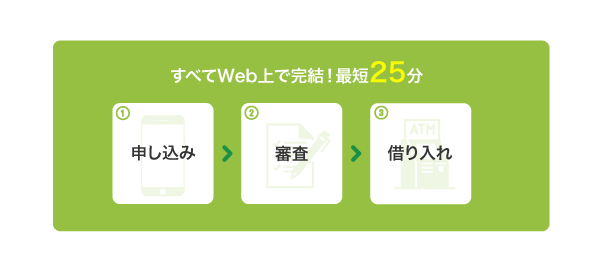

- 1.6 6位 レイク(旧レイクALSA)はWebで最短25分融資も可能!即日で借りたい希望を叶えられる

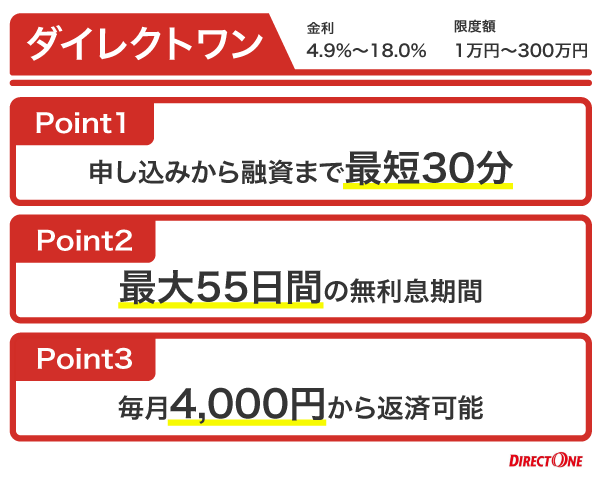

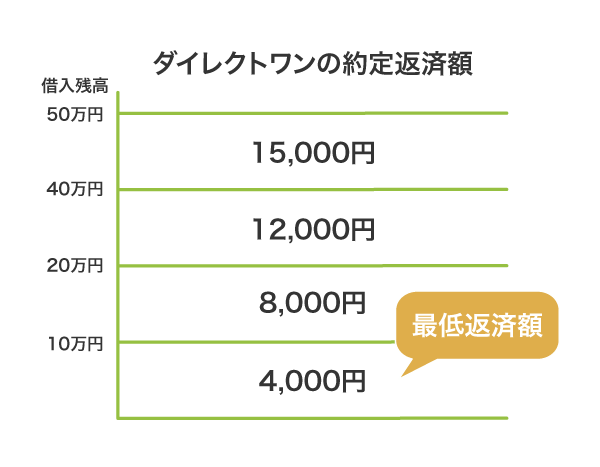

- 1.7 7位 ダイレクトワンは最低返済額が4,000円のため支払いの負担が少ない

- 1.8 8位 au PAY スマートローンはau IDを持っていると少ない手間で利用できる

- 1.9 9位 メルペイスマートマネーはメルカリの取引実績が考慮されるのが特徴

- 1.10 10位 ファミペイローンは借入金をファミペイ残高に直接チャージできる

- 1.11 11位 三井住友カード カードローンは原則24時間いつでも振込融資が可能

- 1.12 12位 ORIX MONEY(オリックスマネー)は自分で契約枠を選べるのが特徴

- 1.13 13位 ベルーナノーティスは配偶者貸付に対応のため専業主婦でも申し込める

- 1.14 14位 J.Scoreは入力する情報を増やすだけで審査通過の可能性を高められる

- 1.15 15位 LINEポケットマネーは完全キャッシュレス!LINE Payでそのまま支払い可能

- 1.16 16位 ノーローンは1週間の無利息期間が魅力!新規受付は停止している

- 1.17 中小よりも大手を選んだほうが豊富な顧客サービスが受けられる

- 2 消費者金融の選び方!審査が不安なら通過率の高いところを選ぶのがおすすめ

- 3 中小消費者金融のおすすめランキング!大手の審査に通らない人向け

- 3.1 1位 いつもは電話による在籍確認なしのため職場に借り入れがバレない

- 3.2 2位 セントラルは来店不要で契約できるのが魅力

- 3.3 3位 フクホーならセブンイレブンで契約書を発行できる

- 3.4 4位 アローにはアプリがあるため返済状況をいつでもスマホで確認できる

- 3.5 5位 ライフティは借入最低金額が1,000円のため必要な額だけ融資を受けられる

- 3.6 6位 エイワは対面与信のため地域密着型サービスを希望する人向け

- 3.7 7位 AZ株式会社は誰でも申し込み可能!低与信者の強い味方

- 3.8 8位 キャネットは電話で申し込むとすぐに審査してもらえる

- 3.9 9位 フタバは30日間の無利息サービスが適用される

- 3.10 学生ローンは中小消費者金融のひとつ!20歳未満でも借りられる選択肢

- 3.11 中堅どころで借りるデメリットは正規の貸金業者か確認する必要があること

- 4 消費者金融とは財務局に登録の個人向け小口融資をおこなう業者のこと

- 5 銀行カードローンと消費者金融の違いは何?どちらを選ぶべきか解説

消費者金融のおすすめランキング2024年最新版!主要な29社を一覧で比較

消費者金融には大手と中小規模の会社があり、それぞれで展開しているサービスや特徴が異なります。

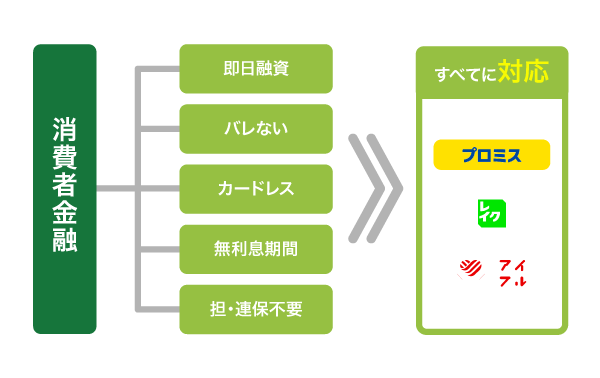

借入先選びで失敗したくないのであれば即日融資やカードレス、無利息期間などといったすべての顧客サービスに対応している消費者金融がおすすめです。

管理人が10年かけて消費者金融29社で申し込み、展開されているサービスを調査した結果をまとめましたのでお金借りるときの参考にしてください。

| 即日融資 | バレない | カードレス | 無利息期間 | 担保、連保不要 | 金利 | |

|---|---|---|---|---|---|---|

| アコム | 最短20分融資*1 | ◯ | ◯ | ◯*2 | ◯ | 3.0〜18.0% |

| プロミス* | ◯ | ◯ | ◯ | ◯ | ◯ | 4.5〜17.8% |

| アイフル | ◯ | ◯ | ◯ | ◯ | ◯ | 3.0〜18.0% |

| SMBCモビット(詳細) | ◯* | ◯ | ◯ | × | ◯ | 3.0〜18.0% |

| dスマホローン | ◯※1 | ◯ | ◯ | × | ◯ | 0.9~17.9%※2 |

| レイク | ◯* | ◯ | ◯ | ◯ | ◯ | 4.5〜18.0% |

| ダイレクトワン | ◯ | ー | × | ◯ | ◯ | 4.9〜18.0% |

| au PAY スマートローン | ◯* | △ | ◯ | × | ◯ | 実質年率2.9〜18.0%* |

| メルペイスマートマネー | ◯ | ◯ | ◯ | × | ◯ | 3.0~15.0% |

| ファミペイローン | ◯ | ◯ | ◯ | × | ◯ | 0.8~18.0% |

| 三井住友カード カードローン* | ◯* | ◯ | ◯ | × | ◯ | 1.5~15.0% |

| ORIX MONEY | ◯ | ◯ | ◯ | × | △ | 1.5%〜17.8% |

| ベルーナノーティス | ◯ | ◯ | × | ◯ | ◯ | 4.5~18.0% |

| J.Score | ◯ | × | ◯ | × | ◯ | 0.8~12.0% |

| LINEポケットマネー | ◯ | △ | ◯ | × | ◯ | 3.0〜18.0% |

| ノーローン | × | × | × | ◯ | ◯ | 4.9〜18.0% |

| いつも | ◯ | × | ◯ | ◯ | △ | 4.8〜20.0% |

| セントラル | ◯ | × | △ | ◯ | ◯ | 4.8~18.0% |

| フクホー | ◯ | × | ◯ | × | △ | 7.3~20.0% |

| アロー | ◯ | × | ◯ | × | △ | 15.0~19.94% |

| ライフティ | ◯ | × | × | ◯ | ◯ | 8.0~20.0% |

| エイワ | ◯ | × | × | × | △ | 17.9507〜19.9436% |

| AZ株式会社 | ◯ | × | ◯ | × | △ | 7.0〜18.0% |

| キャネット | ◯ | × | × | × | △ | 15.0~20.0% |

| フタバ | ◯ | × | × | ◯ | ◯ | 14.959~19.945% |

| カレッヂ | ◯ | × | × | × | △ | 15.0~17.0% |

| フレンド田(DEN) | ◯ | × | × | × | △ | 12.0〜17.0% |

| イー・キャンパス | ◯ | ◯ | × | ◯ | ◯ | 14.5〜16.5% |

| アミーゴ | ◯ | × | × | × | ◯ | 14.4〜16.8% |

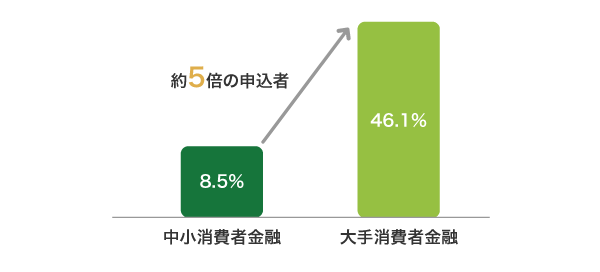

ランキングの根拠(2022年)およびランキングの根拠(2023年)、ランキングの根拠(2024年)に基づいて調査した結果、主要なカードローンのなかですべてのサービスに対応しているのは大手消費者金融のみでした。

大手消費者金融は新しい仕組みに投資をしても売上金で原資を回収できるため、顧客数を増やす目的で即日融資や連帯保証人不要などのサービスを取り入れている人気なカードローンです。

実際に首相官邸が融資を受けた人を対象におこなったアンケート調査では、大手消費者金融を借入先として選んだ人が中小の5倍という結果が出ていました。

| 大手消費者金融 | 46.1% |

|---|---|

| 中小消費者金融 | 8.5% |

| その他 | 45.4% |

参考元: 資金需要者等の現状と動向に関するアンケート調査結果報告-首相官邸

一方で中小消費者金融は会社概要を確認したところ資本金が少なく、新しい機能の導入に積極的ではないことから、借入先として選ぶ人が少ない実情があります。

融資までに時間がかかったり来店が必要になったりするケースがあるため、大手消費者金融の審査に落ちた場合や3社目以降の借入先として検討すると良いでしょう。

初めて借りる人や他社借り入れの件数が少ない人がお金を借りるのであれば、新しいサービスに対応していない中小よりも大手の消費者金融がおすすめです。

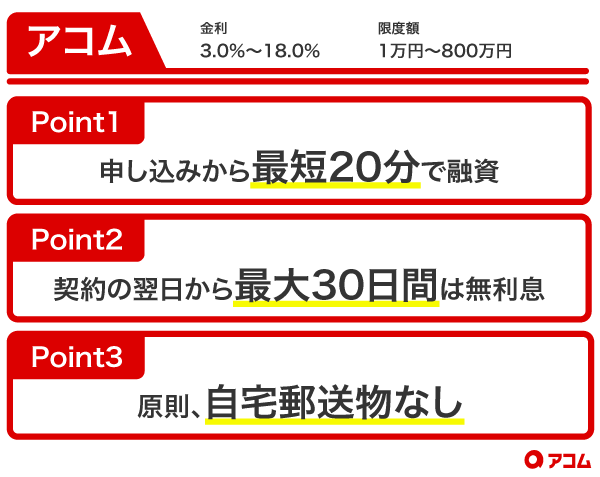

なかでもアコムはWeb申し込みなら最短20分融資も可能なことから、すぐに借りられるのが魅力です。*1

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件 アコムでのご契約がはじめてのお客さま

※お借入総額により収入証明書(源泉徴収票等)が必要

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※お申し込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

※1 ご契約には審査があります。年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※2 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

1位 アコムは最短20分でローンカードの受け取りが可能!自宅郵送物は原則なし

| 融資スピード | 最短20分*1 | 審査時間 | 最短20分*1 |

|---|---|---|---|

| 限度額 | 1万円〜800万円 | 金利 | 3.0〜18.0% |

| 無利息期間 | 契約の翌日から30日間*2 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

アコムのローンカードは最短20分で発行できるため、Web申し込み後に自動契約機へ出向くとその場でカードを受け取れます。*1

原則として自宅に届く郵送物を回避できることから、家族に怪しまれたくない人に最適です。

審査通過後は、すぐにアコムの店頭ATMやコンビニATMでローンカードを利用できます。

ローンカードを自宅に届けて欲しい場合であっても、初回借り入れ時のみ振込融資に対応してもらえるのでその日のうちに借入金を受け取ることが可能です。

借り入れを急いでいる人は、Web申し込み後にオペレーターへ振込融資を希望する旨を伝えると対応してもらえます。

>> アコムの3秒診断はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件 アコムでのご契約がはじめてのお客さま

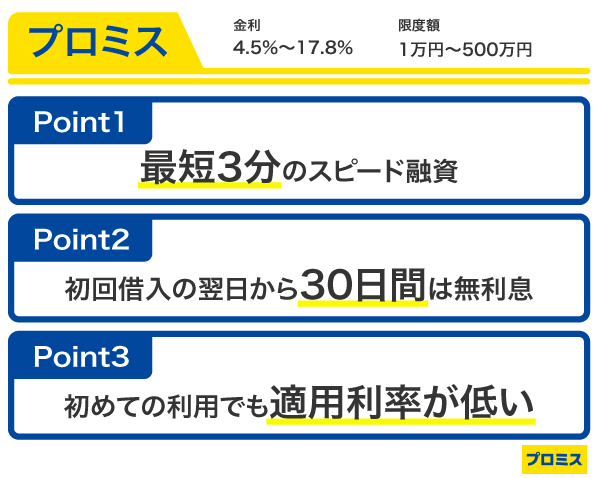

2位 プロミスなら最大金利が17.8%だからどこよりもお得に借りられる

| 融資スピード | 最短3分* | 審査時間 | 最短3分審査(回答)* |

|---|---|---|---|

| 限度額 | 1〜500万円 | 金利 | 4.5%~17.8% |

| 無利息期間 | 最大30日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

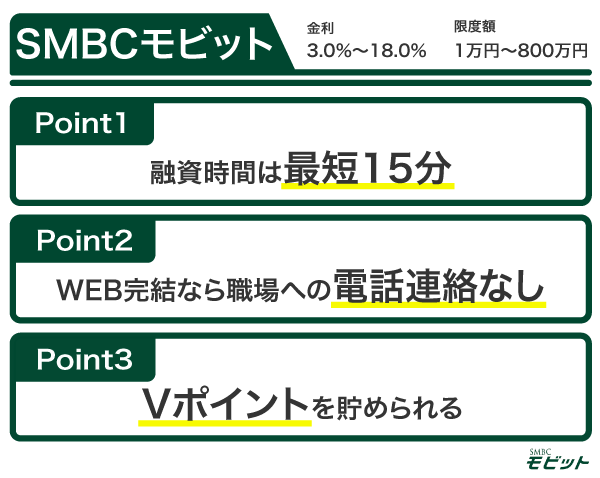

プロミスは最大金利が17.8%となっており、消費者金融の中で最も低金利でお金を借りられます。

通常であれば初回契約時は最大金利が適用されるため、支払う利息を抑えたいのであればプロミスのように最大金利が低いところで申し込むのが賢明です。

最大30日間の無利息期間があるうえ、起算日が契約日ではなく初回借入日の翌日からである点もプロミスの特徴になります。

プロミスは即日融資にも対応しており、Webから申し込むと最短3分で融資を受けられます。*

振込融資を依頼すると原則24時間365日いつでも最短10秒で借り入れできるため、休日や夜間にお金を借りたい人にぴったりです。

>> プロミスの3項目カンタン診断はこちら

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

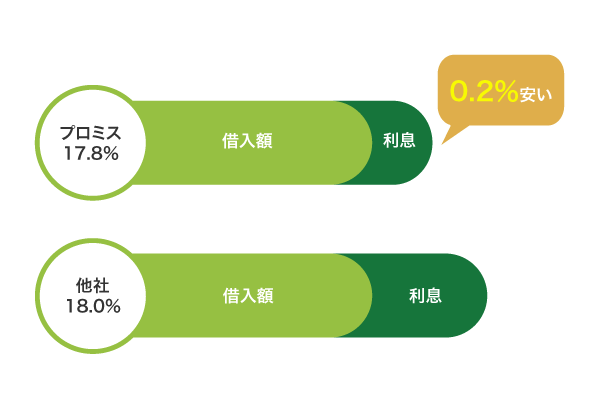

3位 アイフルはカードレスでこっそり借りられるのが魅力

| 融資スピード | 最短18分* | 審査時間 | 最短18分* |

|---|---|---|---|

| 限度額 | 1〜800万円 | 金利 | 3.0〜18.0% |

| 無利息期間 | 最大30日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

アイフルはカードレスのキャッシングに対応しており、スマホひとつでこっそりキャッシングできるのが魅力です。

Web申し込みでカードレスを選択すると、手持ちのスマホだけで借り入れや返済ができるようになります。

振込融資の他に、公式アプリを利用するとコンビニATMで借入金を受け取ることも可能です。

アイフルはローンカードを発行する必要がないため、自動契約機に抵抗のある人や自宅に郵送物が届くと困る人に向いています。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

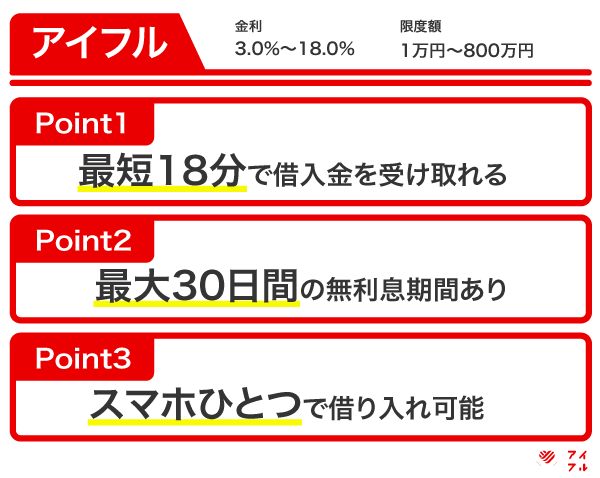

4位 SMBCモビットのWEB完結申込なら会社への電話連絡をなしにできる

| 融資スピード | 最短15分 | 審査時間 | 最短15分* |

|---|---|---|---|

| 限度額 | 1〜800万円 | 金利 | 3.0〜18.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

SMBCモビットのWEB完結申込なら電話連絡をなしにしてもらえることから、上司や同僚に借り入れがバレたくない人に向いています。

カード申込を選択してしまうと職場に連絡されてしまうため、必ずWeb完結の申し込み方法を選んでください。

| 申し込み方法 | 職場への電話連絡 |

|---|---|

| WEB完結申込 | なし |

| カード申込 | あり |

実際のところ、数ある消費者金融カードローンのなかで電話連絡をなしにできる旨を公表しているのはSMBCモビットのみです。

他社では電話連絡の回避を渋られるケースもあるため、会社に借り入れがバレたくないのならSMBCモビットで申し込んだほうが良いでしょう。

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

5位 dスマホローンで借りたお金はすぐに決済サービスのd払いで利用可能

| 融資スピード | 最短即日※1 | 審査時間 | 最短即日※2 |

|---|---|---|---|

| 限度額 | 1~300万円 | 実質年率 | 0.9~17.9%※3 |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

dスマホローンは借りたお金をd払い残高に直接チャージしてもらえるため、すぐにショッピングで利用できるのが特徴です。※4

d払いは約450万の店舗で決済できるだけでなく、公共料金や税金の支払いにも対応しています。

借入金は銀行口座へ振り込んでもらうことも可能となっており、口座振替による支払いに充てたい人にも最適です。

ドコモ回線やdカードを利用している人は優遇金利を受けられるため、他社より利息を抑えられる可能性があるのも嬉しいポイントになります。

ドコモユーザーが受けられる金利優遇は最大年率3.0%となっており、実質年率0.9〜17.9%で借りられます。

>> dスマホローンの簡単1秒診断はこちら

注釈

※1 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります

※2 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※3 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※4 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

6位 レイク(旧レイクALSA)はWebで最短25分融資も可能!即日で借りたい希望を叶えられる

| 融資スピード | Webで最短25分融資も可能* | 審査時間 | 最短15秒 |

|---|---|---|---|

| 限度額 | 1〜500万円 | 金利 | 4.5〜18.0% |

| 無利息期間 | 最大180日間* | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

レイク(旧レイクALSA)は最短即日融資に対応しており、Webで申し込むと最短25分で融資を受けることも可能です。*

融資スピードは主要どころの消費者金融の中で最も早く、すぐに借りたいという希望を叶えられます。

さらにWeb完結となっており、申し込みから借り入れまで来店不要なのも嬉しいポイントです。

審査通過後は振込融資を依頼すると最短十数秒で借入金を銀行口座へ振り込んでもらえるため、とにかく今すぐお金が必要な人はレイク(旧レイクALSA)で申し込んでおけば間違いないでしょう。

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

7位 ダイレクトワンは最低返済額が4,000円のため支払いの負担が少ない

| 融資スピード | 最短30分 | 審査時間 | 最短30分 |

|---|---|---|---|

| 限度額 | 1〜300万円 | 実質年率 | 4.9〜18.0% |

| 無利息期間 | 最大55日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

ダイレクトワンは利用者が無理なく支払いを進められるように、最低返済額が4,000円に設定されています。

返済に対して不安がある人も、毎月4,000円の支払いなら返済計画を立てやすいのではないでしょうか。

※借入残高が10万円以下の場合

毎月の返済額は、融資を受けた際の借入残高によって以下のように決められています。

| 借り入れ残高 | 約定返済額 |

|---|---|

| 10万円以下 | 4,000円 |

| 10万円超20万円以下 | 8,000円 |

| 20万円超40万円以下 | 12,000円 |

| 40万円超50万円以下 | 15,000円 |

データ引用元: ダイレクトワン公式HP

初回借り入れ日の翌日から最大55日間の無利息期間があり、利息を抑えられる利点もあります。

ダイレクトワンは中小消費者金融になりますが、スルガ銀行グループが運営するカードローンのため安心してお金を借りられます。

8位 au PAY スマートローンはau IDを持っていると少ない手間で利用できる

| 融資スピード | 最短即日* | 審査時間 | 最短30分* |

|---|---|---|---|

| 限度額 | 1〜100万円* | 実質年率 | 2.9〜18.0%* |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | △ |

au PAY スマートローンはau IDと連携させることができるため、個人情報を入力する手間を省ける利点があります。

au IDに登録されているお客さま情報が自動で反映されるため、少ないご入力項目でかんたんにお申し込みできます。

引用元: au PAY スマートローン

本人確認書類や収入証明書の提出も簡易的となっており、スマホで写真を撮ってアップロードするだけで完了します。

面倒な手続きを避けたい人は、簡単に申し込みができるau PAY スマートローンを選択肢に入れるとよいでしょう。

借りたお金はau PAY 残高に直接チャージでき、普段の買い物ですぐに使えるのも嬉しいポイントです。

注釈

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

※利用限度額はお客さまごとに当社所定の審査によりに決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

au PAY スマートローンの貸付条件

| 称号 | auフィナンシャルサービス株式会社 |

|---|---|

| 登録番号 | 関東財務局長(4)第01503号 |

| 金利 | 2.9%~18.0%(実質年率)※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 返済回数及び返済期間 | 最長60回(5年) |

| 遅延損害金 | 20.0%(実質年率) |

| 担保・保証人 | 不要 |

| ご利用限度額 | 1万円~100万円 |

| 審査 | 要審査 |

大手消費者金融で借りたいものの自分に合った借入先がわからなかった人は、以下の診断ツールをご利用ください。

診断

あなたにおすすめの消費者金融

一番嬉しいサービスは?

診断結果

とにかく早く借りたいならWebで最短25分融資が可能なレイク

すぐにお金を借りたい人は、申し込みから借り入れまで最短25分で完結するレイクが最適です。

即日中の振込融資を希望するなら、21時までに契約を完了させてください。

レイクは消費者金融のなかで最も審査時間が早く、最短15秒で結果がわかります。

| 実質年率 | 4.5%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜500万円 |

| 融資スピード | Webで最短25分融資も可能* |

診断結果

プロミスなら土日や夜間でも最短原則10秒で振込キャッシング可能

プロミスは土日や夜間でも最短3分で契約が完了するうえ、振込融資を希望すると最短原則10秒で現金を振り込んでもらえます。

カードレスで借りることができるので郵送物が届かず、家族にバレる心配がありません。

Web完結で手続きができ、来店する手間がかからないのもプロミスの強みです。

| 実質年率 | 4.5%〜17.8% |

|---|---|

| 借入限度額 | 1〜500万円 |

| 融資スピード | 最短3分 |

\ 最短3分で審査結果がわかる! /

※ロゴ変更前(2023年9月29日前)

診断結果

電話連絡なし!郵送物なし!だからバレないSMBCモビット

SMBCモビットのWeb完結申込を利用すると、勤務先にかかってくる電話連絡をなしにすることができます。

契約書類やローンカードが送られてくることはなく、郵送物なしで借りられるのもSMBCモビットならではの配慮です。

会社や家族に借り入れがバレる心配がないので、安心して利用できますね。

即日中に融資をしてもらうことも可能で、簡易審査結果はなんと最短10秒でわかります。

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 融資スピード | 最短15分 |

\ 来店不要!最短10秒簡易審査をしてみる /

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

カードレスを希望する?

診断結果

最短18分融資でとにかく早い!今すぐ借りたいならアイフル*

アイフルは最短18分融資に対応しているうえ、申し込みから借り入れまでスマホひとつで完結します。

10分台で融資をしてもらえた人の実績は、業界No.1。

メガバンクグループに属さない唯一の独立系消費者金融のため、審査基準ギリギリの人でも融通を効いてもらいやすいのも特徴の一つです。

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 融資スピード | 最短18分* |

\ 来店不要!3秒診断で今すぐチェック! /

※お申込み時間や審査状況によりご希望に添えない場合があります。

診断結果

アコムは最短20分でローンカードによる借り入れが可能*1

アコムはWeb申し込みをして契約締結時にカードの受け取り方法で来店を選ぶと、最短20分で自動契約機でローンカードを受け取れます。*1

原則自宅郵送物なしで借り入れ可能なため、家族にバレないのが嬉しいポイントです。

アコムは160万9,000人の利用者がいる人気のカードローンとなっており、初めての人でも安心して利用できます。

| 実質年率 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜800万円 |

| 融資スピード | 最短20分*1 |

※1お申込時間や審査によりご希望に添えない場合がございます。

\ 3秒診断で借り入れできるかチェック /

9位 メルペイスマートマネーはメルカリの取引実績が考慮されるのが特徴

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1,000円~20万円 | 金利 | 3.0%~15.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

メルペイスマートマネーの特徴は、フリマアプリであるメルカリの利用実績によって金利や利用限度額が決まる点です。

一般的な与信基準とは大きく異なるため、他社で審査に通らない人でもメルペイスマートマネーなら融資を受けられる可能性があります。

20万円までの少額融資に特化した商品ではありますが、年率3.0%〜15.0%の低金利で借りられるうえ、メルカリの売上金で返済できる利点もあります。

メルカリは月間利用者数2,200万人以上を誇る人気のフリマアプリとなっており、返済に充てる資金の調達方法として活用しやすい点も嬉しいポイントです。

今までメルカリを利用したことがない人も、メルペイスマートマネーでお金を借りる選択肢を増やす目的で使ってみてもよいでしょう。

10位 ファミペイローンは借入金をファミペイ残高に直接チャージできる

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1~300万円 | 金利 | 0.8%~18.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

ファミペイローンは借入金をファミペイ残高に直接チャージしてもらえるため、借り入れ後すぐにショッピングなどで利用できます。

FamiPayは実店舗だけでなくインターネットショッピングにも利用できるうえ、支払い金額200円につきファミマポイントが1ポイント付与される特徴があります。

借りたお金で新たな利益を得られるのは、ファミペイローンならではの利点です。

ただしポイントによる返済には対応しておらず、銀行口座またはファミリーマートから送金による支払い手続きをおこなう必要があります。

送金して返済をおこなう場合は、約定返済日の設定はありません。

毎月の送金手続きが面倒な人は、約定返済日に自動引き落としで支払う方法を選択するとよいでしょう。

11位 三井住友カード カードローンは原則24時間いつでも振込融資が可能

| 融資スピード | 最短5分* | 審査時間 | 最短5分* |

|---|---|---|---|

| 限度額 | 最大900万円 | 金利 | 1.5~15.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

三井住友カード カードローンはSMBCグループが新たにリリースしたカードローンで、Webで申し込むとローンカードが届く前でも最短5分融資が可能です。*

原則24時間いつでも即時で振込融資に対応してもらえるので、土日や夜間でもすぐに借り入れできます。

ローンカードが届いた後は、セブンイレブンやローソンといった近くのコンビニATMでいつでも現金を受け取れます。

他社が融資業務を停止する時間帯でも借り入れできるのは、三井住友カード カードローンならではの魅力です。

注釈

※お申し込みの時間帯や審査の状況によって、当日中のご融資ができない場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

12位 ORIX MONEY(オリックスマネー)は自分で契約枠を選べるのが特徴

| 融資スピード | 最短即日 | 審査時間 | 最短60分 |

|---|---|---|---|

| 限度額 | 10〜800万円 | 金利 | 1.5〜17.8% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | ◯ |

ORIX MONEY(オリックスマネー)は、オリックス・クレジットが新たに運営を開始したWeb完結のカードローンです。

カードローンの限度額は金融機関によって決定されるのが一般的ですが、ORIX MONEY(オリックスマネー)は顧客が契約枠を選ぶことができます。

契約枠の選択肢は9つあり、それぞれ適用利率が異なります。

| 契約枠 | 金利 |

|---|---|

| 800万円 | 1.5〜6.0% |

| 700万円 | |

| 600万円 | |

| 500万円 | 5.0〜8.0% |

| 400万円 | |

| 300万円 | 5.3〜12.5% |

| 200万円 | |

| 100万円 | 10.0〜14.5% |

| 50万円 | 12.0〜17.8% |

データ引用元: ORIX MONEY(オリックスマネー)公式HP

金額の大きい契約枠を選択すると適用利率が低くなり、利息の支払いを抑えることが可能です。

ただし限度額が高くなるほど審査難易度も上がるため、審査に不安がある人は50万円コースを選択しておくとよいでしょう。

限度額が最も少ないコースではありますが、初回借り入れから50万円もキャッシングできるのはORIX MONEY(オリックスマネー)ならではの利点です。

13位 ベルーナノーティスは配偶者貸付に対応のため専業主婦でも申し込める

| 融資スピード | 最短即日 | 審査時間 | 最短30分 |

|---|---|---|---|

| 限度額 | 1〜300万円 | 金利 | 4.5〜18.0% |

| 無利息期間 | 最大14日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

ベルーナノーティスは配偶者貸付に対応している唯一の消費者金融となっており、専業主婦でも申し込めるのが特徴です。

元々通信販売ベルーナでは女性のお客様が多く、専業主婦の方を含めた女性のお借入れニーズに応えられるようサービスを展開しています。

引用元: ベルーナノーティス

配偶者貸付は無職として扱われてしまう専業主婦のためにつくられた制度で、夫に安定した収入があれば本人が働いていなくても融資を受けられます。

ただし夫の同意書を提出しなければならず、内緒で借りることができない点には注意してください。

婚姻関係を証明するために住民票も必要になるので、事前に準備しておくとよいでしょう。

14位 J.Scoreは入力する情報を増やすだけで審査通過の可能性を高められる

| 融資スピード | 最短即日 | 審査時間 | 最短30分 |

|---|---|---|---|

| 限度額 | 10〜1,000万円 | 金利 | 0.8〜15.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

J.ScoreのAIスコアレンディングはみずほ銀行とソフトバンクが連携して提供する融資サービスで、AIスコアの点数によって審査結果が決まる仕組みとなっています。

AIスコアは年収や勤続年数などの個人の信用力だけでなく、入力する情報量に応じて点数が変動します。

入力する情報を増やすだけで、誰でも簡単に審査通過できる可能性を高められるということです。

AIスコアの点数は金利や借入限度額などの融資条件にも影響するため、J.Scoreを利用するのであればできるだけ多くの情報を入力してスコアアップを狙いましょう。

J.ScoreはLINE Creditとの統合が決定したことに伴い、新規申し込み受付を停止しています。

質問に答えるとスコアアップできるサービスは、LINE Creditが運営するLINEポケットマネーでも実施されています。

15位 LINEポケットマネーは完全キャッシュレス!LINE Payでそのまま支払い可能

| 融資スピード | 最短即日 | 審査時間 | 最短10分 |

|---|---|---|---|

| 限度額 | 3〜300万円 | 金利 | 3.0〜18.0% |

| 無利息期間 | ー | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

LINEポケットマネーは、専用のカードが発行されない完全キャッシュレスな借り入れ方法となっています。

借入金はLINE Payにチャージされるため現金の取引がなく、すぐに買い物に利用できるのが嬉しいポイントです。

現金が必要な場合には、LINE Payに入金されたお金を引き出して使うこともできます。

LINEポケットマネーは審査にも特徴があり、LINEの利用履歴などから信用力が割り出されるLINEスコアによって決まります。

LINEスコアが201点以上にならないと申し込むことができず、審査すらしてもらえないため注意してください。

申し込みにはLINE Payアカウントが必須となっているため、LINEポケットマネーを利用したいならまずはアカウント登録から始めましょう。

16位 ノーローンは1週間の無利息期間が魅力!新規受付は停止している

| 融資スピード | 最短翌日 | 審査時間 | 最短翌日 |

|---|---|---|---|

| 限度額 | 1〜400万円 | 金利 | 4.9〜18.0% |

| 無利息期間 | 最大7日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

ノーローンの最大の魅力は、1週間の無利息期間を何度でも適用してもらえる点です。

利息0円で繰り返し利用できるのはノーローンだけとなっており、現在は新規受付を停止しているものの利用者からの評判が高いことからランキング入りしています。

長期の借り入れも可能ですが、1週間以内に完済すると無利息期間サービスの恩恵を最大限に活かせます。

給料日前に数万円足りなくなることが多い人は、受付が再開したら契約を結んでおきたい消費者金融です。

中小よりも大手を選んだほうが豊富な顧客サービスが受けられる

消費者金融のおすすめランキングで高順位をとっているのは、全て大手になります。

中小消費者金融で申し込まないほうが良いというわけではありませんが、大手を選んだほうが豊富な顧客サービスを受けられます。

前述でも触れたとおり大手消費者金融は顧客数の多さから資金力があり、即日融資の他に無利息期間や来店不要といったサービスに対応しているからです。

お金借りるアプリなども展開しており、利便性が高い利点があります。

大手消費者金融と中小消費者金融の顧客サービスを比較した結果は、以下のとおりです。

| 即日融資 | 無利息期間 | Web完結 | 来店不要 | アプリ | |

|---|---|---|---|---|---|

| 大手消費者金融 | ◯ | ◯ | ◯ | ◯ | ◯ |

| 中小消費者金融 | △ | △ | △ | △ | × |

大手消費者金融は初めてお金を借りる人だけではなく、少額融資を希望する人や長期間の利用を考えている場合にも使い勝手が良い利点があります。

一方で中小消費者金融は大手と比べて幅広いユーザーが貸付対象になるものの、即日や無利息期間などの顧客サービスに対応していないケースが多いため利用しやすいとはいえません。

Web完結や来店不要に対応していないところも多いことから初心者にはハードルが高く、どちらかといえば借り入れが上級者の人に向いています。

とはいえ大手消費者金融で申し込んだからといって必ずしも希望を叶えられるわけではないので、申し込む際はあなたの悩みに合わせて借入先を選ぶことが大切です。

大手消費者金融の選び方について、詳しく解説していきます。

消費者金融の選び方!審査が不安なら通過率の高いところを選ぶのがおすすめ

大手消費者金融で借入先を選ぶ際、融資を受けられるか不安な人は審査通過率の高いところで申し込みましょう。

審査通過率とは、申込者数から融資を受けられた人数の割合を算出した数値のことです。

大手消費者金融は過剰貸付をしていない旨を金融庁にアピールする目的で、審査通過率を公表しています。

審査通過率は数値が高いほど融資を受けやすいということになるため、通過できるか不安な人は借入先を選ぶ基準のひとつとして覚えておくと良いでしょう。

大手消費者金融が公表している審査通過率を比較した結果は、以下のとおりです。

| 消費者金融 | 審査通過率 |

|---|---|

| アコム | ー |

| プロミス | 45.1% |

| アイフル | 48.2% |

| SMBCモビット | 非公開 |

| dスマホローン | 非公開 |

| レイク | 非公開 |

| ダイレクトワン | 非公開 |

| 三井住友カード カードローン* | 非公開 |

| ベルーナノーティス | 非公開 |

| J.Score | 非公開 |

参考元: アコム マンスリーレポート

アイフル 月次データ

SMBCコンシューマーファイナンス 月次データ

大手消費者金融のなかで、最も審査通過率が高いのはアイフルです。

アイフルの審査通過率は48.2%となっており、申し込んだ約2人に1人は融資を受けられています。

他社の審査通過率と比べても差が大きいため、少しでも融資を受けられる可能性を高めたいのならアイフルを選んでおいたほうが良いでしょう。

消費者金融の審査に通過するには、審査通過率と合わせて貸付対象を確認しておくことが大切です。

注釈

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

あなたが通りやすいのはどこ?各社の貸付対象を一覧で比較

消費者金融を選ぶ際は、あなたの職業や属性が貸付対象になるところを選びましょう。

例えばアルバイトや契約社員などといった職業の人は、正社員と比べて収入が少ないことから審査で不利になるケースがあります。

以下の要素が含まれる資金需要者は、与信供与が下げられるか又は、排除される可能性が高くなる。

引用元: 消費者金融大手7社-金融庁

・中小、零細企業勤務

・アルバイト、契約社員

・ブルーカラー

・自営業

・国保

・勤続年数3年未満

しかし新規顧客への融資に積極的な消費者金融であれば貸付対象とする幅が広く、審査に通過できる可能性が高くなります。

各消費者金融で実際に申し込み、貸付対象の幅を調査した結果は以下のとおりです。

| 貸金業者 | アルバイト | パート | 学生 | 契約社員 | 自営業 | 無職 |

|---|---|---|---|---|---|---|

| レイク(旧レイクALSA) | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| プロミス | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| アイフル | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| アコム | ◯ | ◯ | △*1 | ◯ | ◯ | × |

| SMBCモビット | △ | △ | ◯ | ◯ | △ | × |

| 三井住友カード カードローン* | ◯ | ◯ | × | ◯ | ◯ | × |

| ベルーナノーティス | ◯ | ◯ | ◯ | ◯ | △ | × |

| J.Score | △ | △ | △ | △ | △ | × |

消費者金融のなかでもレイク(旧レイクALSA)の貸付対象者は幅広く、収入が少ない人でも融資を受けやすい印象があります。

レイク(旧レイクALSA)はデジタルリテラシーの高い若者への融資に力を入れており、アルバイトなどといった収入が少ない人に対して積極的に融資をおこなっているからです。

新商品では、 消費者金融商品ニーズのあるお客さまに加えて、デジタルリテラシーの高い、若年層のお客さまに向けた商品としての商品性やマーケティングに力を入れてまいります。

引用元: 無担保カードローンの新商品について-新生フィナンシャル

さらにレイク(旧レイクALSA)は新規顧客数を増やす目的があるため、勤続年数が短い場合であっても審査に通過できる利点があります。

実際にアルバイトで働き始めたばかりの管理人の妻が申し込んだところ、審査に通過できました。

とはいえ収入が少ない人が確実に審査通過できる保証はないため、申し込むのであれば事前に対策をしておいたほうが良いでしょう。

アルバイトが審査に通過するコツについては、「アルバイトでもお金を借りれる?カードローンなら採用後すぐでも審査に通る」の記事で詳しく解説していますので参考にしてください。

ただし専業主婦などの働いていない人は、返済能力が認められないことからレイク(旧レイクALSA)に限らずどの消費者金融でも審査に通過できません。

注釈

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

※1 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方

無職の専業主婦が借りるならどこがいい?

消費者金融で審査に通過するためには、安定した収入が必要になります。

そのため、専業主婦などの収入を得ていない人は審査に通過できません。

働いていない専業主婦がどうしてもお金を借りたいのであれば、配偶者貸付に対応しているカードローンを選ぶのが得策です。

配偶者貸付に対応しているカードローンなら夫や妻などといった配偶者の収入のみで返済能力があると判断してもらえ、働いていなくても自分名義で契約できます。

もちろん配偶者に内緒で借りることも可能ですので、専業主婦などの被扶養者にぴったりです。

配偶者貸付に対応しているカードローンやバレない方法についてもっと知りたい人は、「専業主婦でも借りれるカードローンは?収入がなくても自分名義で借り入れ可能」の記事も合わせてご覧ください。

できるだけ利息額を抑えたい人は、最大金利の低い消費者金融を選ぶのが賢明です。

お得に借りたいなら最大金利が低いところを狙おう!適用利率一覧

お得に借りたい人は、最大金利が低い消費者金融を選ぶと支払う利息総額を抑えられます。

消費者金融を含む貸金業者では、初回契約の場合に最大金利が適用されるからです。

例えば適用利率が3.0〜18.0%の消費者金融を選んだ場合、18.0%が適用されます。

各消費者金融の適用利率に大きな差はないものの、お金を無駄に支払いたくないのであれば少しでも最大金利の低いところで申し込んだほうが良いでしょう。

各消費者金融の適用利率を一覧でまとめたものは、以下のとおりです。

| 消費者金融 | 金利 | 無利息期間 |

|---|---|---|

| プロミス | 4.5〜17.8% | ◯ |

| アコム | 3.0〜18.0% | ◯*1 |

| アイフル | 3.0〜18.0% | ◯ |

| SMBCモビット | 3.0〜18.0% | × |

| レイク(旧レイクALSA) | 4.5〜18.0% | ◯ |

| 三井住友カード カードローン* | 1.5~15.0% | × |

プロミスの最大金利は17.8%となっており、他社と比べて0.2%も低金利で借りられるカードローンです。

たった0.2%と思うかもしれませんが、高額なお金を借りた場合は支払う利息総額に10,000円以上の差ができます。

少額のお金を借りて短期間で完済する場合は、無利息期間が長い消費者金融を選ぶとお得に借りられます。

10万円までの少額融資に最適なカードローンについては、「10万円を借りたいときに選ぶべき方法は?審査なしで借りる具体策も紹介」の記事で解説していますので合わせてご覧ください。

注釈

※1適用条件 アコムでのご契約がはじめてのお客さま

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

無利息期間中に完済すると利息が0円になる

支払う利息を少なくしたいのなら、無利息期間中に完済を目指しましょう。

無利息期間中は適用利率に関係なく利息が発生しないため、支払う利息総額が実質0円になります。

利息が無料でキャッシングできる旨については、アコムの公式ホームページにも記載されています。

ご契約から30日間は金利0円でお借入していただくことができるサービスです。

引用元: 30日間金利0円サービス-アコム公式HP

「ご契約日の翌日」から30日間が金利0円適用期間となります。

つまり、借りた金額より多く支払う必要がないということです。

無利息期間が長いほど利息が発生しない日数が多くなるため、余裕を持って完済を目指せます。

消費者金融が展開している無利息期間の日数を比較した結果は、以下のとおりです。

| 消費者金融 | 無利息期間 | |

|---|---|---|

| レイク(旧レイクALSA) | 借入額の5万円まで最大180日間* | 借入額の全額を最大60日間* |

| 三井住友カード カードローン* | 取り扱いなし | |

| プロミス | 初回借り入れの翌日から最大30日間 | |

| アイフル | 初回契約の翌日から最大30日間 | |

| アコム | 初回契約の翌日から最大30日間*1 | |

| SMBCモビット | 取り扱いなし | |

レイク(旧レイクアルサ)は無利息期間が最大180日間となっており、借入金額が5万円以下であれば他社と比べて6倍もお得に借りられます。*

借入金額が5万円を超える場合であっても他社より長い60日間の無利息期間が適用されるため、選んでおいて損はありません。

一方でプロミスはレイク(旧レイクALSA)と比べて日数が短くなりますが、初回借入時の翌日から無利息期間が適用される利点があります。

契約してすぐに借り入れしなくても無利息期間が無駄にならないため、直近でお金を借りる予定がないのならプロミスで申し込むと良いでしょう。

注釈および貸付条件

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

※1適用条件 アコムでのご契約がはじめてのお客さま

レイク(旧レイクALSA)の貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0% |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間・回数 | 最長5年、最大60回 |

| 担保・保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※収入証明書は、融資限度額が50万円を超える場合必要となります。

無利息期間の注意事項

| 無利息期間の注意事項 |

|

|---|---|

| 180日間無利息の注意事項 |

|

| 60日間無利息の注意事項 |

|

| 30日間無利息の注意事項 |

|

内緒で借りたいなら在籍確認の電話連絡と郵送物をなしにしてもらおう

周囲に内緒でお金を借りたい人は、在籍確認でおこなわれる勤務先への電話連絡と自宅に届く郵送物をなしにできる消費者金融を選ぶのがベストです。

ほとんどの大手消費者金融では勤務先への電話連絡や自宅に届く郵送物をなしにしてもらえますが、これらのサービスに消極的なケースもありますので事前に確認しておきましょう。

電話連絡による在籍確認なしと自宅郵送物なしに対応している消費者金融を調査した結果は、以下のとおりです。

| 貸金業者 | バレない | 電話連絡なし | 郵送物なし |

|---|---|---|---|

| アコム | ◯ | 原則、在籍確認なし*1 | 原則なし |

| プロミス | ◯ | ◯* | ◯ |

| アイフル | ◯ | ◯ | ◯ |

| SMBCモビット | ◯ | ◯ | ◯ |

| レイク(旧レイクALSA) | ◯ | 原則、電話による在籍確認なし* | ◯ |

| 三井住友カード カードローン* | △ | △ | ◯ |

管理人が上記の消費者金融で申し込んだ際、原則在籍確認なしと郵送物なしのサービスに最も快く対応してもらえたのはアコムでした。*1

アコムはバレずに借りたい人への融資にも前向きで、原則として在籍確認なしで審査を進めてもらえる利点があります。*1

一方で三井住友カード カードローンは電話連絡なしに対応してもらえず、プライバシーを配慮するサービスに消極的な印象を受けました。

誰にも気付かれずに借りたいのなら、アコムやプロミスのような顧客の希望を叶えてもらえる消費者金融を選んだほうが良いでしょう。

誰にもバレずにお金を借りる方法については、「内緒でバレずにお金を借りるならどこ?周囲に気付かれないカードローン5選」の記事で詳しく解説していますので合わせてご覧ください。

注釈

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

※審査の結果によっては電話による在籍確認が必要となる場合がございます。

※1電話での確認はせずに書面やご申告内容での確認を実施

※審査の結果によりお電話での確認が必要となる場合があります。

すぐに借りたいなら即日融資のカードローン!実際のスピードを調査

今すぐお金が必要な場合は、即日融資に対応している消費者金融を選ぶのが得策です。

銀行や信販系ローンでは申し込みから借り入れまでに1週間〜2週間ほどかかりますが、即日キャッシングに対応している消費者金融ならその日のうちに借入金を受け取れます。

とはいえ時間に余裕がなく、できるだけ早く融資を受けたいという人もいますよね。

管理人が各消費者金融に申し込み、実際に申し込みから借り入れまでの時間を計測した結果は以下のとおりです。

| 審査時間 | 融資スピード | 融資までにかかった時間 | |

|---|---|---|---|

| アコム | 最短20分*1 | 最短20分*1 | 22分 |

| プロミス | 最短3分審査(回答)* | 最短3分* | 23分 |

| アイフル | 最短18分* | 最短18分* | 27分 |

| SMBCモビット | 最短15分 | 最短15分 | 78分 |

| レイク(旧レイクALSA) | 最短15秒 | Webで最短25分融資も可能* | 81分 |

| 三井住友カード カードローン | 最短5分* | 最短5分* | 82分 |

アコムやプロミスは公式サイトに記載されている時間と差異がなく、申し込みから30分以内に借入金を受け取れました。

電話連絡や郵送物を回避したい要望にも素早く対応してもらえて、待ち時間もほとんどありませんでした。

一方、三井住友カード カードローンで審査が長引いた理由は、電話連絡および郵送物をなしにしてもらう交渉に手間取ったからです。

そのため三井住友カード カードローンで審査時間を短縮したいのであれば、オペレーターの指示に従って申し込みを進めると良いでしょう。

すぐに手元にお金が必要な場合は、上述の融資スピードが早い消費者金融に申し込んだうえで借入金の受け取り方法をコンビニATMにすると最短ルートで借り入れできます。

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

借入金をすぐに受け取る裏技はコンビニATMを利用すること

管理人が消費者金融で融資を受けた経験上、最も早く借入金を受け取れるのはコンビニATMを利用する方法です。

上述の消費者金融では、審査通過後にコンビニATMで公式アプリを利用すると10秒ほどで現金を引き出せます。

カードレスに対応している消費者金融であれば、スマホひとつでキャッシングできるため急いでいる人に最適です。

コンビニATMで借入金を受け取る流れについては、「コンビニATMでお金を借りるなら?急な出費にはセブンイレブンの利用が最適」の記事で詳しく解説していますので合わせてご覧ください。

コンビニATMで消費者金融の公式アプリを利用するのなら、利用できる機能が多いところを選ぶと良いでしょう。

借りやすさを重視するなら公式スマホアプリの機能で選ぶのが得策

借りやすさを重視する人は、公式スマホアプリで利用できる機能が多い消費者金融を選ぶのが得策です。

公式スマホアプリは、消費者金融によって利用できる機能が異なります。

消費者金融の公式スマホアプリで利用できる機能を調査した結果は、以下のとおりです。

| 消費者金融 | 借入 | 返済 | 振込融資 | 書類提出 | App Store評価 |

|---|---|---|---|---|---|

| アコム | ◯ | ◯ | ◯ | ◯ | 4/5 |

| プロミス | ◯ | ◯ | ◯ | ◯ | 5/5 |

| アイフル | ◯ | ◯ | ◯ | ◯ | 5/5 |

| SMBCモビット | ◯ | ◯ | ◯ | ◯ | 4.5/5 |

| レイク(旧レイクALSA) | ◯ | ◯ | ◯ | ◯ | 4.2/5 |

アコムやプロミス、アイフルの公式アプリは全ての機能が利用でき、スマホひとつで借り入れや返済ができます。

上記の他にもファミリーマートが提供するFamiPayローンのようなスマホ決済アプリで借りる方法もありますが、機能が借り入れのみになるため使い勝手がいいとはいえません。

自動契約機やATMに出向くのが面倒な人は、アコムやプロミスのようなアプリの機能が充実している消費者金融を選びましょう。

初めて借りる人は人気度の高いところで申し込むのもひとつの手段

初めてのキャッシングで上述を読んでもどこで申し込めば良いのかわからない人は、人気度の高い消費者金融を選ぶのもひとつの手段です。

人気度の高い消費者金融は実際にお金を借りた人の評価が良く、利用しやすい借入先を選ぶ目安になります。

消費者金融の人気度を調査した結果は、以下のとおりです。

| 順位 | 消費者金融 | 顧客満足度 |

|---|---|---|

| 1位 | アイフル | 64.06点 |

| 2位 | SMBCモビット | 63.76点 |

| 3位 | レイク(旧レイクALSA) | 62.86点 |

| 4位 | 三井住友カード カードローン* | 61.85点 |

参考元: オリコン顧客満足度ランキング

アイフルは消費者金融のなかでも人気度が高く、オリコン顧客満足度ランキングで1位を獲得した経験があります。

管理人も実際に利用しましたが、公式アプリを利用した借り入れやWeb完結といったサービスが充実していて使い勝手が良い印象を受けました。

さらにチャットでいつでもオペレーターとやり取りでき、対面する必要がないのも嬉しいポイントです。

気兼ねなく相談できるうえ、最大限にサポートしてもらえますので初めてお金を借りる人に向いています。

反対に複数社から融資を受けている人は、通常のカードローンに申し込むと審査で不利になるケースがあります。

すでにSMBCモビットなどから借り入れをしている人は、おまとめローンなどの総量規制対象外で借りられる商品を選ぶのが賢明です。

注釈

※三井住友カードのカードローンは、信販・クレジット系カードローンです。

複数の他社借り入れがある人はおまとめローンを選ぼう

複数の他社借り入れがある人は、おまとめローンで申し込むと融資を受けやすくなります。

おまとめローンとは、複数の借り入れをまとめて1社で借り換えられる商品のことです。

おまとめローンは現在の借り入れよりも低い金利で融資を受けられるうえ返済先が一社のみになり、返済の負担が軽くなる利点があります。

多重債務者を救済する目的で展開されており、複数社からの他社借り入れがあっても借りれるカードローンです。

おまとめローンを展開している消費者金融は、以下で表にまとめましたので参考にしてください。

| 消費者金融 | 商品 | 限度額 |

|---|---|---|

| アイフル | おまとめMAX | 最大800万円 |

| レイク | レイク de おまとめ | 最大500万円 |

| プロミス | おまとめローン | 最大300万円 |

| SMBCモビット | おまとめローン | 最大500万円 |

アイフルのおまとめMAXは消費者金融からの借り入れはもちろん、銀行カードローンやクレジットカードのリボ払いも借り換えられるのが嬉しいポイントです。

プロミスのおまとめローンで借り換えの対象となるのは、貸金業者からの借り入れのみとなりますので複数の消費者金融から借りている場合に利用すると良いでしょう。

おまとめローンなら、複数社から多額の借り入れがある人でも融資を受けられます。

年収の3分の1以上を借りれる

通常のカードローンでは借入額が年収の3分の1を超えると新たな借り入れができなくなりますが、おまとめローンなら上限なしで融資を受けられます。

おまとめローンは総量規制の顧客が一方的に有利になるカードローンの借り換えに該当し、対象外として認められているからです。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用元: 日本貸金業協会

おまとめローンは年収額に関係なく借り入れできるため、複数社から高額の借り入れがある人に向いています。

とはいえ、すでに大手消費者金融で審査に落ちてしまった人もいますよね。

2〜3社目以降の借り入れ先を選ぶのなら、中小消費者金融を選ぶと良いでしょう。

中小消費者金融のおすすめランキング!大手の審査に通らない人向け

中小消費者金融は、他社借入の件数や金額が多いなどといった理由で大手の審査に通過できなかった人向けの借り入れ方法です。

中小消費者金融は審査が甘いわけではありませんが、貸付事業が小規模であることから人の手で貸付の可否を判断しているため融通を利かせてもらえます。

例えば中小消費者金融のフタバでは、他社借り入れが3社を超えている場合でも融資を受けられます。

一方で大手消費者金融の審査ではAIスコアリングシステムで算出された数値をもとに合否を決定しており、基準値を超えていないと融資を受けられません。

審査に通過できなくて困っているのであれば、柔軟に対応してもらえる中小消費者金融を検討するのもひとつの手段です。

ただし中小消費者金融は適用利率が高く、即日融資やWeb完結といった顧客サービスが充実していないため初めてキャッシングする人は大手を先に検討したほうが良いでしょう。

大手の審査に落ちた経験のある人は、以下の中小消費者金融おすすめランキングを参考にしてください。

| 中小消費者金融 | 金利 | 限度額 | 即日融資 | 来店不要 |

|---|---|---|---|---|

| いつも | 4.8〜20.0% | 500万円 | ◯ | ◯ |

| セントラル | 4.8~18.0% | 300万円 | ◯ | ◯ |

| フクホー | 7.3~20.0% | 5〜200万円 | ◯ | ◯ |

| アロー | 15.0~19.94% | 200万円 | ◯ | ◯ |

| ライフティ | 8.0~20.0% | 500万円 | × | ◯ |

| エイワ | 17.9507〜19.9436% | 50万円 | ◯ | × |

| AZ株式会社 | 7.0〜18.0% | 200万円 | ◯ | ◯ |

| キャネット | 15.0~20.0% | 300万円 | ◯ | ◯ |

| フタバ | 14.959~19.945% | 50万円 | ◯ | ◯ |

1位 いつもは電話による在籍確認なしのため職場に借り入れがバレない

いつもは周囲にバレない配慮があり、電話による在籍確認を原則おこなっていない特徴があります。

職場に連絡が入らないため、上司や同僚に借り入れがバレる心配はありません。

審査結果によっては電話による在籍確認が必要だと判断されてしまう場合もありますが、必ず利用者本人の同意を得たうえで実施してもらえます。

在籍確認は利用者本人が電話応対することも認められているため、借り入れがバレたくない人はオペレーターからの電話に出られるように準備しておいてください。

ただし、いつもは在籍確認の電話連絡がない一方で、収入証明書の提出が必須となっています。

円滑に手続きを進めるためには、給与明細書や源泉徴収票などの収入を証明できる書類を準備したうえで申し込みをおこなうとよいでしょう。

2位 セントラルは来店不要で契約できるのが魅力

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1〜300万円 | 金利 | 4.8~18.0% |

| 無利息期間 | 最大30日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | △ | スマホATM取引 | × |

セントラルは、来店不要のサービスに対応しているのが嬉しいポイントです。

申し込みから借り入れまでWeb完結となっており、店頭窓口へ出向かなくても振込で融資を受けられます。

ただし振込融資は翌日以降の借り入れとなるケースが多いため、即日融資を受けたい場合はセントラル独自のローンカードであるCカードを発行しましょう。

Cカードは、関東または四国地方にあるセントラルの自動契約機で即日発行が可能です。

関東または四国地方以外に住んでいる人や自動契約機へ出向くのが難しい場合は、フクホーを検討したほうが良いかもしれません。

3位 フクホーならセブンイレブンで契約書を発行できる

| 融資スピード | 最短即日 | 審査時間 | 最短30分(繁忙期は2時間〜翌日) |

|---|---|---|---|

| 限度額 | 5〜200万円 | 金利 | 7.3~20.0% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | ◯ | 来店不要 | △ |

| カードレス | × | スマホATM取引 | × |

フクホーは、近くのセブンイレブンでいつでも契約書を発行できるのが特徴です。

他社では自宅に契約書を郵送されるケースがほとんどであるため、家族に怪しまれたくない人に向いています。

ひとつ注意するべき点としては、店頭窓口が大阪府大阪市にあるフクホー難波店1店舗のみということです。

オペレーターが少ないことから申し込みが混雑すると審査時間が長引き、融資が翌日以降になる可能性がありますので休日や長期連休を避けて申し込みましょう。

4位 アローにはアプリがあるため返済状況をいつでもスマホで確認できる

| 融資スピード | 最短即日 | 審査時間 | 最短45分 |

|---|---|---|---|

| 限度額 | 最大200万円 | 金利 | 15.0〜19.94% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

アローには公式アプリがあり、返済状況をスマホでいつでも確認できる利点があります。

他の中小消費者金融はアプリに対応しておらず、返済状況を知りたければ電話で問い合わせなければいけません。

返済時に交付される利用明細書でも確認できますが、手元に保管しておきたくない人も多いのではないでしょうか。

アローのアプリで申し込みをおこなうと郵送物をなしにできるため、家族にバレずに借りたい人にもおすすめの借入先になります。

ただし24歳以下および66歳以上の人は年齢制限で申し込むことができず、中小消費者金融にしては審査が厳しい傾向にあります。

アローの審査基準に不安がある人は、ライフティを検討しましょう。

5位 ライフティは借入最低金額が1,000円のため必要な額だけ融資を受けられる

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1,000円〜500万円 | 金利 | 8.0〜20.0% |

| 無利息期間 | 最大35日間 | 担保、連保 | 不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

ライフティは1,000円から融資を受けられるため、必要な額だけ借りることができます。

無駄な利息を抑えられるうえに、少額の借り入れなら審査も通りやすいのが嬉しいポイントです。

ライフティのキャッシングカードは全国のセブン銀行ATMに対応しており、最寄りのセブンイレブンで借り入れや返済ができます。

契約書類を受け取るまで融資を受けられないため急いでいる人には向きませんが、自宅や職場からセブンイレブンが近いのであればライフティを選択肢に入れるとよいでしょう。

6位 エイワは対面与信のため地域密着型サービスを希望する人向け

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1〜50万円 | 金利 | 17.9507〜19.9436% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | × | 来店不要 | × |

| カードレス | × | スマホATM取引 | × |

エイワは対面与信となっており、お金を借りるためには担当者との面談が必要になります。

そのため来店不要で借りたい人には向きませんが、地域密着型のサービスを希望する人にはぴったりの借入先です。

年収や勤続年数などの机上のデータだけでなく、個人の事情にも配慮してもらえるため繰り返し利用する人が多く、他の中小消費者金融に比べて固定客が多い傾向にあります。

人と人との関わりを大事にするエイワの企業理念に共感する人は、ぜひ利用してみてください。

Webで申し込みをして仮審査に通過するとエイワから連絡があり、来店の案内をしてもらえます。

7位 AZ株式会社は誰でも申し込み可能!低与信者の強い味方

| 融資スピード | 最短即日 | 審査時間 | 最短30分 |

|---|---|---|---|

| 限度額 | 1〜200万円 | 金利 | 7.0〜18.0% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | ◯ | スマホATM取引 | × |

AZ株式会社は、他社で審査落ちした人でも融資してもらえると評判の中小消費者金融です。

実際に、AZ株式会社の申し込みフォームには法的手続きや借入事故について記入する欄があります。

金融事故があったとしても、それを含めて審査してもらえるということです。

過去に延滞などの金融事故を起こした経験がある人も、AZ株式会社なら融資を受けられる可能性があるでしょう。

土曜日は休業している中小消費者金融が多いなか、16時まで即日融資に対応してもらえる点も魅力のひとつです。

8位 キャネットは電話で申し込むとすぐに審査してもらえる

| 融資スピード | 最短即日 | 審査時間 | 最短30分 |

|---|---|---|---|

| 限度額 | 5〜300万円 | 金利 | 15.0〜20.0% |

| 無利息期間 | ー | 担保、連保 | 原則不要 |

| Web完結 | ◯ | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

キャネットのテレフォンキャッシングなら、最短30分で振込融資を受けられます。

Webで申し込むこともできますが、電話をすると優先的に審査してもらえるため、急いでいる人はテレフォンキャッシングの利用が最適です。

ただし銀行振込の対応時間は平日の9:30〜17:30となっており、土日や夜間は借り入れできません。

最短30分融資は難しくなりますが、土日や夜間に申し込む場合はWebからおこないましょう。

9位 フタバは30日間の無利息サービスが適用される

| 融資スピード | 最短即日 | 審査時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1〜50万円 | 金利 | 14.959~19.945% |

| 無利息期間 | 最大30日間 | 担保、連保 | 不要 |

| Web完結 | × | 来店不要 | ◯ |

| カードレス | × | スマホATM取引 | × |

少しでもお得に借りたい人は、無利息期間サービスを展開しているフタバに申し込みましょう。

フタバなら、初回契約の場合に最大30日間の無利息期間サービスが適用されます。

中小消費者金融は利息による収益が経営に大きく関わることから、無利息期間サービスに対応しているところが少ない実情があります。

フタバは大手消費者金融と変わらない無利息期間サービスを受けられるため、利用しておいて損はないでしょう。

ただしフタバの限度額は50万円までとなっており、高額の借り入れには対応していません。

高額を借りたいのであれば、セントラルやフクホーで申し込んだほうが良いでしょう。

学生が学費などの高額なお金を借りたい場合は、学生ローンを利用するのが賢明です。

学生ローンは中小消費者金融のひとつ!20歳未満でも借りられる選択肢

学生向けに貸付をおこなっている学生ローンは、中小消費者金融のひとつです。

学生の資金繰りをサポートする目的があるため、高校を卒業したばかりの人やアルバイトの勤務日数が少ない大学生でもキャッシングできる利点があります。

とはいえ学生はキャッシング経験が少ないことから、知らない貸金業者でお金を借りることに抵抗を感じる人もいますよね。

学生でも利用しやすいおすすめの学生ローンについて、以下にまとめましたので参考にしてください。

| 学生ローン | 金利 | 限度額 | 対象年齢 |

|---|---|---|---|

| カレッヂ | 15.0~17.0% | 1,000円〜50万円 | 18歳〜 |

| フレンド田(DEN) | 12.0〜17.0% | 1万円〜50万円 | 18歳〜 |

| イー・キャンパス | 14.5〜16.5% | 1万円〜80万円 | 18歳〜 |

| アミーゴ | 14.4〜16.8% | 1万円〜50万円 | 20歳〜 |

学生ローンは中小消費者金融であることから、バレないサービスが不十分である点には注意が必要です。

郵送物や利用明細書などを親に見られてバレるリスクがあるため、こっそり借りたいならプライバシーの配慮を徹底している大手を選んだほうが良いでしょう。

親に内緒でお金を借りる方法については、「学生がお金を借りるならどこ?親への連絡なしでバレずにキャッシングする方法」の記事で詳しく解説していますので参考にしてください。

カレッヂは1,000円単位で融資を受けられるため少額の借り入れに向いている

カレッヂは1,000円から融資を受けられるため、お小遣い程度のお金を借りたい学生に向いています。

少額の借り入れなら利息を抑えられるうえ、返済できずに滞納してしまうリスクを減らせます。

滞納すると自宅に督促状が届いてしまい親に借り入れがバレる原因となるため、1,000円単位で必要な額だけをキャッシングするとよいでしょう。

カレッヂで借りたお金は自由に使うことができ、デートや旅行の費用が足りない際にも役立ちます。

フレンド田(デン)は元金自由返済のため返済額を自分で決められる

フレンド田(デン)は返済方法に対して柔軟な姿勢があり、元金自由返済を採用しています。

元金自由返済とは、約定返済額が決まっておらず、利用者が自由に毎月の支払額を決められる返済方式です。

利息さえ支払えば、元金の返済をしない月があっても問題ありません。

フレンド田(デン)の元金自由返済について、以下の表にまとめましたので参考にしてください。

| 毎月の返済額 | 自由 |

|---|---|

| 最低返済額 | 利息分 |

| 返済額の単位 | 1円単位 |

| 適用時期 | 初回返済日より適用 |

約定返済日も自由に決められるため、アルバイトの給料日に合わせて設定できるのも利点のひとつです。

イー・キャンパスなら卒業して社会人になっても追加融資を受けられる

イー・キャンパスは在学中に会員になっておくと、卒業して社会人になった後も追加融資を受けられます。

在学中は最大50万円までの融資となっていますが、社会人になると限度額が増えて最大80万円まで借り入れ可能になります。

イー・キャンパスを利用しておけば卒業後にお金が必要になった際でも、新たな金融機関で申し込みをする必要がありません。

アルバイト先への電話による在籍確認がないうえ、在学中はもちろん卒業後も親に連絡される心配がない点も嬉しいポイントです。

アミーゴは審査結果の通知を利用者側からの連絡時に設定できる

アミーゴは審査結果の通知方法を選択でき、利用者本人から連絡をおこなう設定にするとオペレーターからの電話やメールを回避できます。

スマホに審査結果の連絡が入ってほしくない時間帯がある人は、アミーゴを選択するとよいでしょう。

いつ審査結果の通知がきても問題ない場合は、オペレーターから連絡してもらう方法を選択することも可能です。

審査に通過して振り込みによる融資が実行されると送金完了メールが届くため、スマホに借り入れの履歴を残したくない人は削除するのを忘れないようにしてください。

学生ローンに限らず、知らない社名の貸金業者で申し込むのは違法業者の可能性があるため危険です。

管理人が上述で解説した中小消費者金融であれば問題ありませんが、他の会社で申し込む場合は違法業者ではないか確認してから申し込みましょう。

中堅どころで借りるデメリットは正規の貸金業者か確認する必要があること

中堅どころの消費者金融、いわゆる街金でお金を借りる際は正規の貸金業者であるか確認しましょう。

知名度の低い中小消費者金融には貸金業法を遵守していない違法業者が紛れており、闇雲に申し込むとトラブルに巻き込まれる可能性があるからです。

違法業者は実在する消費者金融を装って2chやYahoo!知恵袋などといったネットで勧誘しており、被害が増えている実情があります。

違法業者の手口については、日本貸金業協会の公式ホームページにも記載されています。

悪質業者は、低金利などの極端な好条件で借入れを促したり、実在業者の商号やロゴ、広告モデルなどを不正使用したダイレクトメールやホームページなどを作成して実在する業者を装い、消費者へアプローチをかけます。

引用元: 日本貸金業協会

そのため、知らない社名の貸金業者で申し込む際は金融庁の登録貸金業者情報検索サービスで登録の有無を確認することが大切です。

登録がある中小消費者金融であれば、貸金業法や利息制限法を遵守していて金融庁に営業を認められているため安全にお金を借りられます。

登録貸金業者は定期的に金融庁の監査を受けており、過度な取り立てや法外な利息を請求されることはありません。

中小消費者金融でお金を借りる注意点としては、違法業者が紛れている他にも金利の高さが挙げられます。

上限金利が大手より高いので借りすぎないように気をつけよう

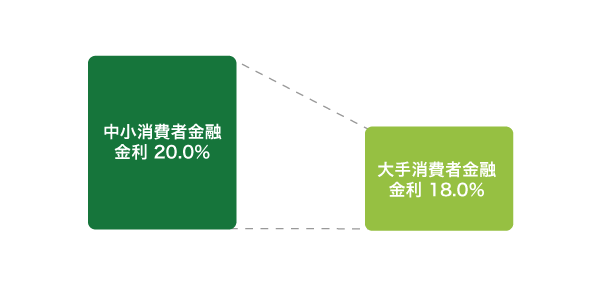

中小消費者金融は大手と比べて審査で柔軟な対応をしてもらえる反面、上限金利が高いため利息が増えやすい難点があります。

上限金利が利息制限法ギリギリの20.0%で設定されているケースが多く、18.0%の大手と比べると2.0%も差ができるためお得に借りたい人には向いていません。

特に複数の他社借り入れがある場合は、現在よりも利息が膨らんで返済が苦しくなるリスクがありますので借りすぎないように注意しましょう。

大手消費者金融の審査に落ちた人が利息を抑えてお金を借りたいのなら、国の公的融資制度でお金を借りるのもひとつの手段です。

公的融資制度は生活が苦しくなった国民を救済する目的で設けられているため、どこからもお金を借りられない人でも貸付対象になります。

公的融資制度については、「国からお金を借りる個人向け公的融資制度|手続きをすれば貸付してもらえるのは?」の記事で詳しく解説していますので参考にしてください。

中小消費者金融に対して審査が甘い印象を持っている人も多いと思いますが、誰でも融資を受けられるわけではないことを覚えておきましょう。

中小でも審査に通らない可能性があるのは金融事故者や債務整理者

先ほど中小消費者金融は審査で柔軟な対応をしてもらえると言いましたが、誰でも審査に通過できるわけではありません。

もちろん事情を説明すれば融通を利かせてもらえるケースはあるものの、何度も支払いを延滞して信用情報に傷のある人や債務整理の手続きをおこなった人は審査に落ちてしまいます。

審査に何度も落ち続けると他の借り入れ方法で融資を受けづらくなってしまうため、上記に該当する人はあらかじめ他の借り入れ方法を選択したほうが良いでしょう。

例えば生活サポート基金でお金を借りる方法なら、どこからもお金を借りられない自己破産者や多重債務者でも融資を受けられます。

とはいえ生活サポート基金は最終手段の借入先となっているため、消費者金融などでお金を借りられるのであれば、それに越したことはありませんよね。

あなたに合った消費者金融を見つけたい人は、以下の絞り込み検索を利用してみてください。

消費者金融とは財務局に登録の個人向け小口融資をおこなう業者のこと

消費者金融とは個人向けに小口融資をおこなう貸金業者のことで、財務局に営業許可を得て運営をしています。

貸金業法や出資法などの様々な法律を遵守しながら運営しているため、利用に際して不当に高い利息を請求されたり、暴力的な取り立てをされたりする心配はありません。

上記で紹介した大手消費者金融は、財務局に以下のように登録されている安全な借入先です。

| 登録番号 | 登録名 | |

|---|---|---|

| アコム | 関東財務局長(14)第00022号 | アコム株式会社 |

| プロミス | 関東財務局長(14)第00615号 | SMBCコンシューマーファイナンス株式会社 |

| アイフル | 近畿財務局長(14)第00218号 | アイフル株式会社 |

| SMBCモビット | 近畿財務局長(14)第00209号 | 三井住友カード株式会社 |

| レイク | 関東財務局長(10)第01024号 | 新生フィナンシャル株式会社 |

データ参考元: 貸金業者登録一覧-関東財務局

大手消費者金融を選んでおけば、財務局へ登録せずに運営している悪質な業者を誤って利用してしまうリスクを回避できます。

一度でも借りたら終わりなのではないか心配する人もいるようですが、貸金業務取扱主任者制度が導入されるなど、顧客が安心して利用できる環境が整えられています。

借りたら終わりという事実はない!サラ金と呼ばれた時代の古い情報

消費者金融で借りたら終わりという事実はなく、むしろ安心して利用できる借入先の代表として挙げられます。

サラ金と呼ばれた時代に借り入れをしていた一部の人から悪い評価を受けている可能性はありますが、貸金業の適正化が図られている現在は多くの利用者がいる人気の借入先です。

指定信用情報機関のCICが公開している統計データによると、貸金業者で借りている人は現時点で1,091万人にも及びます。

貸金業法が改正されて貸金業への参入条件の厳格化などが実施されたことにより、消費者金融の安全性は高く評価されるようになりました。

消費者金融でお金を借りるのが怖い人もいるかもしれませんが、一度利用してみるとイメージは大きく変わるはずです。

ただし厳しい監視の目をくぐり抜けた違法業者は実在するため、上述したように大手消費者金融を選ぶのが賢い選択です。

やばい消費者金融でお金を借りないための対策は大手を選択すること

無登録で運営する違法業者は一度でも借りるとやばいため、回避する対策として大手を選ぶことが大切です。

大手消費者金融は知名度が高く、金融庁からの監視も強化されている関係から違法行為がおこなわれる心配がありません。

健全に運営しているからこそ、大手としての信頼を得ていると考えるのが妥当です。

違法業者ではないことが素人でも簡単にわかるため、大手消費者金融を選べば借入先の選択で失敗する可能性はないと言い切れます。

大手消費者金融は原則として担保や連帯保証人なしで借りられる点も、安心して利用できる理由の一つになります。

個人の信用力によって貸付がおこなわれるため担保や連帯保証人は不要

消費者金融のカードローンは無担保ローンとなっており、個人の信用力によって貸付を受けられるため担保や連帯保証人はいりません。

担保や連帯保証人が必要な有担保ローンとの違いは、以下のとおりです。

| 無担保ローン | 有担保ローン | |

|---|---|---|

| 担保 | なし | 必要 |

| 連帯保証人 | なし | 必要 |

| 審査の対象 | 申込者の信用力 |

|

| 融資スピード | 早い | 遅い |

無担保ローンである消費者金融は審査の対象が申込者の信用力だけなので、担保や連帯保証人について調査される有担保ローンに比べて融資スピードが早いのが特徴です。

なかには審査なしで借りたい人もいるかもしれませんが、どの金融機関も犯罪収益移転防止法による本人確認義務があるため回避することはできません。

犯罪収益移転防止法によって本人確認書類の提出が必須となっている

消費者金融には、貸付金が犯罪に悪用されるのを防ぐために定められている犯罪収益移転防止法による本人確認義務があります。

本人確認は氏名や住所、生年月日が記載されている運転免許証などの公的な書類を用いて実施されるのが一般的で、利用者は提出しないとお金を借りることはできません。

本人確認のために顧客側は「本人確認書類」を金融機関などに提示したりすることが求められます。

引用元: 金融機関などでの取引時に行う「本人確認」等にご協力ください-政府広報オンライン

本人確認書類として認められる書類については、以下にまとめましたので参考にしてください。

| 追加の書類 | |

|---|---|

| 運転免許証 | 不要 |

| マイナンバーカード | |

| パスポート | |

| 健康保険証 | 必要 |

| 国民年金手帳 | |

| 住民票 |

運転免許証などの顔写真付きの本人確認書類を提出する場合は1点のみで手続きが完結し、追加の書類は不要です。

顔写真のない健康保険証などを提出する人は、他にも本人確認がおこなえる書類を用意する必要がありますので覚えておきましょう。

健康保険証を提出するときは保険者番号等を隠す必要がある

消費者金融の審査で健康保険証を提出する際の注意点として、保険者番号や被保険者記号などを隠す必要があることも挙げられます。

健康保険法が改正され、プライバシー保護の観点から本人確認に必要ない部分に関してマスキングをして隠すように定められました。

保険者番号及び被保険者等記号・番号等について、プライバシー保護の観点から、健康保険事業又はこれに関連する事務の遂行等の目的以外でこれらの告知を求めることを禁止する規定が新たに設けられ、令和2年10月1日から施行されています。

引用元: 医療保険の被保険者等記号・番号等の告知要求制限について-厚生労働省

提出前に隠す必要がある個人情報は、以下のとおりです。

| 備考 | |

|---|---|

| 保険者番号 | 6桁または8桁の数字 |

| 被保険者等記号・番号・枝番 | 枝番は記載がない場合がある |

| QRコード | 記載がない場合がある |

氏名や生年月日など、審査に必要な情報まで隠れてしまうと再提出が必要になります。

隠し方に指定はないため画像編集で塗りつぶしたり、付箋や紙で隠してから撮影をおこなったりと、自分のやりやすい方法で該当箇所をマスキングしてください。

消費者金融には銀行系と独立系がありますが、いずれも本人確認の提出は必須となっています。

注釈

※QRコードは、(株)デンソーウェーブの登録商標です。

銀行の傘下に入る銀行系消費者金融と単独経営の独立系消費者金融がある

消費者金融には、銀行の傘下に入って運営をおこなっている銀行系と単独経営の独立系があります。

現在、独立系企業として運営しているのはアイフルだけとなっており、ほとんどの大手消費者金融が銀行の傘下に入っています。

| 消費者金融名 | 親会社 | |

|---|---|---|

| 銀行系 | プロミス | SMBCグループ |

| SMBCモビット | 三井住友フィナンシャルグループ 100% | |

| レイク | SBI新生銀行グループ | |

| アコム | 三菱フィナンシャル・グループ | |

| 独立系 | アイフル | ー |

独立系消費者金融であるアイフルは、独自の方針で運営ができることから顧客に対して柔軟な対応ができるのが特徴です。

一方で、銀行系消費者金融は銀行の監視下にあるため堅実な経営をおこなっている安心感があります。

とはいえ、銀行ほど審査は厳しくないため、安心感を求めつつ気軽に借りられる利便性を求めるなら銀行系消費者金融を選ぶとよいでしょう。

銀行カードローンと消費者金融の違いは何?どちらを選ぶべきか解説

消費者金融を検討したうえで、銀行とどちらを選ぶべきか迷っている人は多いのではないでしょうか。

管理人の経験上、特にこだわりがないのなら銀行よりも消費者金融を選ぶほうが賢明です。

消費者金融は顧客がお金を借りやすい環境作りを第一に考えており、スマホひとつで借り入れや返済できるなどといった使い勝手の良いサービスが充実しています。

一方で銀行で融資を受けるには窓口へ出向く必要があり、スマホのみでは借りられないため手っ取り早く借りたい人には向いていません。

最近ではみんなの銀行 Loanのようにスマホの借り入れに特化したローンもありますが、デジタル化に注力していても融資時間は最短翌日以降となり、消費者金融の2倍以上かかります。

消費者金融を選ぶべき理由としては、他にも審査通過率の違いが挙げられます。

銀行は審査を厳格化している

銀行は2016年に日本弁護士連合会から過剰貸付を指摘を受けて金融庁に立ち入り調査を実行されて以来、融資審査を慎重におこなっています。

過剰貸付をおこなっていないか定期的に金融庁からチェックされており、貸出金残高や件数を調整しているため以前よりも審査に通過するのが困難です。

現在は、申し込んだ3分の1以上の人が審査落ちになる状況となっています。

消費者金融の審査通過率は平均45%前後となっており、申し込んだ2人に1人は融資を受けられているため確実にお金を借りたいのであればこちらを選んだほうが良いでしょう。

個人の融資に消極的

みずほ銀行や三菱UFJ銀行などのメガバンクをはじめとした銀行は、個人向けの無担保融資に消極的な印象があります。

銀行は現在、政府の要請を受けて信用保証協会と手を結んだ無利子無担保融資やプロパー融資といった企業向けの貸付に力を入れているからです。

2020年は貸出金残高がすでに42兆円を超えており、個人向けに融資をおこなう余力が残っていない状態となっています。

個人事業主が事業資金を借りたいのであれば問題ありませんが、個人の場合は融資に積極的な消費者金融を選びましょう。

即日融資に対応していない

銀行は個人向け融資において即日融資を停止しているため、その日のうちにお金を借りることはできません。

銀行の審査では、警視庁のデータベースへの照会などで時間をかけて慎重に貸付の可否を判断しているからです。

その際、「銀行界と警察庁データベースとの接続についても、警察庁・金融庁・銀行界の実務者間で、継続的に検討」することとしておりましたが、本年1月4日から警察庁の暴力団情報データベースへの接続が開始されましたのでご報告いたします。

引用元: 反社会的勢力との関係遮断に向けた対応について-全国銀行協会

銀行の審査時間は最低でも1週間となっており、融資を受けられるのは最短2週間から1ヶ月以上となるため借り入れを急いでいる人には不向きです。

上記の理由により、借入先にこだわらないのであれば銀行よりも消費者金融を選ぶほうが賢明といえます。

とはいえ、他にも以下のような悩みや疑問がある人もいますよね。

- 担保や連帯保証人は必要?

- 自分はいくらまで借りれるの?

- 収入証明書不要で借りれるところはある?

- 土日でも融資を受けられる?

- どうやってお金を借りるの?

- 審査が甘いところはある?

- 審査なしで借りられないの?

これらの疑問や悩みについて、詳しく解説していきます。

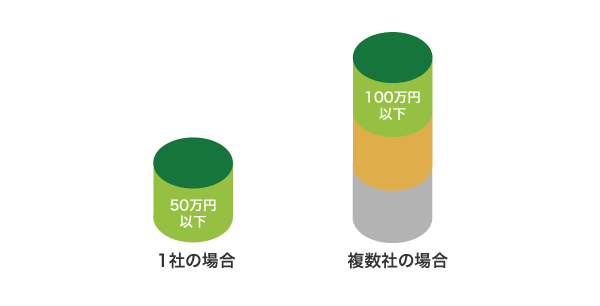

いくらまで借りれる?限度額は基本的に年収の3分の1まで

上述でも触れましたが、消費者金融で融資を受ける場合の限度額は基本的に年収の3分の1までとなります。

消費者金融は多重債務を防止する目的で、総量規制によって貸付できる上限額を制限されているからです。

貸金業者からの借入残高が年収の3分の1を超える場合、新規の借入れをすることができなくなります。

引用元: 貸金業法のキホン-金融庁

例えば年収300万円の人が消費者金融でお金を借りる場合、限度額は100万円に設定されます。

限度額が足りない場合は、おまとめローンや借り換えローンといった総量規制対象外の商品を利用すると年収の3分の1を超えた借り入れが可能です。

ただし、年金や生活保護といった国から支給しているお金は年収として認められません。

年金受給者や生活保護受給者、年収の少なすぎる人が融資を受けたいのであれば収入証明書不要で借りる方法を試すと良いでしょう。

借入金額が50万円以下なら収入証明書不要で借りれる

消費者金融で申し込む場合、借り入れ希望金額が50万円以下あるいは他社借り入れと合わせて100万円以下であれば収入証明書不要でお金を借りられます。

上記の人は返済できなくなるリスクが少ないことから、貸金業法によって返済能力を確認する義務が免除されているからです。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元: 貸金業法について【貸金業界の状況】-日本貸金業協会

収入証明書を提出しないことにより、年収額を細かく確認されない利点があります。

一方で銀行や労働金庫などといった金融機関では、返済能力の確認を徹底しているため借入金額に関係なく収入証明書の提出が必要です。

貸付条件で不利になりたくないのであれば、消費者金融に申し込んで収入証明書の提出を回避しましょう。

収入証明書不要の借り入れに前向きな金融会社については、「収入証明書不要のカードローン3選!給与明細なしでもすぐに借入できる方法」をご覧ください。

消費者金融は、土日や長期連休に融資を受けることも可能です。

土日や長期連休でも消費者金融なら審査に対応してもらえる

消費者金融は土日や祝日、長期連休などの休日でも審査に対応してもらえるのが特徴です。

銀行のように窓口へ出向く必要がないため、店舗の休業日に関係なくお金を借りられます。

ただし休日は審査受付時間が異なるケースがあり、午後に申し込むとその日のうちに融資を受けられない可能性があります。

各消費者金融の審査受付時間については、下記で表にまとめましたので参考にしてください。

| 消費者金融 | 平日の審査受付時間 | 土日の審査受付時間 | 年中無休 |

|---|---|---|---|

| アコム*1 | 9:00〜21:00 | 9:00〜21:00 | ◯ |

| プロミス | 9:00〜22:00 | 9:00〜22:00 | ◯ |

| アイフル | 8:00〜22:00 | 8:00〜22:00 | ◯ |

| SMBCモビット | 8:00〜21:00 | 8:00〜21:00 | ◯ |

| レイク(旧レイクALSA) | 8:10〜21:50 | 8:10〜21:50* | 年末年始は休業 |

| セントラル | 8:00〜21:00 | 8:00〜21:00 | 年末年始は休業 |

| フクホー | 9:00〜18:00 | 休業 | 土日、祝、年末年始 |

| フタバ | 9:30~18:00 | 休業 | 土日、祝、年末年始 |

休日に融資を受けたい人は、アコムやプロミスといった土日営業に対応していて審査受付時間の長い消費者金融を選ぶのが得策です。

22:00頃まで審査に対応してもらえるため、土日でもその日のうちに融資を受けやすい利点があります。

その日のうちに融資を受けられる可能性を高めたいのであれば、営業が始まってすぐに申し込むと良いでしょう。

注釈

※1年末年始は除く

※毎月第3日曜日のみ:8時10分~19時

※年末年始を除く。

休日に申し込むなら開店してすぐが狙い目

休日に最短ルートでお金を借りるには、各消費者金融の営業が始まってすぐに申し込むのがポイントです。

休日や長期連休はカードローンの需要が高まって申し込みが混雑し、待ち時間が長くなるからです。

待ち時間が長くなるほどその日のうちに融資を受けられない可能性が高くなるため、他の利用者が増え始める前に申し込んでおくのが得策といえます。

他にも、消費者金融は以下の優先順位に従って審査を進めています。

- 前日の営業時間内に審査が終了しなかった申込者

- Web申し込みによる新規申込者

- 増額申込者

- 電話による新規申込者

- 郵送による新規申込者

審査では前日に契約が完了しなかった顧客から優先的に作業を進められるため、少しでも待ち時間を短縮したいのならWebで申し込むと良いでしょう。

どうやって借り入れするの?実際に借りる流れを解説

消費者金融で初めてキャッシングする人は、どうやって借り入れするのかわからなくて不安になりますよね。

消費者金融で最も簡単にお金を借りられるのは、Webを利用する方法です。

例として、管理人が実際にアコムで申し込んだ際の手順を詳しく解説していきます。

公式サイトは、スマホとパソコンのどちらでもアクセスが可能です。

公式サイトの申し込みフォームに氏名や年齢、年収などを入力するだけで申し込みが完了します。

自宅郵送物を回避したい人は、申し込みフォームにあるカードレスの欄にチェックを入れてください。

申し込みが完了すると、消費者金融側から確認の電話がかかってきます。

自宅ではなく、携帯電話にかけてもらえるため家族に怪しまれる心配はありません。

申し込みが承諾されたら、順番に審査が開始されます。

アコムの場合は、最短20分で審査結果をメールで通知してもらえます。*1

審査の中盤に差し掛かると、在籍確認として勤務先へ電話連絡がかけられます。

大手消費者金融では勤務先へ電話連絡をする際に個人名で名乗ってもらえるので、バレにくい配慮がされています。

どうしても電話連絡を回避してほしい場合は、ステップ3の段階でオペレーターに相談しておきましょう。

在籍確認が終了し、審査に通過できた人は本人確認書類と必要に応じて収入証明書の提出を求められます。

必要書類はスマホで写真を撮り、公式サイトやアプリのスマート本人確認で送信するだけで提出が完了します。

必要書類が受理された場合は、申し込んだ消費者金融と本契約を結びます。

契約書を受け取り、同意するとその時点で借り入れが可能になります。

アコムでは、スマホで契約書をインストールできるため自宅に郵送物が送られないのが嬉しいポイントです。

本契約後は、Webやアプリでいつでも借り入れが可能になります。

すぐに借入金を受け取りたい人は、コンビニATMで公式アプリを利用しましょう。

ATMに出向く時間がない場合は、Webで振込融資を依頼すると自宅でも融資を受けられます。

ただしカードレスを選択していない場合は、無人契約機へ出向いてローンカードを発行する必要がありますので覚えておきましょう。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

審査が甘いカードローンはない!貸金業法によって基準が定められている

過去に消費者金融で融資を受けられなかった経験があり、審査が甘いカードローンを探している人もいるのではないでしょうか。

結論からいうと、残念ながら審査基準の甘いカードローンはありません。

消費者金融を含めた貸金業者は貸金業法によって過剰貸付を禁止されており、違反した場合は行政処分を受けてしまうからです。

多重債務者を増やさないために、審査では日本信用情報機構や指定信用情報機関に記録されている個人の信用情報をもとに貸付の可否を決定しています。

そのため、前述でも解説したように審査が甘いと噂されている中小消費者金融であっても信用情報に傷のある人は融資を受けられません。

審査に通過できないからといって、闇雲に知らない貸金業者で申し込むと違法業者と繋がってしまう可能性があります。

どうしてもお金を借りられない人は、審査なしの借り入れ方法を選択するのもひとつの手段です。

どうしても借りられない人は審査なしの借入方法を検討しよう

この記事で紹介した消費者金融に申し込んでもお金を借りられなかった場合は、審査なしの借り入れ方法を検討しましょう。

カードローンではありませんが、以下の方法であれば審査が義務付けられていないため消費者金融の貸付対象外になる人でも融資を受けられます。

- 質屋で質入れをする

- 生命保険の契約者貸付

- 郵便局で貯金を担保に借りる

例えば5万円借りたい場合、質屋でスマホやゲーム機などを預けると希望の融資額を手に入れることが可能です。

他にも生命保険の契約者貸付では、自分の解約返戻金を担保にお金を借りるため返済の義務が発生しない利点があります。

ただしこれらの借入方法は利息が増えすぎたり保険が解約されたりする場合があり、リスクが高いため消費者金融の審査に通過できなくなった場合に利用しましょう。

最後におさらいになりますが、消費者金融でお金を借りるのなら即日融資に対応していてバレない大手を選ぶのがおすすめです。

大手消費者金融なら最短30分で借入金を受け取れるうえ、郵送物や電話連絡なしに対応してもらえるためこっそりキャッシングできます。

さらに無利息期間などのお得に借りられるサービスも充実しており、選んでおいて損はありません。

管理人が自信を持っておすすめする消費者金融は、以下の5社です。

アコム

- 融資時間は最短20分*1

- 振込融資が可能

- カードレスで借りられる

- アコムカードは全国のコンビニで利用できる

プロミス

- 審査は申し込みから最短3分で終了*

- 原則24時間365日最短10秒で振込融資が可能

- コンビニATMで融資を受けられる

- 無利息期間が初回借り入れの翌日から適用

アイフル

- 最短18分で即日融資を受けられる*

- 審査通過率がどこよりも高い48.2%

- カードレスだから自宅郵送物なし

- 勤務先への電話連絡も回避できる

SMBCモビット

- 勤務先への電話連絡をなしにしてもらえる

- カードレスのキャッシングに対応

- 最短15分で融資を受けられる

- 24時間いつでもWebで申し込める

レイク(旧レイクALSA)

- 最短15秒で審査結果がわかる

- Web申し込みで最短25分融資も可能*

- 180日間の無利息期間でどこよりもお得*

- アプリで24時間いつでも借り入れできる

注釈と貸付条件

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |