会社からお金を借りることができる従業員貸付制度があるのは知っていても、具体的な利用条件や貸付内容については分からない人がほとんどではないでしょうか。

実際のところ企業が導入している様々な福利厚生は、利用時にならないと詳しく説明してもらえないのが実情です。

この記事では、会社からの評価が落ちたり他の社員に借り入れが知られたりしないか心配で申請を躊躇している人のために、従業員貸付制度の概要について詳しく解説していきます。

- 従業員貸付制度は福利厚生の一環のため正社員であれば申請する権利がある

- 社内審査はあるものの一般的な金融機関よりも条件は甘い

- 2.0%〜4.0%の低金利で借りられるため返済しやすい

会社からお金を借りる従業員貸付制度では、審査時と返済時において人事評価が関わってくる特徴があります。

評価を下げずに借り入れをするために注意すべき点についても解説していきますので、参考にしてください。

目次

会社からお金を借りる従業員貸付制度は福利厚生のため利用条件が甘い

福利厚生の一環として導入されている従業員貸付制度は、利用条件が甘い特徴があります。

利益を目的として貸付をおこなっている一般的な金融機関とは違い、従業員貸付制度は社員の生活を守るための制度だからです。

例えば、全従業員を対象に以下のような社内貸付を実施している企業もあります。

災害・疾病等やその他の私生活における環境変化により、緊急の貸し付けが必要と判断される場合、申し出のあった従業員に最大20万円を貸し付ける。

引用元: 週刊粧業オンライン

社員がお金の問題を抱えてトラブルを起こすのを未然に防ぐ目的もあるため、相談すれば柔軟に対応してもらえるはずです。

すでに金融機関からお金を借りている人は利用できるか不安かもしれませんが、従業員貸付制度ではCICやJICCなどによる信用情報の照会はおこなわれません。

ローン等の契約内容や支払い状況について登録されている情報のこと。

現在の借り入れ状況に関係なく制度を利用でき、会社に利用中のローンについてバレる心配もありません。

一般的な金融機関の商品と従業員貸付制度の違いを表にまとめましたので、参考にしてください。

| 貸付の目的 | 信用情報の照会 | |

|---|---|---|

| 金融機関の商品 | 利益を出すため | あり |

| 従業員貸付制度 | 社員の生活を守るため、トラブル回避のため | なし |

ただし借り入れに際して審査がないわけではなく、社内でのあなたの評価によってお金を借りることができるか決まります。

人事評価の良し悪しが審査の対象になる!社内ルールの順守が重要

福利厚生の一環として導入されている従業員貸付制度では、人事評価に基づいて審査がおこなわれます。

仕事における成果を出しているかどうかより、人柄や生活態度などに重点を置いて審査されるのが特徴です。

日頃から社内ルールを順守できていない人は、信用力のなさから融資を断られる可能性が高いでしょう。

あくまでも貸付制度なのですから、返済を踏み倒すことが懸念される人は融資を受けられなくて当然と言えます。

社内での信用を築き上げることができていない勤続年数が短い人も、審査で落とされやすいので注意してください。

最低でも1年以上勤めてから、従業員貸付制度の利用を申し出るのが得策です。

とはいえ福利厚生になっている以上、正社員であれば制度の利用を申請する資格はあります。

正社員であれば貸付対象のため誰でも申請する資格がある

従業員貸付制度は社員のために作られた福利厚生のため、正社員であれば申請する資格があります。

審査で落とされる可能性があったとしても、申請自体を断られることはないということです。

ただし従業員貸付制度の利用を申請したことが社内で広まる懸念がある点には、注意しなければいけません。

実際に管理人が以前勤めていた会社では、審査担当者が他の社員に漏らしてしまい制度を利用したことが社内で噂になってしまった人がいました。

会社の人にバレずにお金を借りたければ、個人情報保護法を遵守している金融機関で借り入れをした方が安心です。

バレずにお金を借りる方法については、「内緒でバレずにお金を借りるならどこ?周囲に気付かれないカードローン5選」の記事で詳しく解説していますので合わせてご覧ください。

収入が安定しない契約社員や派遣社員は利用できない場合がほとんど

従業員貸付制度の審査では人柄や生活態度が重視されると説明しましたが、それは安定した収入があることが分かっている正社員の利用を前提としているためです。

契約社員や派遣社員、アルバイトの人は雇用が安定しておらず、正社員と比べて収入が低いことから従業員貸付制度の利用対象外である場合がほとんどになります。

非正規労働者である契約社員などの給料が低い傾向にあることは、厚生労働省の以下のデータからも分かります。

非正規労働者は、正規労働者よりも年間所得の分布のピークが低い位置にあり、特にパート・アルバイトの約9割は年間所得200万円未満となっている。

引用元: 労働法制の動向-厚生労働省

いくら社員の生活を守るためとはいえ返済できない人が増えれば会社は不利益を被るのですから、一定の線引きがあるのは仕方がありません。

アルバイトで働いている人が生活費の補填などのためにお金を借りたい場合の借り入れ先については、「アルバイトでもお金を借りれる?カードローンなら採用後すぐでも審査に通る」の記事で紹介していますので合わせてご覧ください。

とはいえ契約社員などの非正規労働者でも、給料の前借りには対応してもらえます。

給料の前借りなら雇用形態に関係なく申請できる

従業員貸付制度の利用対象とならない契約社員などでも、給料の前借りなら会社に申し出ることができます。

給料の前借りは労働者の権利であり、労働基準法第25条にも以下のように記載されています。

使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。

引用元: 労働基準法-電子政府の総合窓口(e-Gov)

ただし病気や怪我などの非常時以外は対応してもらえないため、注意してください。

借りたお金を自由に使いたいのなら、非正規雇用社員が貸付対象になる借入方法は他にもありますのでそちらを検討したほうがよいでしょう。

派遣社員や契約社員でお金を借りる方法については、「派遣社員がお金を借りる方法はある?派遣登録だけでも借りられるの?」で詳しく解説しています。

基本的に非常時のみの対応となっている点は、従業員貸付制度も同じです。

葬儀代や入院費用など緊急性の高い使用用途に限定している企業が多い

従業員貸付制度を利用するためには、資金が必要だと認められる正当な理由が必要になります。

使用用途として認められる具体例は、以下のとおりです。

- 出産に関わる費用

- 怪我や病気による入院費用

- 身内の葬儀に関わる費用

- 介護にかかる費用

- 子供の教育資金

- 天災によって家屋が破損した場合の修繕費用

- 空き巣や強盗の被害に遭った際の生活費の補填

従業員貸付制度では旅行やギャンブルなどの娯楽に使うお金は借りられないため、遊興費を捻出したい人は金融機関の利用を検討してください。

あなたに合った借入先は、以下から検索できます。

借り入れの理由で嘘をつくと規定違反となり一括返済を求められる

従業員貸付制度で認められている申請理由に該当しなかったとしても、嘘の申告をして融資を受けるのは絶対にやめてください。

万が一虚偽の申告がバレた場合、規定違反となり一括返済を求められてしまいます。

悪質だと判断されれば、詐欺罪として摘発される事態に発展する可能性もあります。

詐欺を働いた場合の罰則は、刑法第246条に以下のように記載されています。

人を欺いて財物を交付させた者は、10年以下の懲役に処する。

引用元: 詐欺罪-刑法第246条

会社からの信用を失うだけの話しでは済まないのですから、虚偽の理由で申請をおこなうのは賢明な選択ではないことが分かるはずです。

また審査担当者が顔見知りであっても、審査結果を優遇するよう強要してはいけません。

審査担当者が便宜を図って融資をおこなうことは、刑法第247条の背任罪に該当します。

わざわざリスクを犯さなくても、消費者金融のカードローンであれば使用用途が自由な借り入れが可能です。

利用したことがない人は抵抗があるかもしれませんが、貸金業法に則って運営されている消費者金融は安全な借入先であり、トラブルに巻き込まれる心配はありません。

全国銀行協会の調査によって利用者の62.2%は会社員であるという統計結果があることからも、消費者金融のカードローンはおすすめの借入先です。

貸金業のみ利用者の職業は、「会社員(事務系・技術系・その他の合計)」が62.2%、次いで「パート・アルバイト」が11.0%。

引用元: 銀行カードローンに関する消費者意識調査-全国銀行協会

連帯保証人がいれば借り入れに対応してもらいやすくなる

従業員貸付制度の審査に通過しやすくするためには、連帯保証人を用意すると良いでしょう。

勤続年数が短く信用力の低い人でも、連帯保証人を用意することで審査に通過する確率を上げられます。

連帯保証人として適切なのは、以下の間柄の人です。

- 家族や友人

- 上司や同僚など社内の人

会社によっては連帯保証人が必須となっているため、社内規定を確認してください。

社内規定に取り決めについて記載されていない場合、従業員貸付制度を導入していない可能性があります。

そもそも勤務先の会社が制度を導入していなければ利用できないので注意

最近は大手企業だけでなく、中小企業も福利厚生の一環として従業員貸付制度を取り入れる会社が増えてきました。

しかし、すべての会社が従業員貸付制度を導入しているわけではありません。

福利厚生の内容は会社によって異なるため、社内規定に記載がなければ導入していない可能性が高いでしょう。

社内規定を気軽に閲覧できない場合や、見てもわからない場合は求人情報の待遇の欄を確認してみてください。

従業員貸付制度を導入している会社であれば、福利厚生の一つとして記載されているはずです。

社内規定などに労金へ出資している旨の記載を見つけた場合には、カードローンマイプランを利用できる可能性があります。

労金のカードローンマイプランについては、「労金(ろうきん)でお金を借りる方法!カードローンマイプランの審査について」の記事で詳しく解説していますので合わせてご覧ください。

では金利や借り入れ金額など、従業員貸付制度の特徴についても解説していきます。

従業員貸付制度の金利は2.0%〜4.0%!無利息で借りられる会社もある

従業員貸付制度の金利は2.0%〜4.0%です。

銀行や消費者金融のカードローンの金利と比較しましたので、参考にしてください。

| 従業員貸付制度 | 2.0%〜4.0% |

|---|---|

| 銀行カードローン | 2.0%〜14.0% |

| 消費者金融カードローン | 3.0%〜18.0% |

従業員貸付制度を利用すると、金融機関でお金を借りるより10%以上も低い金利が適用されることが分かります。

なかには無利子で貸付をおこなっている会社もあるほどですから、金利の低さは従業員貸付制度の最大の魅力といえます。

ただし葬儀代や介護費用、子供の教育資金に充てる場合、無利子で借りると給与あるいは賞与としてみなされ所得税の課税対象になる可能性があるため注意してください。

国税庁の以下の記載からもわかるとおり、災害や病気が原因の生活苦であれば課税対象外です。

次の(1)から(3)までのいずれかに該当する場合には、上記の「役員または使用人に貸し付けた金銭の利息について」にかかわらず、給与として課税しなくてもよいことになっています。

引用元: 金銭を貸し付けたとき|源泉所得税|国税庁

(1) 災害や病気などで臨時に多額の生活資金が必要となった役員または使用人に、その資金に充てるため、合理的と認められる金額や返済期間で金銭を貸し付ける場合

課税の対象になりそうな人は、使用用途が自由なカードローンを利用した方がよいでしょう。

利息が気になる人は、「低金利カードローン29社を一覧で比較!年間3万円以上の利息を節約したい人向け」の記事で金利の安い借入先を紹介していますので合わせてご覧ください。

従業員貸付制度では必要以上に借り入れ金額が高い場合についても所得とみなされるため、融資額は合理的と認めらえる10万円〜100万円の範囲内で決定されます。

借り入れ金額は10万円〜100万円!勤続年数によって決まる

所得税の観点から借り入れ金額は10万円〜100万円に設定されると説明しましたが、具体的な借り入れ金額は勤続年数によって決まります。

融資額の決定で勤続年数が重要視される理由は、長く勤めているほど信用力が高くなるのはもちろん必然的に年収も高くなる傾向にあり、基準として分かりやすいからです。

以下の表は、勤続年数ごとの借入上限額の例になります。

| 勤続年数 | 借入限度額 | |

|---|---|---|

| 一般社員 | 1年以上 | 10万円 |

| 5年以上 | 30万円 | |

| 10年以上 | 50万円 | |

| 15年以上 | 70万円 | |

| 20年以上 | 100万円 | |

| 管理職 | 10年以上 | 100万円 |

信用力と年収が高い管理職に就いている人は、一般社員よりも優遇されます。

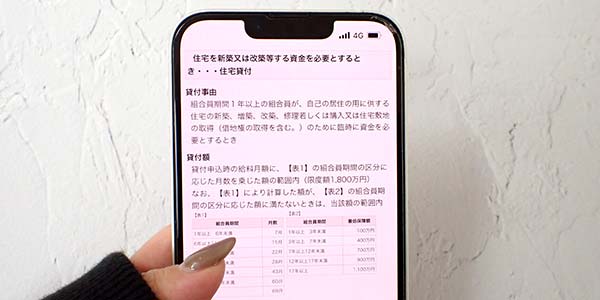

住宅ローンとして1,000万円以上の融資をおこなっている企業もある

住宅の購入に利用できる資金として、1,000万円以上の融資を実施している会社もあります。

一般の住宅ローンより低金利かつ審査通過しやすいため、社内貸付として用意されている場合は積極的に利用すると良いでしょう。

従業員貸付制度を利用して住宅を購入した際も住宅借入金等特別控除、いわゆる住宅ローン控除の適用を受けることができます。

ただし対象となる物件に制限があったり、借り入れ金額が足りず金融機関の住宅ローンを併用しないと購入できないことから不便が生じたりする可能性があるため注意してください。

返済期間を確認し、期限までに完済できるかどうか考慮して利用することも大切です。

返済期限は原則5年!計画的に完済を目指そう

従業員貸付制度の返済期限は原則5年です。

借り入れ金額に合わせて個別に設定されている場合もあるので、社内規定を確認して返済計画を立ててください。

100万円を5年間で返済する場合の毎月の返済額は、以下のとおりです。

100万円÷5年間÷12ヶ月=16,667円+利息

1万円台であれば、無理なく完済を目指せるのではないでしょうか。

しっかりと返済を進めないと贈与とみなされ高額な税金が課せられてしまうため、毎月の返済額の負担が大きいようであれば借り入れ金額を減らして調整するのが賢明です。

返済できない借り入れは贈与とみなされ課税対象になる可能性がある

従業員貸付制度によって借りたお金が返済できないと、会社に税務調査が入った際に指摘され贈与とみなされる可能性があります。

贈与とみなされてしまうと所得税が課せられ、無駄に高い税金を支払うことになるため返済できる範囲で借り入れをおこなうことが大切です。

法人から贈与を受けたと判断されると所得税が課せられることについては、国税庁の以下の記載からも分かります。

会社など法人から財産をもらったときは贈与税はかかりませんが、所得税がかかります。

引用元: 贈与税がかかる場合|国税庁

会社側からしても、贈与とみなされると貸付金を福利厚生費として計上できなくなる不利益が生じます。

返済できないと信用力が落ちるのはもちろん、会社に不利益を与えたことによって人事評価に影響する可能性も十分に考えられるでしょう。

延滞や滞納をすると人事評価に悪影響を及ぼすため注意しよう

従業員貸付制度の返済を延滞および滞納すると、社内での評価を落とすことになります。

評価が落ちると二度と従業員貸付制度を利用することはできなくなりますし、出世できず給料も上がらなくなってしまいます。

お金が必要で利用するにもかかわらず、さらに金銭的に厳しい状況に追い込みかねないということです。

少しでも返済が滞る懸念があるのであれば、従業員貸付制度の利用は控えた方がよいかもしれません。

または給料天引きにしておき、強制的に返済する仕組みを作って延滞や滞納を防ぐのも一つの方法です。

給料天引きにできるため支払いの手間がかからない

従業員貸付制度の返済方法は、口座振り込みまたは給料天引きのいずれかを選択できます。

給料天引きにしておけば支払いの手間がかからず、延滞や滞納を防ぐことができます。

延滞や滞納をすると人事評価に影響があることを考えると、従業員貸付制度を利用するのであれば給料天引きを選択するのが賢明でしょう。

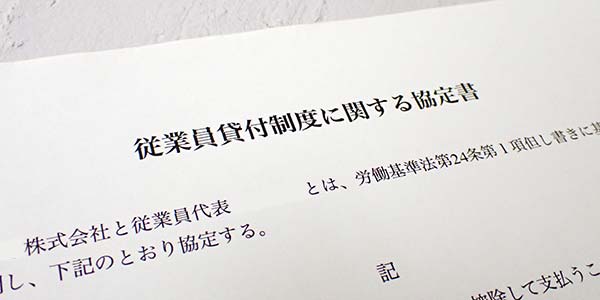

ただし在籍している会社が厚生労働省の以下の記載に則り労使協定を締結していなければ、給料天引きによる返済に対応してもらうことはできません。

法令に別段の定めがある場合又は当該事業場の労働者の過半数で組織する労働組合があるときはその労働組合、労働者の過半数で組織する労働組合がないときは労働者の過半数を代表する者との書面による協定がある場合においては、賃金の一部を控除して支払うことができる。

引用元: 労働基準法-厚生労働省

給料天引きの選択肢がない場合は口座振り込みになり、返済のたびに手続きが必要になりますので払い忘れには十分に注意してください。

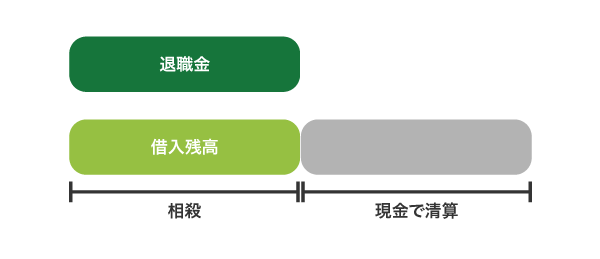

退職時に一括返済となるため転職するなら借入金額を少額にしておくべき

上述で従業員貸付制度の返済期限は5年と説明しましたが、退職する場合は期限前であっても一括返済する必要があります。

借入残高は退職金によって清算するのが一般的で、不足分があれば現金で支払います。

退職時の清算方法

万が一清算できなかった場合、連帯保証人に借入残高の請求がされてしまうため注意してください。

転職を検討しているのであれば、借入金額を少額にしておくのが得策でしょう。

完済せずに退職して返済を踏み倒そうとする人もいますが、差押や訴訟などの法的手続きをとられる事態に発展する可能性があり賢明な選択とは言えません。

とはいえ、しっかりと返済できるのであれば従業員貸付制度は利点の多い借り入れ方法です。

申し込み手続きの流れについて解説していきますので、制度の特徴や注意点について知ったうえで借り入れを希望する人はぜひ参考にしてください。

会社からお金を借りる従業員貸付制度に申し込む方法を解説

従業員貸付制度を利用して会社からお金を借りる流れは、以下のとおりです。

会社によって窓口は異なるため、まずは上司に従業員貸付制度を利用したい旨について相談してください。

そのまま上司を経由して手続きをおこなう場合もあれば、福利厚生の担当者と直接やり取りをすることもあります。

いずれにしても上司に相談して許可を得てからでなければ、申請用紙をもらうことはできません。

誰に相談すればいいか分からない人は、総務部長に許可を得るのが適切です。

申請用紙を受け取ったら、必要書類を用意しましょう。

申し込みに際する必要書類は申請用紙と見積書だけ

従業員貸付制度の申し込みに必要な書類は、2点のみです。

- 記入済みの申請用紙

- 必要経費の見積書または領収書

使用用途がわかる書類が手元にない場合は、省略できないか担当者に相談してみてください。

対応してもらえなければ、利用先に再発行を依頼する必要があります。

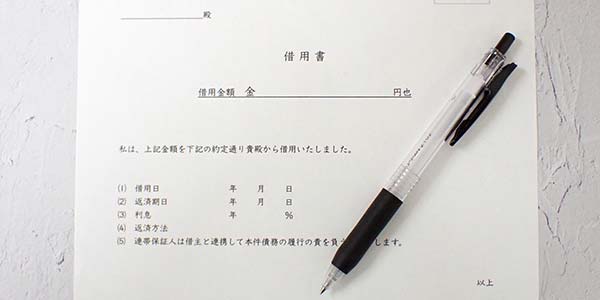

必要書類が提出でき社内審査にも通過したら、金銭消費貸借契約書または借用書を作成して手続きは完了です。

会社指定の金銭消費貸借契約書または自ら作成した借用書の提出が必須

社内審査に通過すると、最後に金銭消費貸借契約書への記入が求められます。

中小企業では会社指定の金銭消費貸借契約書が用意されないこともあり、その場合は自ら借用書を作成して提出します。

借用書を自作する場合は、書類の一番上に借用書であることを明記したうえで以下の事項を記載してください。

- 作成日

- 借り入れ金額

- 返済方法

- 返済期日

- 金利についての定め

- 遅延損害金についての定め

- 借受人の氏名や住所、および押印

- 連帯保証人の氏名や住所、および押印

- 貸出人の名称

貸出人のために借用書を作成するという認識が強いかもしれませんが、万が一トラブルに発展してしまった場合には借受人の身を守るためにも役立ちます。

例えば返済を滞納してしまい税務署から贈与を疑われた際、金銭消費貸借契約書や借用書があれば返済の意思を証明できるため課税されるのを防ぐことができます。

借受人が社長や役員などの幹部であったとしても、書類の作成を省略するべきではありません。

社長や役員であっても役員貸付金として契約書を作成する必要がある

社長や役員が従業員貸付制度を利用して会社からお金を借りる場合、厳しく税務調査される傾向にあります。

幹部である立場を利用し、一方的な利益を得るために従業員貸付制度の名目で金銭を受領したのではないかと疑われるからです。

返済する意思があるのかどうかが争点となるため、金銭消費貸借契約書や借用書を作成および保管しておくことで身を守りましょう。

ただし社長や役員が会社からお金を借りると、銀行融資の審査で不利になり経営に悪影響を及ぼす可能性があります。

会社からお金を借りる従業員貸付制度ではなく、個人事業主でも借りれるカードローンなどで資金調達した方がよいかもしれません。

事業主がお金を借りるなら、個人事業主専用カードローンで申し込むのもひとつの手段です。

生活費と事業資金のどちらも借り入れできるため、銀行融資ではなくても十分に資金調達できます。

融資には2〜3週間かかるため時間に余裕を持って申し込もう

会社のお金を動かすことは、簡単ではありません。

上司へ相談してから実際に融資を受けられるまでには2週間〜3週間かかるのが平均です。

特に大手企業は社内審査に多くの人が関わることから、融資の決定が出るまでにさらに時間がかかる傾向にあります。

連帯保証人や必要書類の準備が遅れることも考えられるため、すぐにお金を借りたい人には不向きな借り入れ方法です。

すぐにお金が必要な人は、銀行や消費者金融などが取り扱っている金融商品を利用した方がよいでしょう。