現在借りているカードローンの返済が大変な人は、借り換えを積極的に検討した方がよいでしょう。

今より好条件で借りられるカードローンに借り換えると、毎月の支払いを抑えられるうえに返済総額が減り、短期間で完済を目指せるようになるからです。

とはいえ一社ずつ貸付条件を調べ、現在より好条件で借りられる金融機関を見つけるのは簡単ではありません。

改めて審査に通過しなければいけないため、基準が厳しい金融機関を避ける必要もあります。

- 審査基準が厳しい銀行のカードローンは借り換えに消極的

- 消費者金融は借り換え専用ローンがあるため業者の変更に柔軟

- 利息を減らせる借り換えローンを利用しなければ意味がない

- 楽天銀行スーパーローンは改正貸金業法に則って返済額の負担を減らしてもらえる

銀行のカードローンを候補に入れたい人もいると思いますので何社か紹介しますが、全国銀行協会の取り決めによって審査が厳格化されており、借り換えには不向きです。

勧誘方針により変動金利のため、円安が進んでいる今の状況下で選ぶリスクも考慮する必要があります。

| 金利の種類 | 特徴 | |

|---|---|---|

| 銀行 | 変動金利 | 利息制限法の上限金利である20.0%まで上がる可能性がある |

| 消費者金融 | 固定金利 | 金融情勢の影響を受けて金利が上がることはない |

この記事では、様々な条件を考慮したうえでカードローンの借り換えにおすすめの借入先を紹介していきますので、ぜひ参考にしてください。

目次

- 1 カードローンの借り換えにおすすめな銀行や貸金業者を比較!ランキング最新版

- 1.1 楽天銀行スーパーローンは金利年1.9~14.5%で融資を受けられる

- 1.2 プロミスのおまとめローンなら300万円の借り換えでも対応してもらえる

- 1.3 アイフルのかりかえMAXはリボ払いもまとめて借り換えられる

- 1.4 SMBCモビットは毎月の返済でVポイントが貯まるためお得に利用できる

- 1.5 東京スター銀行のおまとめローンは固定金利のため安心感がある

- 1.6 住信SBIネット銀行カードローンはATMの手数料が無料なので出費が軽減する

- 1.7 三井住友銀行カードローンは少額ずつ返済できるため毎月の負担を減らせる

- 1.8 JCBカードローン FAITHはカードを受け取る前の振込融資が可能

- 1.9 三井住友カード カードローンは継続利用で金利の引き下げがある

- 1.10 ORIX MONEY(オリックスマネー) はカードレスで借りられるのが魅力

- 1.11 三菱UFJ銀行カードローン バンクイックはアプリで借り入れの管理ができる

- 1.12 みずほ銀行カードローンは住宅ローン利用者なら適用利率が0.5%低くなる

- 1.13 PayPay銀行カードローンは繰り上げ返済をしても手数料がかからない

- 1.14 auじぶん銀行カードローンはau IDがあると借り換えコースを選択できる

- 1.15 ろうきんのカードローンは団体会員の構成員なら本気で完済を目指せる

- 2 カードローンの借り換えとは?より金利の低いローンに乗り換えること

- 3 返済額の差を計算して借り換えのシミュレーションをしてみよう

- 4 借り換えローンの審査は甘い?借入総額が増えないため通過しやすい

- 5 カードローンの借り換え先の選び方!今より利息を減らせることが絶対条件

カードローンの借り換えにおすすめな銀行や貸金業者を比較!ランキング最新版

カードローンを借り換えるなら、金利を下げられるのはもちろんですが、審査に通る金融機関を選ぶことが大切です。

借り換えに対する姿勢は金融機関ごとに大きく異なるため、借入先の選択を間違えると簡単に融資を断られてしまいます。

審査落ちの履歴が残ると他の金融機関でも敬遠される傾向にあり、どこからも借りられない状態になる可能性もあります。

当サイトではカードローンの利用者1,400名に対してアンケート調査をおこない、借り換えにおすすめのカードローンを以下にまとめました。

今より低金利のカードローンになるように配慮があるのはもちろん、審査難易度や融資スピードなどについてもランキングの作成基準に基づいて考慮した結果になっています。*

| 楽天銀行 スーパーローン |

プロミス | アイフル | SMBC モビット |

東京スター銀行 おまとめローン |

住信SBIネット銀行 カードローン |

三井住友銀行 カードローン |

JCB カードローン FAITH |

三井住友 カード カードローン |

ORIX MONEY | 三菱UFJ銀行 カードローン バンクイック |

みずほ銀行 カードローン |

PayPay銀行 カードローン |

auじぶん銀行 カードローン |

ろうきんの カードローン |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金利 | 年1.9〜14.5% | 4.5〜17.8% | 3.0〜18.0% | 3.0〜18.0% | 年率9.8〜14.6% | 1.99%~14.79%* (実質年率) |

年1.5%~14.5% | 4.40~ 12.50% |

1.5〜15.0% | 1.5〜17.8% | 1.8〜14.6% | 2.0〜14.0% | 1.59〜18.0% | 1.48~17.5% | 3.875〜8.475% |

| 金利の種類 | 変動金利 | 単一金利 | 固定金利 | 単一金利 | 固定金利 | 変動金利 | 変動金利 | 固定金利 | 固定金利 | 固定金利 | 変動金利 | 変動金利 | 変動金利 | 変動金利 | 変動金利 |

| 無利息期間 | ー | 最大30日間 | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー | ー | 最大30日間 | ー | ー |

| 限度額 | 10〜800万円 | 1〜500万円 | 1~800万円 | 1〜800万円 | 30〜1,000万円 | 10万円〜1,000万円 | 10〜800万円 | 1~500万円 | 900万円 | 10〜800万円 | 10〜500万円 | 10〜800万円 | 1〜1,000万円 | 10〜800万円 | 500万円 |

| 最低返済額 | 2,000円 | 1,000円 | 4,000円 | 4,000円 | ー | 2,000円 | 2,000円* | 5,000円 | 5,000円 | 4,000円 | 1,000円 | 2,000円 | 1,000円 | 1,000円 | 5,000円 |

| 審査時間 | 最短当日 | 最短3分審査 (回答)* |

最短18分* | 最短15分* | 最短2日* | 最短数日 | 最短当日回答* | 最短即日 | 最短5分* | 最短即日 | 最短翌日 | 最短3営業日 | 最短60分 | 最短1時間 | 3週間程度 |

| 即日融資 | × | ◯ | ◯ | ◯ | × | × | × | ◯ | ◯ | ◯ | × | × | × | × | × |

| ー | ー | ー | ー | ー | ー | ー | ー | ー |

※ランキングの根拠(2022年)はこちら

※ランキングの根拠(2023年)はこちら

※ランキングの根拠(2024年)はこちら

なかでも楽天銀行スーパーローンは、他社から乗り換える目的で利用する人への融資に積極的です。

Web申し込みをした後にオペレーターに連絡して借り換えである旨を伝えると、現在の借り入れより低い金利になるように調整してもらうこともできます。

楽天銀行スーパーローンで借りたお金をそのまま既存ローンの返済に充てられるため、今月の支払いを捻出するのが難しい人にも最適です。

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※詳細はリンク先の公式ページをご確認ください

※最短5分の会員番号発行は、新規契約時点でのご利用枠は50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

※お申込時間や審査によりご希望に添えない場合がございます。

※土日祝・年末年始は除きます。

※利用限度額、金利優遇により金利が決定します。

※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

楽天銀行スーパーローンは金利年1.9~14.5%で融資を受けられる

楽天銀行スーパーローンは実店舗を持たないネット銀行で、年1.9〜14.5%で借りられる点が魅力となっています。

最高金利の年14.5%が適用されたとしても、既存のローンより適用利率が下がる人も多いのではないでしょうか。

公式サイトからは、以下のとおり借り入れの見直しに前向きな姿勢が伺えます。

楽天銀行スーパーローンなら、返済の見直しや借り換えにも好適な金利をご提供!

引用元: ローンの特長-楽天銀行スーパーローン公式サイト

期間限定のキャンペーン金利を打ち出していることも多いため、申し込みをする時期によってはさらに低い金利で借り入れの見直しができます。

楽天銀行スーパーローンの基本情報

| 金利 | 年1.9%〜14.5% |

|---|---|

| 限度額 | 10〜800万円 |

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 残高スライドリボルビング返済 |

>> 楽天銀行スーパーローンの公式サイトはこちら

プロミスのおまとめローンなら300万円の借り換えでも対応してもらえる

プロミスは借り換えを希望する人向けにおまとめローンを取扱っており、借入総額が300万円あっても融資を受けられます。

公式サイトで以下のように記載されているとおり、既存のローンより金利を低くしてもらえるため確実に利息を抑えられるのが嬉しいポイントです。

現在借入しているローンよりも低い金利での借換で、毎月のご返済金額・金利負担を軽減できます。

引用元: おまとめローン-プロミス公式サイト

なぜ確実に金利を下げてもらえるのか疑問に感じた人もいるかもしれませんが、プロミスのおまとめローンは内閣府が推進する段階的に借入残高を減らすための借り換えに該当します。

借り換え前の金利を上回ってはいけないという法令のもと運営されており、利用者が損をしない仕組みになっているのが最大の特徴です。

「借換後」の金利が「借換前」の金利を上回ることがないようにする。

引用元: 内閣府令の改正の概要-金融庁

プロミスを選んでおけば借り換え後に利息の支払いが増えたり、返済総額が減らなかったりする失敗は起こりません。

少額の借り入れでも今より低い金利を適用してもらえるため、借り入れ金額に関係なくとにかくお得なカードローンへ乗り換えたい人におすすめです。

プロミスの基本情報

| 金利 | 4.5%〜17.8% |

|---|---|

| 限度額 | 1〜500万円 |

| 融資スピード | 最短3分* |

| 無利息期間 | 最大30日間 |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | ◯ |

| 返済方式 | 残高スライド元利定額返済方式 |

>> プロミスの3項目カンタン診断はこちら

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

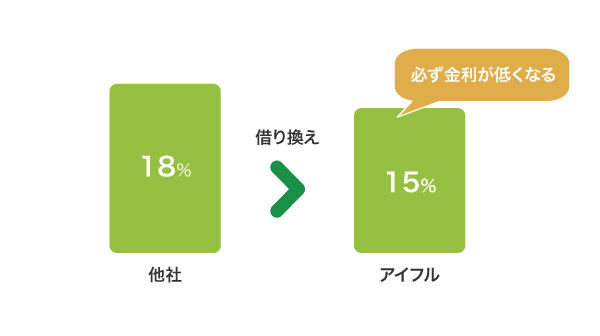

アイフルのかりかえMAXはリボ払いもまとめて借り換えられる

アイフルのかりかえMAXは消費者金融や銀行のカードローンだけでなく、クレジットカードのリボ払いに関しても借り換えの対象となっています。

貸金業者、銀行ローン、クレジットカードのリボも対象!

引用元: かりかえMAX-アイフル公式サイト

現在借りているローンよりも金利が低くなるように適用利率を調整してもらえるため、アイフルのかりかえMAXなら誰でも返済の負担を軽くできます。

複数の借り入れがある人はアイフルですべてまとめると、よりお得に借り換えができるでしょう。

もちろん一社だけの借り換えでも、アイフルのかりかえMAXを利用することで利息の支払いを抑えられます。

アイフルの基本情報

| 金利 | 3.0%〜18.0% |

|---|---|

| 限度額 | 1〜800万円 |

| 融資スピード | 最短18分* |

| 無利息期間 | 最大30日間 |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | ◯ |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

SMBCモビットは毎月の返済でVポイントが貯まるためお得に利用できる

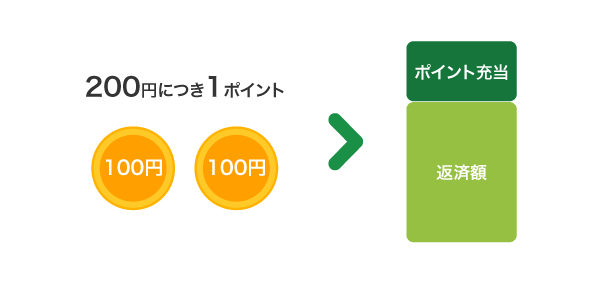

SMBCモビットで借り換えをすると、毎月の返済でVポイントが貯まる利点があります。

利息を200円支払うごとに1ポイント付与され、貯まったポイントは返済に充当することもできます。

Vポイントが使える店を日常生活でよく利用する人は、効率的にポイントを貯められるSMBCモビットへの借り換えが最適です。

総量規制の対象外であるおまとめローンの取扱いもありますが、契約者限定の商品となっているため年収の3分の1を超える借り入れをしたい人は借り換え後にプラン変更するとよいでしょう。

SMBCモビットの基本情報

| 金利 | 3.0%〜18.0% |

|---|---|

| 限度額 | 1〜800万円 |

| 融資スピード | 最短15分* |

| 無利息期間 | ー |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | ◯ |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

東京スター銀行のおまとめローンは固定金利のため安心感がある

東京スター銀行のおまとめローンは、契約時から金利が変わらない固定金利のため安心感があります。

金利が変動するリスクがなく、元利均等月賦返済のため毎月の支払金額も完済まで一定です。

固定金利だからといって金利が高いわけではなく、東京スター銀行のおまとめローンなら年率9.8%〜14.6%で借り換えられます。

借り換え前のカードローンが年率14.6%を超えている場合は、借り換えることでメリットが生まれる可能性が高くなります。*

東京スター銀行のおまとめローンは最大1,000万円までの借り換えに対応しているため、ローン残債が高額の人にも最適です。

借り換えをして完済を目指したいなら、東京スター銀行のおまとめローンを選ぶとよいでしょう。

東京スター銀行は地方銀行ではあるものの対象地域は限定されておらず、全国どこからでもWeb完結で申し込み可能です。

東京スター銀行のおまとめローンの基本情報

| 金利 | 年率9.8%、12.5%、14.6%のいずれか |

|---|---|

| 限度額 | 30〜1,000万円 |

| 融資スピード | ー |

| 無利息期間 | ー |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | ◯ |

| 返済方式 | 元利均等月賦返済 |

完済を目指したいなら、返済専用の東京スター銀行のおまとめローンが最適!

>> 東京スター銀行おまとめローンの簡単1秒診断はこちら

注釈

※おまとめ後の返済状況によっては、おまとめしない場合と比較して利息の総支払い額が減らない可能性があります。

住信SBIネット銀行カードローンはATMの手数料が無料なので出費が軽減する

住信SBIネット銀行カードローンはATMの手数料が無料なので、借り入れや返済時の無駄な出費を軽減できます。

ATMの手数料は110円〜220円程で少額ですが、借り入れや返済を繰り返しているうちに支出が膨らんでしまいます。

手数料が発生する他社と比べて住信SBIネット銀行カードローンは支出を軽減できるため、返済に充てられる金額が増え、早く完済できるのが嬉しいポイントです。

ATMの手数料が無料なだけではなく、1.99%~14.79%の低金利で借り換えられることから、利息も抑えられます。*

既存の借入先で手数料が発生しており、少しでも無駄な出費を抑えたいのなら、住信SBIネット銀行カードローンへの借り換えを検討しましょう。

住信SBIネット銀行カードローンの基本情報

| 金利(実質年率) | 1.99%~14.79%* |

|---|---|

| 限度額 | 10万円〜1,000万円 |

| 融資スピード | 最短数日 |

| 無利息期間 | ー |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 残高スライドリボルビング返済 |

>> 住信SBIネット銀行カードローンの公式サイトはこちら

注釈

※利用限度額、金利優遇により金利が決定します。

三井住友銀行カードローンは少額ずつ返済できるため毎月の負担を減らせる

三井住友銀行カードローンは少額ずつの返済に対応しており、毎月2,000円から返済額を設定できます。*

借り入れ金額ごとの最低返済額は、以下のとおりです。

| 2千円以上50万円以下 | 10万円以下の場合2,000円、 以後、お借入残高が10万円増すごとに2,000円を増加 |

|---|---|

| 50万円超300万円以下 | 60万円以下の場合11,000円、 以後、お借入残高が10万円増すごとに1,000円を増加 |

| 300万円超500万円以下 | 350万円以下の場合40,000円、 以後、お借入残高が50万円増すごとに5,000円を増加 |

データ引用元: 商品詳細-三井住友銀行カードローン公式サイト

例えば借り入れ金額が100万円だった場合、最低返済額は15,000円になります。

返済額を少なくしすぎると借り入れが長期化してしまう点に注意する必要はありますが、無理のない金額を設定できるため毎月の負担を減らしたい人に最適です。

余裕があるときに繰り上げ返済をするように心がければ、借り換え前から返済総額が増えすぎる心配もありません。

三井住友銀行カードローンの基本情報

| 金利 | 年1.5%~14.5% |

|---|---|

| 限度額 | 10〜800万円 |

| 融資スピード | 最短当日回答* |

| 無利息期間 | ー |

| カードレス | ◯* |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 元利均等返済 |

注釈

※毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

※三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能

JCBカードローン FAITHはカードを受け取る前の振込融資が可能

JCBカードローン FAITHは信販系のためローンカードの発行が必須となっていますが、振込融資であれば審査通過後すぐに借入金を受け取ることができます。

カードローンを借り換えるのであれば、できるだけ早く手続きをおこなった方が利息を抑えられます。

信販系のカードローンで借り換えを検討している人は、最短即日で審査結果がわかるJCBカードローン FAITHを選択するのがおすすめです。

借り換え専用ローンはないものの、他のクレジットカード会社や消費者金融からの乗り換えにも積極的に対応してもらえます。

JCBカードローン FAITHは最大金利が12.50%と低いため、初回借り入れでも現在の加重平均金利を下回る可能性が高いでしょう。

加重平均金利は借り入れ金額に対する利息の割合のことで、年間の利息額を借入残高で割ると算出できます。

JCBカードローン FAITHの基本情報

| 金利 | 4.40%~12.50% |

|---|---|

| 限度額 | 1〜500万円 |

| 融資スピード | 最短即日 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 |

|

三井住友カード カードローンは継続利用で金利の引き下げがある

三井住友カード カードローンは、借り換えた後に継続利用すると1年ごとに0.3%ずつ金利を引き下げてもらえます。

最大1.2%引き下げてもらえるため最高金利の15.0%が適用された場合であっても、4年後には13.8%で借りることが可能です。

ご返済に遅れがなければ最大1.2%利率引き下げ

引用元: 金利引き下げサービス-三井住友カード カードローン公式サイト

最高金利に関しても他社と比べて低金利となっており、借り入れ当初から利息を抑えられます。

追加融資にも対応してもらえるため、借り入れと返済を繰り返しながら長く利用したい人は三井住友カード カードローンを選ぶとよいでしょう。

三井住友カード カードローンの基本情報

| 金利 | 1.5%〜15.0% |

|---|---|

| 限度額 | 900万円 |

| 融資スピード | 最短5分* |

| 無利息期間 | 最大3ヶ月* |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 元金定額返済 |

注釈

※新規ご入会後最大3ヵ月間、ご返済時のお利息が0円となります。

※詳細はリンク先の公式ページをご確認ください

※最短5分の会員番号発行は、新規契約時点でのご利用枠は50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ORIX MONEY(オリックスマネー) はカードレスで借りられるのが魅力

ORIX MONEY(オリックスマネー)はWeb完結で借りられるカードローンで、すべてスマホで手続きができることからローンカードが発行されないのが特徴です。

実績豊富なオリックスグループの総合力を生かし、カードレスでスマホ完結のスマートなマネーサービスが誕生しました。

引用元: オリックスマネーとは-オリックス・クレジット

ローンカード以外の書類もすべてスマホで管理できるため、自宅郵送物は一切ありません。

金融機関から届く郵送物によって家族に借り換えがバレないか心配な人は、カードレスで借りられるORIX MONEY(オリックスマネー)を選んでおけば間違いないでしょう。

ローンカードを持ち歩く必要がないため、財布を見られる可能性がある人でも周囲に内緒で借りられます。

ORIX MONEY(オリックスマネー)の基本情報

| 金利 | 1.5%〜17.8% |

|---|---|

| 限度額 | 10〜800万円 |

| 融資スピード | 最短即日 |

| 無利息期間 | ー |

| カードレス | ◯ |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 新残高スライドリボルビング返済 |

三菱UFJ銀行カードローン バンクイックはアプリで借り入れの管理ができる

三菱UFJ銀行カードローン バンクイックは、専用アプリで利用限度額や返済日を確認できるため借り入れの管理がしやすい利点があります。

現在借りているカードローンの使い勝手が悪いことから借り換えを検討している人は、三菱UFJ銀行カードローン バンクイックを選択肢に入れるとよいでしょう。

三菱UFJ銀行カードローン バンクイックのアプリでは、振込キャッシングの申請をおこなうことも可能です。

振込キャッシングは借入金を銀行口座に振り込んでもらえる借り入れ方法で、銀行の窓口やATMに出向かなくてもお金を借りられます。

ただし申し込みに関しては公式サイトからおこなう必要があるため、Web申し込みを済ませてからアプリをダウンロードすると効率的です。

三菱UFJ銀行カードローン バンクイックの基本情報

| 金利 | 1.8%〜14.6% |

|---|---|

| 限度額 | 10〜500万円 |

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 残高スライドリボルビング返済 |

みずほ銀行カードローンは住宅ローン利用者なら適用利率が0.5%低くなる

みずほ銀行カードローンは、住宅ローン利用者に対して0.5%の金利引き下げサービスをおこなっています。

通常金利は2.0〜14.0%ですが、みずほ銀行で住宅ローンを借りている場合は1.5〜13.5%で借り換えができるということです。

滞納や延滞なく住宅ローンの返済をおこなっている人であれば、審査においても優遇してもらえます。

手持ちのキャッシュカードにカードローン機能を付帯してもらえるため、新たにローンカードを持たなくてよい点も嬉しいポイントではないでしょうか。

来店不要となっており、住宅ローンの担当者に直接カードローンの利用を知られることはありません。

みずほ銀行カードローンの基本情報

| 金利 | 2.0%〜14.0% |

|---|---|

| 限度額 | 10〜800万円 |

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 残高スライド方式 |

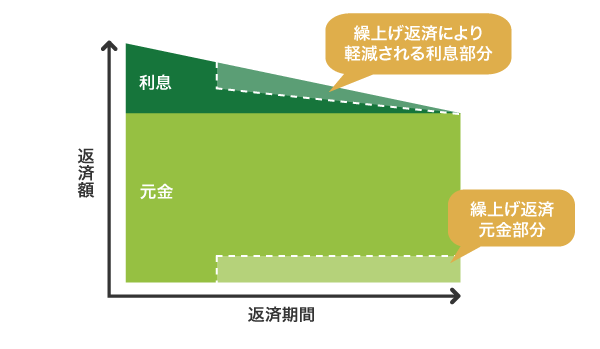

PayPay銀行カードローンは繰り上げ返済をしても手数料がかからない

PayPay銀行カードローンは繰り上げ返済をしても手数料がかからないため、毎月の支払いとは別にこまめに返済していきたい人におすすめです。

こまめに繰り上げ返済をすると元本を効率的に減らすことができ、利息はもちろん返済総額も抑えられます。

PayPay銀行カードローンはセブン銀行ATMやローソン銀行ATMと提携があるため、全国のセブンイレブンやローソンに設置してあるコンビニATMで繰り上げ返済が可能です。

事前手続きの必要がなく、手軽に繰り上げ返済できる点も嬉しいポイントではないでしょうか。

スマホ決済アプリのPayPayを利用している人はミニアプリから申し込みをおこなうことができ、借入金をすぐにPayPay残高にチャージできる利点もあります。

詳しくは、「PayPay(ペイペイ)でお金を借りるには?モバイル審査に通過するための条件」の記事で解説していますので合わせてご覧ください。

PayPay銀行カードローンの基本情報

| 金利 | 1.59%〜18.0% |

|---|---|

| 限度額 | 1〜1,000万円 |

| 融資スピード | 最短翌日 |

| 無利息期間 | 最大30日間 |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | 残高スライド元利定額返済 |

auじぶん銀行カードローンはau IDがあると借り換えコースを選択できる

auじぶん銀行カードローンは、KDDIと三菱UFJ銀行が共同出資によって運営している商品です。

au IDを持っている人は借り換えコースを選択でき、通常1.48~17.5%の金利が0.98〜12.5%まで引き下げられます。

借り入れ金額ごとの適用利率は、以下のとおりです。

| 通常金利 | 借り換えコースの金利 | |

|---|---|---|

| 10〜100万円 | 13.0%〜17.5% | 12.5% |

| 110〜200万円 | 9.0%〜13.0% | 8.5%〜12.5% |

| 210〜300万円 | 7.0%〜9.0% | 6.5%〜8.5% |

| 310〜400万円 | 6.0%〜7.0% | 5.5%〜6.5% |

| 410〜500万円 | 5.0%〜6.0% | 4.5%〜5.5% |

| 510〜600万円 | 4.5%〜5.0% | 4.0%〜4.5% |

| 610〜700万円 | 3.5%〜4.5% | 3.0%〜4.0% |

| 710〜800万円 | 1.48%〜3.5% | 0.98%〜3.0% |

データ引用元: au限定割の金利-auじぶん銀行カードローン公式サイト

au IDは、auユーザー以外でも取得することができます。

auじぶん銀行カードローンを利用するのであれば、au IDの新規登録を済ませてから申し込むと円滑に手続きを進められます。

ただし自宅郵送物は避けられず、家族にバレたくない人には不向きなのが最大の難点です。

家族に知られにくい借入先を検討したい人は、「内緒でバレずにお金を借りるならどこ?周囲に気付かれないカードローン5選」の記事を参考に借入先を選んだ方がよいでしょう。

auじぶん銀行カードローンの基本情報

| 金利 | 1.48%~17.5% |

|---|---|

| 限度額 | 10〜800万円 |

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | ◯ |

| 借り換えローンの取扱い | × |

| 返済方式 | ー |

ろうきんのカードローンは団体会員の構成員なら本気で完済を目指せる

ろうきんのカードローンであるマイプランは、団体会員の構成員に対して3.875〜7.075%の非常に低い金利で融資をおこなっています。

手続きに手間と時間はかかりますが、どこよりも低金利で借りられるため本気で完済を目指したい人に最適なカードローンです。

ただし労働組合などに所属する団体会員の構成員でなければ、ろうきんのマイプランを借り換えで利用することはできません。

団体会員の構成員として金利優遇を受けられるのは、以下に該当する人になります。

「団体会員の構成員の方」とは、中央労働金庫に出資いただいている、以下の団体の構成員の方をいいます。

引用元: カードローン(マイプラン)-中央労働金庫

(1)労働組合(2)国家公務員・地方公務員等の団体(3)勤労者のための福利共済活動を目的とする団体で一定の条件を満たすもの。

四国ろうきんに既存のローンから金利を半分にしてもらえる一本太助という借り換えローンがありますが、こちらも団体会員の構成員のみが借り換えに利用できる商品です。

他社の金利を半分にします。

引用元: 借り換えローン-四国ろうきん

マイプランまたは一本太助の利用を検討する団体会員の構成員は、労働組合を通して労金(ろうきん)からお金を借りる方法で手続きを進めてください。

ろうきんマイプランの基本情報

| 金利 | 3.875〜8.475% |

|---|---|

| 限度額 | 500万円 |

| 融資スピード | 3週間程度 |

| 無利息期間 | ー |

| カードレス | × |

| 来店不要 | × |

| 借り換えローンの取扱い | × |

| 返済方式 |

|

借り換えにおすすめのカードローンについて紹介してきましたが、そもそも普通の借り入れとの違いがよくわからない人もいるのではないでしょうか。

わからないまま手続きを進めてしまうと、しっかりと借り換えの利点を活かせない可能性があります。

カードローンの借り換えに関する基礎知識や手続きの流れについて詳しく解説していきますので、理解したうえで進めていきましょう。

カードローンの借り換えとは?より金利の低いローンに乗り換えること

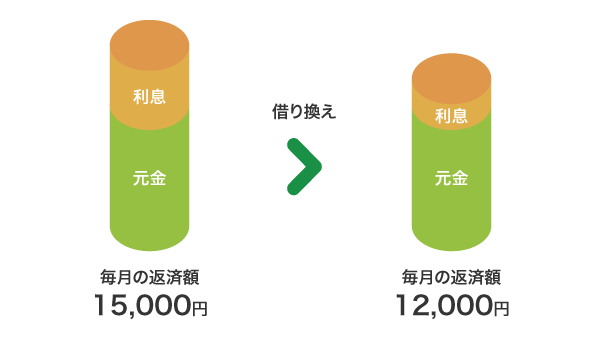

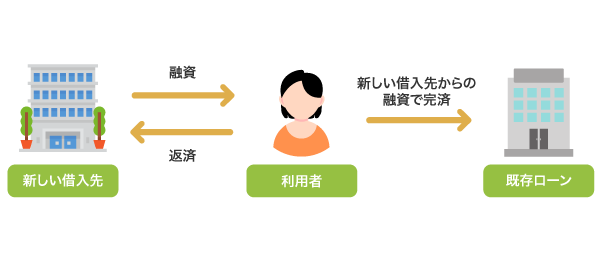

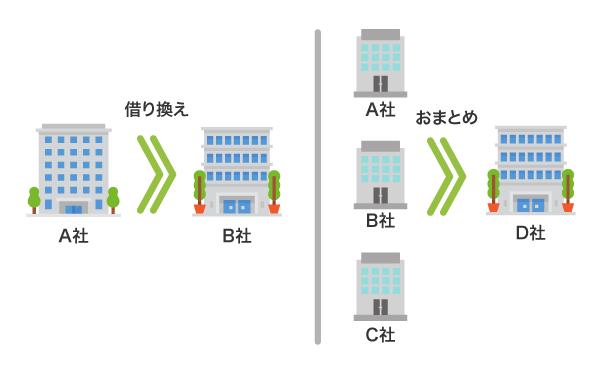

カードローンの借り換えとは、返済の負担を減らしたり、利便性の向上を図ったりするために今より好条件のローンに乗り換えることです。

一般的には、利息を減らすために金利が低くなるカードローンへ乗り換える場合がほとんどになります。

既存ローンの返済資金に新たな借入先からの融資を充て、返済先を変更します。

以下でわかりやすく図にしましたので、参考にしてください。

借入先としては、他社のカードローンまたは借り換え専用ローンを利用します。

借り換え専用ローンは他社から乗り換える人向けの商品で、貸金業法によって個人顧客の利益の保護に支障を生ずることがない契約等に定められています。

貸金業者は、借り換え専用ローンの利用者が損をしない内容で融資をおこなえるように配慮する必要があるということです。

具体的には、適用利率が既存ローンより低くなるように設定しなければいけないという内容などがあります。

銀行は貸金業者に該当しないため、貸金業法による金利引き下げの恩恵を受けたい人は消費者金融の借り換え専用ローンを利用するとよいでしょう。

借り換えローンの一つにおまとめローンという商品がありますが、同じように金利の優遇を受けられる商品となっています。

金利の優遇を受けられると当然ながら利息は安くなり、返済総額を減らすことができます。

カードローンの借り換えとおまとめの違いは対象となる契約件数

カードローンの借り換えとおまとめは同じ意味で使われる場合も多いのですが、厳密には対象となる契約件数によってどちらに該当するか異なります。

借り換えは対象となる契約件数が1件のときで、複数社からの借り入れをまとめて一本化する場合はおまとめになります。

複数社から借り入れをしている人でも、対象となる契約件数が1件であれば借り換えと言うべきでしょう。

おまとめは、借入先を一社にまとめるという意味合いが強いからです。

借り換えとおまとめのどちらも、金利を安くして返済総額を抑える目的があることに違いはありません。

利息が安くなると返済総額が少なくなるため完済に近づける

カードローンの借り換えによって利息が安くなると、返済総額が減るため完済しやすくなります。

例えば金利15.0%で100万円を借りていた人が金利12.0%のカードローンに借り換えた場合、返済総額は103,347円も減額します。

| 金利 | 返済総額 |

|---|---|

| 15.0% | 1,372,383円 |

| 12.0% | 1,269,036円 |

| 差額 | 103,347円 |

借り入れ金額が高額になればなるほど返済総額の差は大きくなるため、100万円以上の借り換えをする人はさらに減額が可能です。

返済総額が少なくなると、当然ながら返済期間を短縮することもできます。

早く返したい人は返済額を変えずに期間を短縮しよう

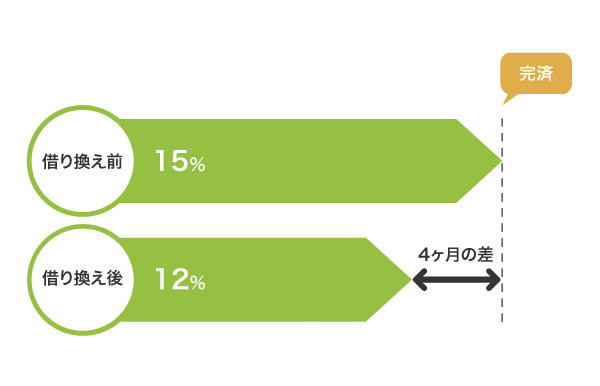

毎月の返済額を変えなければ、金利の安いカードローンへの借り換えによって完済までにかかる期間を短縮できます。

カードローンによっては毎月の返済額を少額に設定できる場合もありますが、早く完済したい人は既存ローンと同額にしておいた方がよいでしょう。

以下は、100万円を金利15.0%で借りていた人が金利12.0%のカードローンに借り換えた場合の返済回数の差です。

毎月の返済額は、どちらも26,000円と仮定しています。

| 金利 | 返済回数 |

|---|---|

| 15.0% | 53回 |

| 12.0% | 49回 |

| 差 | 4回 |

返済回数の差は4回となっており、借り換えによって4ヶ月も早く完済できることがわかります。

毎月の負担を減らしたい人は、既存ローンと同じ返済回数に設定してください。

毎月の支払いが大変なら月々の返済額を少なめに設定することも可能

毎月の負担を減らしたい人は、借り換え後の返済額を少なめに設定するとよいでしょう。

カードローンを借り換えることによって利息が抑えられると、返済期間は同じでも毎月の支払額は安くなります。

上述で100万円を金利15.0%から12.0%のカードローンに借り換えると103,347円安くなると説明しましたが、毎月の返済額に換算すると2,000円になります。

| 金利 | 毎月の返済額 |

|---|---|

| 15.0% | 28,000円 |

| 12.0% | 26,000円 |

| 差 | 2,000円 |

借り入れ金額と返済期間は同じであるにもかかわらず、選ぶカードローンによって毎月の支払いに2,000円も差が生じるということです。

どのように借り換えを進めればよいかわからなくて諦めてしまう人もいますが、手続きの流れは通常のカードローンを利用する時とほとんど変わりません。

借入先を変更する流れ!Web申込後に借り換え目的である旨を伝えよう

カードローンを借り換えるときの手続きで覚えておきたいのが、Web申し込みをした後にオペレーターへ連絡して他社からの乗り換えである旨を伝える点です。

カードローンを借り換えるときの流れは、以下のとおりになります。

借り換え専用の申し込みフォームを用意している金融機関は少ないため、通常のカードローンと同様のページから審査を依頼すれば問題ありません。

借り換えローンを利用しない場合はわざわざオペレーターに連絡する必要はありませんが、他社からの乗り換えであることを伝えた方が融資を受けやすくなります。

審査通過して借り入れができたら、必ず借入金で既存ローンを完済してください。

カードローンの利息は日割り計算で算出されるため、無駄な出費を抑えたい人は1日でも早く完済手続きをおこないましょう。

指定信用情報機関(CIC)の調査によると、借り換えローンの利用者は毎月13万人以上にも及ぶことがわかっています。

毎月多くの人が借り換えを成功させているのですから、手続きを難しく感じて諦める必要はありません。

ただし既存ローンの返済に間に合わせるために即日融資を希望する場合は、借り換えローンではなく他社借り入れあっても借りれる通常のカードローンを利用するべきです。

即日でお金を借りたい人は借り換え専用ローンを利用するべきではない

借り換え専用ローンを利用すると即日融資に対応してもらえない可能性があるため、急いでいる人には不向きです。

すぐに借りたい場合は、消費者金融が取扱っている通常のカードローンで借り換えをおこなってください。

即日キャッシングに前向きな消費者金融のカードローンは、既存ローンの返済日に間に合わせたい人に最適な借入先です。

消費者金融のカードローンが急いでいる人に最適な理由については、「お金借りる即日なら!審査通過して今すぐ現金を手に入れるコツと借入方法」の記事でも詳しく解説していますので合わせてご覧ください。

ただし、どんなに急いでいる場合でも審査通過は必須となっており、借り換えだからといって免除されることはありません。

金融機関を変更するデメリットは改めて審査を受ける必要があること

カードローンを借り換えるデメリットとして、改めて金融機関の審査を受ける必要があることが挙げられます。

融資基準は金融機関ごとに異なるため、既存ローンと同額の借り入れだとしても審査通過できるとは限りません。

仮に融資を断られた場合、信用情報に審査落ちした履歴が6ヶ月間残ってしまう点も合わせて知っておきたいデメリットです。

銀行カードローンを借り換え先に選択すると審査通過できない可能性を高めてしまうため、高収入でない限り利用しない方がよいかもしれません。

全国銀行協会の調査によると、銀行カードローンを利用している人の平均年収は452.3万円です。

消費者金融のカードローンを利用している人の年収は平均363.4万円のため、100万円近く差があることがわかります。

以下は、利用者の年収についてまとめた表です。

| 銀行カードローン | 消費者金融カードローン | |

|---|---|---|

| 1〜100万円以下 | 5.9% | 9.8% |

| 101〜200万円以下 | 9.4% | 13.2% |

| 201〜400万円以下 | 28.4% | 36.4% |

| 401〜600万円以下 | 26.5% | 21.8% |

| 601〜800万円以下 | 13.9% | 8.6% |

| 801〜1,000万円以下 | 5.1% | 3.4% |

データ引用元:カードローンの利用実態-全国銀行協会

銀行カードローンの審査に通過している人の年収は、全体的に高い傾向にあります。

審査落ちして信用情報に傷が残る可能性を下げるためには、消費者金融のカードローンを利用した方がよいでしょう。

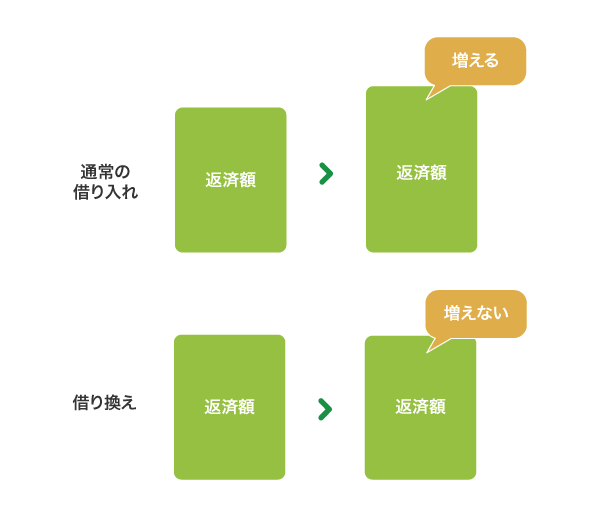

他にも、カードローンを借り換えるデメリットとして毎月の返済額を減らしすぎると返済期間が延びてしまう点が挙げられます。

毎月の返済額を少なくしすぎると元本が減らなくなって返済が長期化する

借り換えに限った話ではありませんが、毎月の返済額を少なくしすぎると返済期間が長期化してしまいます。

金利が安くなるからといって、既存ローンの返済額から大幅に減らさないようにしてください。

上述で、借り換えをすると月々の返済額を少なめに設定できると説明しましたが、完済までの期間が伸びると結果的に返済総額が増えてしまう可能性があります。

できるだけ返済期間は変えずに、月々の支払い金額を決めた方がよいでしょう。

毎月の返済額をいくらに設定すればいいかわからない人は、アイフルなどが提供しているシミュレーターを利用すると簡単に算出できます。

とはいえ比較方法がわからないと、シミュレーターを利用しても借り換え後の返済額を適切に算出できません。

借り換え後の返済額について、管理人が借り入れ金額ごとにシミュレーションしていきますので参考にしてください。

返済額の差を計算して借り換えのシミュレーションをしてみよう

今より金利が低いカードローンに借り換えることで、具体的にいくらお得になるのかシミュレーションしてみましょう。

カードローンの借り換えは事務手数料等がかからないため、単純に利息額のみの比較でいくら安くなるかシミュレーションできます。

利息額の算出方法がわからない人もいるかもしれませんが、借り入れ金額×金利÷365×借り入れ日数で簡単に計算できます。

以下の表は、カードローンを借り換えたときの利息額の差がいくらになるか、借り入れ金額ごとに計算してまとめたものです。

| 借り換え前 | 借り換え後 | 差額 | |

|---|---|---|---|

| 50万円 | 204,976円 | 167,920円 | 37,056円 |

| 100万円 | 335,888円 | 264,032円 | 71,856円 |

| 150万円 | 641,100円 | 502,020円 | 139,080円 |

| 200万円 | 669,340円 | 491,020円 | 178,320円 |

| 300万円 | 1,003,980円 | 649,740円 | 354,240円 |

上記の表からわかるように、借り入れ金額が高額な人ほどカードローンの借り換えによる効果は大きくなります。

では、シミュレーション結果について借り入れ金額ごとに詳しく解説していきます。

50万を借り換えると返済総額に約37,056円の差が出る

既存ローンの残高が50万円の場合、借り換えることによって返済総額を37,056円減額できます。

借り入れ金額は同じであるにもかかわらず、借入先を変更するだけで毎月の返済額は772円も安くなります。

少なく感じた人もいるかもしれませんが、年間にすると9,264円も浮かせることが可能です。

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 18.0% | 15.0% |

| 毎月の返済額 | 14,687円 | 13,915円 |

| 年間返済額 | 176,244円 | 166,980円 |

| 返済総額 | 704,976円 | 667,920円 |

| うち利息額 | 204,976円 | 167,920円 |

| 利息割合 | 29.1% | 25.1% |

| 返済回数 | 48回(4年) | 48回(4年) |

毎月の返済額をほぼ同額に設定すると、返済回数を減らせる利点があります。

毎月の返済額を変えない場合のシミュレーション結果

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 18.0% | 15.0% |

| 毎月の返済額 | 14,687円 | 14,595円 |

| 年間返済額 | 176,244円 | 175,140円 |

| 返済総額 | 704,976円 | 656,775円 |

| うち利息額 | 204,976円 | 156,775円 |

| 利息割合 | 29.1% | 23.8% |

| 返済回数 | 48回(4年) | 45回 |

今までどおり返済を続ける場合は3ヶ月早く完済できるうえに、返済総額を48,201円抑えられます。

100万を借り換えると約71,856円の利息を節約できる

100万円を借り換えた場合に節約できる利息額は、71,856円です。

年間返済額は17,964円も少なくなり、月々の支払いは1,497円安くなります。

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 15.0% | 12.0% |

| 毎月の返済額 | 27,831円 | 26,334円 |

| 年間返済額 | 333,972円 | 316,008円 |

| 返済総額 | 1,335,888円 | 1,264,032円 |

| うち利息額 | 335,888円 | 264,032円 |

| 利息割合 | 25.1% | 20.1% |

| 返済回数 | 48回(4年) | 48回(4年) |

借り入れ金額が100万円を超えると多くの金融機関が金利の引き下げに前向きになるため、今回のシミュレーションで仮定した12.0%より低金利で借り換えられる可能性も十分あります。

毎月の返済額を変えない場合のシミュレーション結果

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 15.0% | 12.0% |

| 毎月の返済額 | 27,831円 | 27,705円 |

| 年間返済額 | 333,972円 | 332,460円 |

| 返済総額 | 1,335,888円 | 1,246,725円 |

| うち利息額 | 335,888円 | 246,725円 |

| 利息割合 | 25.1% | 19.8% |

| 返済回数 | 48回(4年) | 45回 |

月々の支払額を減らさなければ、借り換えによって89,163円の節約が可能です。

150万を借り換えた人は約139,080円も返済額を減らせる

150万円を借り換えると、返済総額は139,080円減ります。

あくまでも以下の条件で算出したシミュレーション結果ではあるものの、借り入れ金額が150万円になると10万円以上の利息額を減らせることがわかります。

一度手続きをするだけで10万円以上も減額できるのですから、借り換えをしない理由はないのではないでしょうか。

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 15.0% | 12.0% |

| 毎月の返済額 | 35,685円 | 33,367円 |

| 年間返済額 | 428,220円 | 400,404円 |

| 返済総額 | 2,141,100円 | 2,002,020円 |

| うち利息額 | 641,100円 | 502,020円 |

| 利息割合 | 29.9% | 25.1% |

| 返済回数 | 60回(5年) | 60回(5年) |

毎月の返済額を変えなければ、既存ローンより5ヶ月も早く完済できます。

毎月の返済額を変えない場合のシミュレーション結果

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 15.0% | 12.0% |

| 毎月の返済額 | 35,685円 | 35,590円 |

| 年間返済額 | 428,220円 | 427,080円 |

| 返済総額 | 2,141,100円 | 1,957,450円 |

| うち利息額 | 641,100円 | 457,450円 |

| 利息割合 | 29.9% | 23.4% |

| 返済回数 | 60回(5年) | 55回 |

同額の支払いが難しい場合でも、できるだけ現在の返済額から減らさないようにすることで利息額を抑えられます。

200万円の借入残高がある人は借り換えないと約178,320円損をする

200万円の借入残高がある場合、カードローンを借り換えるだけで178,320円の利息を支払わずに済みます。

毎月の返済額は2,972円安くなり、1年間で35,664円多く手元に残る計算になります。

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 12.0% | 9.0% |

| 毎月の返済額 | 44,489円 | 41,517円 |

| 年間返済額 | 533,868円 | 498,204円 |

| 返済総額 | 2,669,340円 | 2,491,020円 |

| うち利息額 | 669,340円 | 491,020円 |

| 利息割合 | 25.1% | 19.7% |

| 返済回数 | 60回(5年) | 60回(5年) |

毎月の支払額を減らさない場合は返済期間が5ヶ月間短くなり、返済総額を221,180円も少なくすることが可能です。

毎月の返済額を変えない場合のシミュレーション結果

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 12.0% | 9.0% |

| 毎月の返済額 | 44,489円 | 44,512円 |

| 年間返済額 | 533,868円 | 534,144円 |

| 返済総額 | 2,669,340円 | 2,448,160円 |

| うち利息額 | 669,340円 | 448,160円 |

| 利息割合 | 25.1% | 18.3% |

| 返済回数 | 60回(5年) | 55回 |

国税庁の調査によると女性の平均給与は287万円となっているため、おおよそ1ヶ月分の給与額と同じ金額を減らせる計算になります。

300万円の借り入れがあるなら借り換えることで約354,240円も減額できる

300万円を金利12.0%で借りている人が金利8.0%のカードローンに借り換えた場合、返済総額を354,240円も減額することが可能です。

毎月の返済額に当てはめると、おおよそ6ヶ月分に相当します。

シミュレーション結果の詳細は、以下のとおりです。

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 12.0% | 8.0% |

| 毎月の返済額 | 66,733円 | 60,829円 |

| 年間返済額 | 800,796円 | 729,948円 |

| 返済総額 | 4,003,980円 | 3,649,740円 |

| うち利息額 | 1,003,980円 | 649,740円 |

| 利息割合 | 25.1% | 17.8% |

| 返済回数 | 60回(5年) | 60回(5年) |

毎月の返済額を変えずに早く完済すれば、421,782円の利息を減らせます。

毎月の返済額を変えない場合のシミュレーション結果

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 適用利率 | 12.0% | 8.0% |

| 毎月の返済額 | 66,733円 | 66,337円 |

| 年間返済額 | 800,796円 | 796,044円 |

| 返済総額 | 4,003,980円 | 3,582,198円 |

| うち利息額 | 1,003,980円 | 582,198円 |

| 利息割合 | 25.1% | 16.3% |

| 返済回数 | 60回(5年) | 54回 |

さらにカードローンの融資限度額いっぱいまで借り入れをすると、最低金利を適用してもらえる可能性があります。

例えば、楽天銀行スーパーローンは融資限度額が800万円です。

限度額である800万円の借り入れをするのですから、必然的に最低金利が適用されやすいでしょう。

楽天銀行スーパーローンで最低金利が適用されると、金利年1.9%で既存ローンから借り換えられます。

審査通過できるか不安な人も多いと思いますが、借り換えの場合は借入総額が増えないことから融資に前向きな姿勢を示してもらえる傾向にあります。

借り換えローンの審査は甘い?借入総額が増えないため通過しやすい

カードローンの借り換えは、借入総額が増えないため通常の借り入れよりも審査通過しやすいと言えます。

新たな借り入れと違って毎月の返済額が増えないことから、金融機関は返済能力を超える借り入れにならないか慎重に審査する必要がないからです。

競合他社から顧客を引き抜ける利点もあるため、公式サイトに借り換えでの利用を推奨する記載があるカードローンも少なくありません。

金融機関からすると、すでに返済実績がある借り換えによる利用者は優良顧客と呼べるでしょう。

借り入れ金額が多くても、しっかり返済実績がある人は滞納リスクが低いと判断され、前向きに融資をおこなってもらえます。

滞納や延滞をしたことがある人は通らない可能性が高いため注意が必要

過去に滞納や延滞をしたことがある場合、カードローンの審査に通るのは非常に難しくなります。

上述したとおり、借り換えの審査では返済実績に重きが置かれます。

そのためしっかり返済していれば高く評価されますが、滞納などの履歴があると警戒されて融資を断られるのが一般的です。

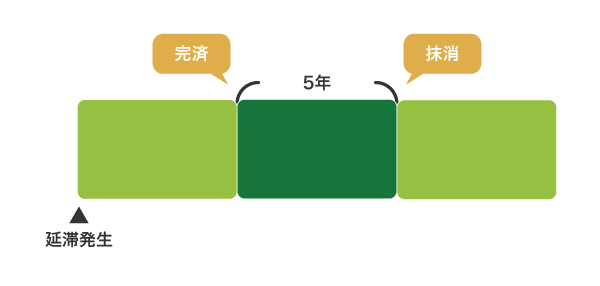

滞納や延滞をした履歴は信用情報によって管理されており、最低でも5年間は登録されてしまいます。

| 内容 | 登録期間 |

|---|---|

| 入金日、入金予定日、残高金額、完済日、延滞等 | 契約継続中及び契約終了後5年以内 |

データ引用元:信用情報について-日本信用情報機構(JICC)

契約終了または完済後から5年間のため、借り入れ残高がある状態では金融事故の情報が消えることはありません。

金融事故の記録は対象の借入を完済してから5年を経過するまで残る

金融事故に関する情報が信用情報から抹消される時期は、対象の債務を完済してから5年後になります。

延滞等が発生した日から5年後ではありませんので、勘違いしないようにしてください。

信用情報を回復させたいのであれば債務を完済し、金融事故を起こしてしまった借入先との契約を解消するのが最善の方法です。

カードローンの返済に遅れないように気をつけていた場合でも、携帯料金の支払いを遅延したことがある人は審査に影響する可能性があります。

スマホの本体代金を分割払いしている人は携帯料金の遅延も影響する

スマホの本体代金を分割払いにしている人が携帯料金の支払いを遅延すると、信用情報に傷がついてカードローンの借り換えによる審査で不利に働きます。

日本経済新聞によると、携帯料金の支払いを遅延して金融事故として登録された事例は2017年時点で500万件を超えています。

分割払いを選んだ利用者が滞納すると、信用情報機関に登録され、新規のカード契約などに支障が出かねない。滞納件数は2017年9月時点で500万件超。

引用元: スマホ代滞納-日本経済新聞

最近は端末料金が高額になっているため、分割払いを選択する人がほとんどではないでしょうか。

携帯会社からしっかりとした説明がなく、当然のように分割払いとして扱われる場合も珍しくありません。

カードローンなどと同様、ローン契約であることを認識して支払いをおこなわないと金融機関の審査に通過できなくなってしまいます。

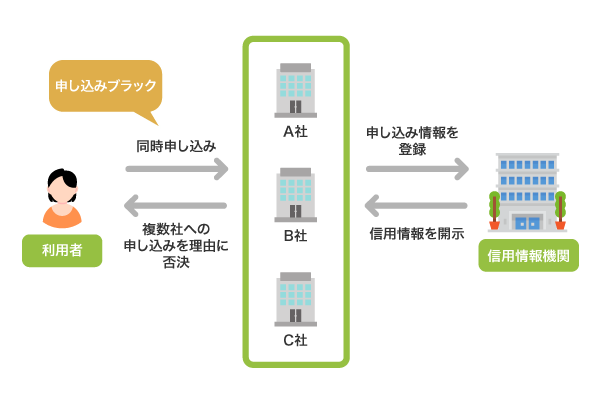

他にも、審査で不利になると思わずにやってしまう人が多い行動として、複数社への同時申し込みが挙げられます。

複数社へ同時に申し込むと審査落ちの原因になるため1社に絞るべき

複数社のカードローンへ同時に申し込むと、審査に通りづらくなる申し込みブラックの状態になります。

融資を受けられないリスクを回避するために複数社に申し込む人もいますが、必ず1社に絞って審査を受けましょう。

多くの金融機関へ申し込むとお金に困っている印象を強く与えてしまい、審査で不利に働きます。

不正利用を疑われる原因にもなるため、融資を受けられたとしても通常より審査時間が長引く傾向にあります。

申し込み方法を誤ることで、本来であれば問題なく審査通過できる人が不利に扱われるのは勿体ありません。

万が一申し込みブラックになってしまった場合は、カードローンに申し込んだ履歴が抹消される6ヶ月後に改めて利用してください。

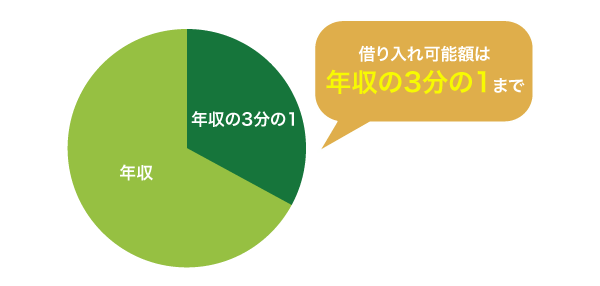

総量規制の例外貸付に該当するため融資額が年収の3分の1以上でも借りられる

総量規制の例外貸付に該当する借り換えローンを利用すると、貸金業法で禁止されている年収の3分の1を超える融資にも対応してもらえます。

総量規制とは、多重債務者を増やさないために融資額を年収の3分の1までに制限した貸金業法上の取り決めです。

借り換えローンは、総量規制対象外となる借入残高を段階的に減少させるための借換えに該当します。

「おまとめローン」は貸金業法施行規則第10条の23第1項 第1号の2(段階的な返済のための借換え)に基づきご提供しております。

引用元: 総量規制における借り入れについて-SMBCモビット

段階的な返済のための借換えが総量規制の例外貸付に該当することについては、日本貸金業協会のホームページに以下のように記載されています。

次の貸付けは、顧客の利益の保護に支障を生ずることがない貸付けとして、総量規制の「例外貸付け」に分類されます。

引用元: 総量規制が適用されない場合について-日本貸金業協会

借入残高を段階的に減少させるための借換え

通常のカードローンは総量規制以上の借り入れに対応していないため、借り入れ金額が年収の3分の1を超えそうな人は借り換えローンを利用しましょう。

あなたの状況に合わせた借入先の選択方法について、さらに具体的に解説していきます。

カードローンの借り換え先の選び方!今より利息を減らせることが絶対条件

繰り返しになりますが、カードローンを借り換えるなら今より利息を抑えられる借入先を選ぶことが大切です。

上述で触れたとおり、借り換えローンを利用すると今よりも確実に低い金利を適用してもらえるため、借り換え先として最適といえます。

借り換えローンを取り扱っているのは消費者金融のみとなっており、それぞれの融資スペックは以下のとおりです。

| 金利 | 限度額 | |

|---|---|---|

| プロミスのおまとめローン | 6.3〜17.8% | 300万円 |

| アイフルのかりかえMAX | 3.0〜17.5% | 1〜800万円 |

| SMBCモビットのおまとめローン | 3.0〜18.0% | 500万円 |

どの金融機関の借り換えローンを選んでも、今より低い金利を適用してもらえます。

ただし借り換えローンは返済専用となっており、追加融資に対応していません。

総量規制に引っかかる心配がなく、何度も借り入れをしたい人は、通常のカードローンを利用して借り換えをおこなうのも選択肢の一つです。

通常のカードローンで借り換えをする場合は、固定金利で借りられる金融機関を選ぶと後から適用利率が上がる心配をしなくて済みます。

金利上昇によって今後20.0%まで上がる可能性があるため固定金利を選ぼう

変動金利のカードローンを選ぶと20.0%を上限に、金融情勢に合わせた適用利率の見直しがおこなわれます。

現在は急激な円安が進行したことによって対処が検討されている時期のため、固定金利を選んでおいた方が安心かもしれません。

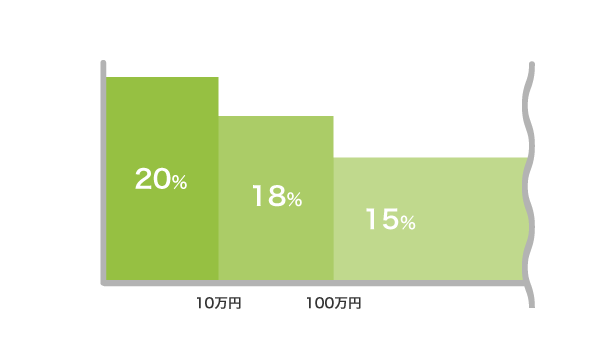

借り入れ金額ごとの具体的な上限金利は、以下を参考にしてください。

・元本の金額が10万円未満のときの上限金利 → 年20%

引用元: 上限金利について-日本貸金業協会

・元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

・元本の金額が100万円以上のときの上限金利 → 年15%

既存ローンの金利が上限金利を超えている場合、超過分は無効になりますので確認してみてください。

リボ払いがある人は一本化できる借入先を選択すると返済総額を減らせる

リボ払いの利用残高は、既存ローンと合わせてカードローンで借り換えをすると減額できます。

多くのカードローンはリボ払いを借り換えの対象としていませんが、独立系消費者金融のアイフルなら対応してもらうことが可能です。

アイフルは銀行の傘下に入っておらず、独自の基準で審査がおこなえるためリボ払いを使い過ぎてしまった人にも寛容な傾向にあります。

気軽に利用できる反面、気づかないうちに支払い残高が増えてしまうリボ払いは、アイフルに借り換えて精算するのが賢い選択でしょう。

リボ払いからカードローンへ借り換えることで、管理が楽になるうえに完済を早められる利点もあります。

auじぶん銀行カードローンもリボ払いの借り換えに対応していますが、審査が厳しいだけでなく口座開設をしないと申し込めない難点があります。

新たに口座開設をしなくても借りられる金融機関なら簡単に手続きできる

口座開設が申し込みの条件になっている場合、どうしても手続きに時間がかかってしまいます。

できるだけ手間や時間をかけずに借り換えをしたい人は、口座を開設しなくても申し込める金融機関を選択しましょう。

銀行のカードローンは、口座保有者を増やすために口座開設を申し込みの条件にしている場合がほとんどです。

どの銀行口座でも利用できる消費者金融のカードローンを選んでおけば、口座開設の手間を省けます。

すでに持っている銀行口座で借入金を受け取れるため、通帳やキャッシュカードが郵送されるのを待つ必要がありません。

即日でネットキャッシングができる点も、口座開設不要で借りられるカードローンの利点になります。

Web完結に対応している業者なら来店不要で借入金を振り込んでもらえる

来店不要なカードローンで借り換えをしたい人は、Web完結に対応している貸金業者の利用が最適です。

申し込みから借り入れまですべてスマホひとつで完結できるため、窓口に足を運ぶ必要がありません。

さらにネットキャッシングに対応しているカードローンなら、Webやアプリで申請するだけで指定した口座に借入金を振り込んでもらえます。

ATMで現金を引き出したい人は、スマホATM取引に対応している消費者金融のカードローンを利用すると良いでしょう。

コンビニで現金を引き出せるスマホATM取引について詳しく知りたい人は、「コンビニATMでお金を借りるなら?急な出費にはセブンイレブンの利用が最適」の記事も合わせてご覧ください。

ローンカードがなくても借り入れができるため、郵送物なしでキャッシングできるのも嬉しいポイントです。

せっかく手続きをするのですから、利便性の高さも大切にして満足度の高いカードローンの借り換えにしてください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |