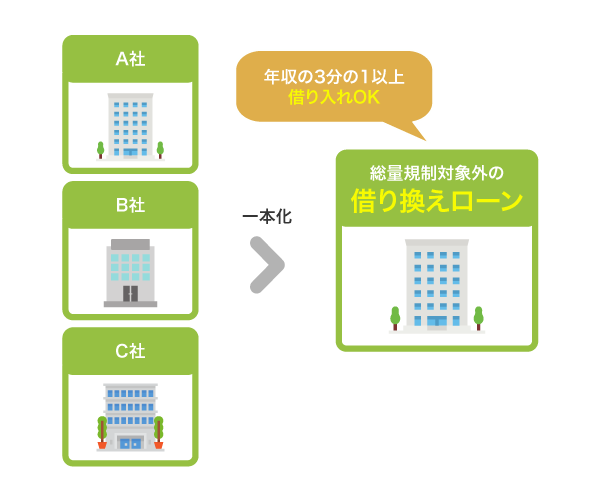

総量規制対象外のカードローンでお金を借りたい人は、消費者金融の借り換えローンを選択するとよいでしょう。

借り換えローンは複数社から借り入れをしている人向けの商品で、総量規制の例外貸付に該当するため年収の3分の1以上の融資に対応してもらえます。

本当に総量規制を超える借り入れができるのか不安な人もいるかもしれませんが、CICの調査によると借り換えによるローン融資は1ヶ月あたり124,490件も実行されています。

金額にすると、なんと634億円です。

金融業者にとって競合関係にある他社から乗り換えてくれる利用者は優良顧客になるため、融資を受けやすい傾向にあります。

- 総量規制対象外のカードローンで借りるなら例外貸付の借り換えローンが最適

- 借り換えローンなら複数の借り入れをしていても優良顧客として扱ってもらえる

- 銀行カードローンは総量規制外である一方で審査が厳しい

多くの金融業者は、複数または高額の借り入れがある人への融資に消極的です。

特に自主規制によって審査の厳格化をおこなっている銀行カードローンは、総量規制対象外ではあるものの借入先として適切ではありません。

借り換えローン以外の借り入れ先を選んでしまうと、審査で落とされる可能性が高いので注意してください。

この記事では、借り換えローンが総量規制オーバーでも借りられる根拠と具体的な借入先について解説していきます。

目次

総量規制対象外のカードローンとは年収の3分の1を超える借入が可能な商品

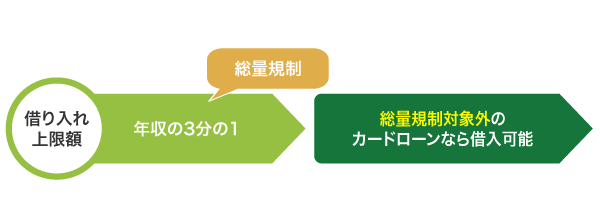

総量規制対象外のカードローンとは、年収の3分の1を超える新たな借入に対応してもらえる商品になります。

総量規制によって通常のカードローンでは審査に通らない人でも、総量規制対象外のカードローンなら融資を受けることが可能です。

借り入れ残高が増えてしまった人を救済するためのカードローンで、今より金利が安くなるように配慮してもらえる利点もあります。

厚生労働省のホームページにも、国の施策について以下のように記載されていますので参考にしてください。

総量規制に抵触している場合、段階的な返済のための借換えが可能となるよう措置(府令改正)

引用元: 借入残高を段階的に減らしていくための借換えの推進-厚生労働省

通常のカードローンで申し込んだ場合、借り入れ残高の総額が年収の3分の1を超えていると多重債務者になりかねないと判断されて審査には通りません。

借り入れ残高が増えてしまった人は、総量規制対象外のカードローンで借り換えをして利息の支払いを減らすのが賢い選択です。

総量規制は多重債務者を増やさないために施行された貸金業法

そもそも総量規制は多重債務者を増やさないために施工された法律で、これにより年収の3分の1以上の借り入れができなくなりました。

貸金業者からの借入残高が年収の3分の1を超える場合、新規の借入れをすることができなくなります。

引用元: 貸金業法のキホン-金融庁

例えば年収が300万円の人の場合、総量規制による借り入れの上限金額は100万円です。

100万円を超える借り入れをしたいなら、総量規制の対象になっていない例外貸付や除外貸付と呼ばれるローンを利用する必要があります。

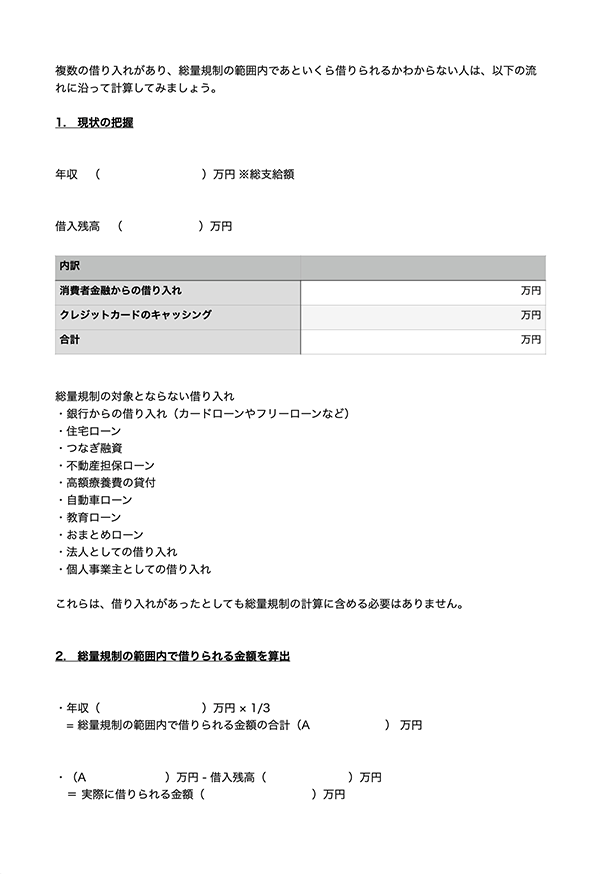

自分が総量規制の範囲内であといくら借りられるか知りたい人は、計算方法についてまとめた以下のPDFを活用してください。

では、総量規制の対象にならない借り入れ方法について具体的に紹介していきます。

総量規制対象外のカードローンで借りるならどれが良い?選択肢は3つ

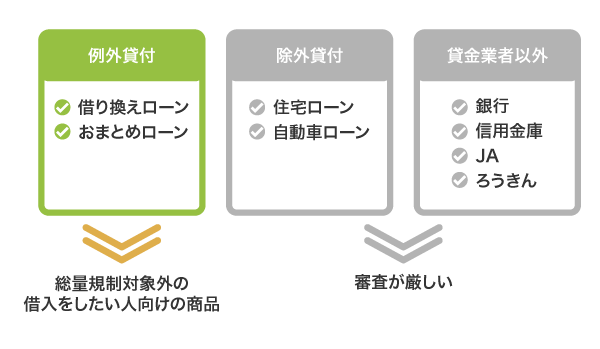

総量規制対象外のカードローンで借りたい人向けの借入方法は、以下の3つです。

- 総量規制の例外貸付である借り換えローンやおまとめローンを利用する

- 総量規制の除外貸付である住宅ローンや自動車ローンを利用する

- 貸金業者に該当しない銀行等のカードローンを利用する

冒頭でも述べたとおり、総量規制の例外貸付である借り換えローンやおまとめローンの利用が最適です。

借り換えローンやおまとめローンは総量規制の対象にならないだけでなく、他社借り入れあっても借りれる商品として特化しているため他の借入方法より審査に通りやすい傾向にあります。

管理人も総量規制によって借りられない時期がありましたが、借り換えローンで即日中に150万円の融資をしてもらうことができました。

除外貸付である住宅ローンや自動車ローンは、使用用途に制限があるのはもちろん借り入れが多い人への融資には消極的です。

銀行カードローンの審査が厳しいことは、言うまでもありませんよね。

3つの借り入れ方法について、それぞれ詳しく解説していきます。

例外貸付なら総量規制オーバーでも借りられる

おまとめローンは総量規制の制限を受けない例外貸付と言いましたが、その他にもビジネスローンや配偶者貸付といった以下の貸付が該当します。

総量規制の例外貸付一覧

①顧客に一方的に有利となる借換え

引用元: 総量規制が適用されない場合について-日本貸金業協会

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

おまとめローンは、二つ目の項目である借入残高を段階的に減少させるための借換え(改正貸金業法施行規則第10条の23第1項第1号の2)に該当します。

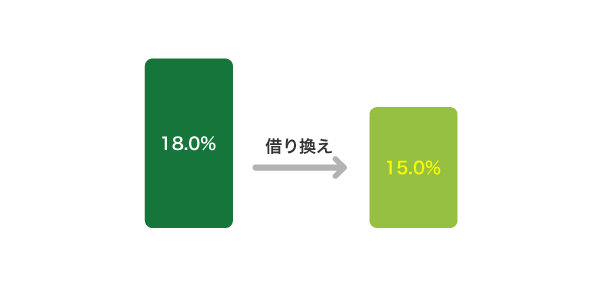

借り入れを一本化することで一社当たりの借入金額が高くなると、適用金利が下がり利息が安くなるからです。

利息が安くなれば支払い総額を減らすことができ、毎月の返済の負担も少なくなります。

おまとめローンを取り扱っているアイフルの公式ホームページにも、以下のように記載されていますので参考にしてください。

約定に基づく計画的な返済により、段階的に借入残高が減少します。

引用元: おまとめローン-アイフル

おまとめローンは総量規制を超える融資を受けられるだけでなく、現在の借入の状況も好転できる利点の多い商品であることが分かります。

とはいえ、どの消費者金融もおまとめローンを取り扱っているわけではありません。

おまとめローンの取り扱いに積極的な消費者金融は、アイフルとプロミスです。

アイフルとプロミスは改正貸金業法に則っているため、現在よりも確実に利息を減らせる安心感もあります。

改正貸金業法では、借り換え後の金利が現在よりも低くなるように配慮することが定められているからです。

「借換後」の金利が「借換前」の金利を上回ることがないようにする。

引用元: 改正貸金業法に関する内閣府令-金融庁

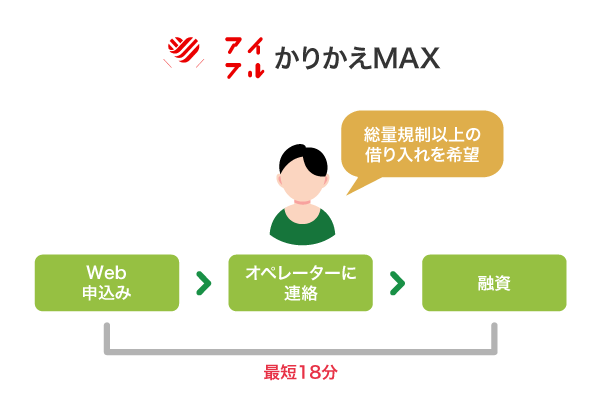

すぐに総量規制以上の借り入れをしたい人は、最短18分融資に対応しているアイフルを選んでおけば間違いありません。*

アイフルのかりかえMAXなら即日中に総量規制以上の借り入れが可能

アイフルは借り換えに特化したおまとめローンとして、かりかえMAXという商品を取り扱っています。

かりかえMAXは最短18分融資も可能となっており、即日融資に積極的なため急いでキャッシングしたい人に最適です。*

24時間365日いつでもWebから申し込みができ、来店の手間もかかりません。

| 金利 | 3.0%〜17.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短18分* |

| 融資スピード | 最短18分* |

Web申し込み後にオペーレーターに連絡して総量規制以上の借り入れをしたい旨を伝えれば、すぐにおまとめローンとして対応してもらえます。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

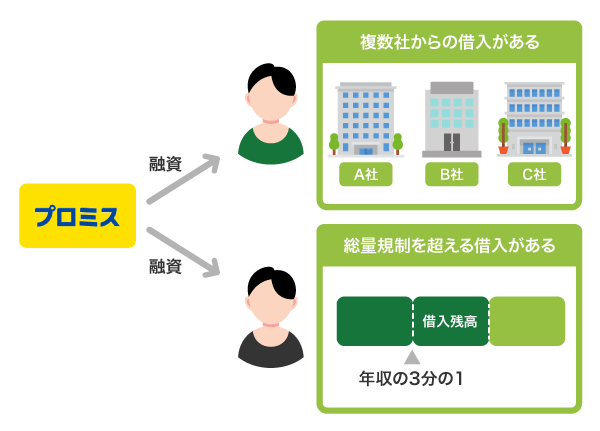

プロミスは総量規制オーバーで他社から借りられない人への貸付に前向き

プロミスは、総量規制オーバーにより他社で借りられない人への融資に前向きです。

公式ホームページの以下の記載からも、積極的に融資していることがうかがえます。

こんな方におすすめ

引用元: おまとめローン-プロミス

貸金業者からの複数ローンをお借入れのお客さま

総量規制における年収1/3を超えるお借入れがあるお客さま

プロミスが傘下に入っているSMBCグループの中で、年収の3分の1を超える貸付に対応しているのはプロミスだけです。

同じグループ会社である三井住友銀行などは対応しておらず、プロミスに一任している状態になります。

プロミスは、総量規制以上の貸付に特化した消費者金融ということです。

| 金利 | 6.3%〜17.8% |

|---|---|

| 借入限度額 | 300万円 |

| 審査時間 | 最短3分審査(回答)* |

| 融資スピード | 最短3分* |

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※リンク先はフリーキャッシングやレディースキャッシングの申込ページです。

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットのおまとめローンはモビット会員以外も借り入れ可能になった

SMBCモビットのおまとめローンはモビット会員のみが利用できる契約者向けの商品でしたが、サービスが改定されて誰でも借り入れが可能になりました。

貸付対象の範囲を広げて既存契約者だけでなく新規申込者にも借り入れを実施していることからもわかるとおり、SMBCモビットのおまとめローンは融資に前向きな傾向にあります。

カードローンの返済状況が良好なら、審査通過できるでしょう。

借入金は現在借り入れをしている金融機関に直接振り込んでもらえるため、最小の手間で一本化できます。

Web完結申し込みで職場への電話連絡をなしにできることから、会社の人に知られずに借りたい人に最適なカードローンです。

| 金利 | 3.0%〜18.0% |

|---|---|

| 借入限度額 | 500万円 |

| 審査時間 | 最短15分 |

| 融資スピード | 最短15分 |

ダイレクトワンのお借り換えローンはリボ払いの返済も対象に含まれる

ダイレクトワンのお借り換えローンは対象となる借り入れの種類が幅広く、リボ払いの返済もまとめて借り換えができます。

クレジットカードのリボ払いは便利な反面、気付かないうちに返済額が増えてしまう傾向にあります。

リボ払いを清算したい人は、ダイレクトワンのお借り換えローンを選択するとよいでしょう。

クレジットカードのショッピングも対象となっているため、買い物で使いすぎて支払いが難しいときに利用することもできます。

スルガ銀行グループが運営するダイレクトワンのお借り換えローンは、銀行カードローンからの借り換えにも前向きです。

消費者金融への返済にも対応してもらえるため、複数の金融機関から借り入れをして返済が複雑化してしまった人はダイレクトワンのお借り換えローンを検討するとよいでしょう。

ただしダイレクトワンのお借り換えローンには年齢制限があり、25歳以上の人が貸付対象となっています。

| 金利 | 4.9%〜18.0% |

|---|---|

| 借入限度額 | 1万円〜300万円 |

| 審査時間 | ー |

| 融資スピード | ー |

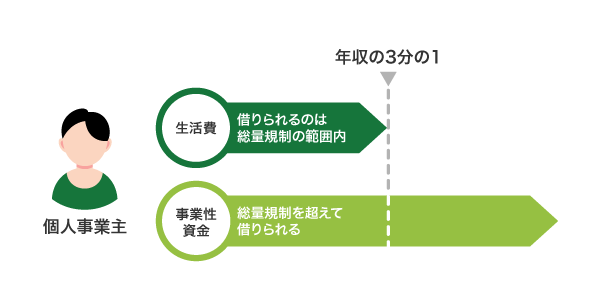

個人事業主は金額の制限なしで借り入れできる

総量規制対象外になるおまとめローンについて紹介しましたが、そもそも個人事業主が事業のために借り入れをする場合は総量規制の制限を受けません。

一般的なカードローンで生活費を借りる場合は総量規制の対象ですが、使用用途が事業資金であれば年収に関係なく融資を受けられるということです。

| 利用目的 | 総量規制を超える借り入れ |

|---|---|

| 生活費 | × |

| 事業性資金 | ◯ |

事業資金が総量規制の対象外になることは、金融庁の以下の記載からも分かります。

個人事業者が事業資金等の借入れのため、事業・収支・資金計画を提出し、返済能力があると認められる場合には、上限金額に特段の制約なく、借入れ可能。

引用元: 総量規制-金融庁

使用目的が事業資金であれば、個人事業主向けのビジネスローンを利用するとよいでしょう。

資金調達をする方法の一つとしてカードローンも選択肢に入れておきたい人は、「個人事業主でも借りれるカードローン!自営業が審査に通過できる方法」の記事も合わせてご覧ください。

事業資金と生活費のどちらにも使用したい場合は、アイフルとプロミス、SMBCモビットのように併用が認められているローンの利用が最適です。

配偶者貸付を利用すれば専業主婦でも融資を受けられる

収入がない専業主婦でも、配偶者貸付を利用すれば総量規制対象外の借り入れが可能です。

配偶者貸付は夫婦の合算年収の3分の1まで融資を受けられる制度で、夫の年収が300万円であれば100万円まで融資を受けられます。

契約には以下の書類が必要になるため、用意しておきましょう。

- 住民票などの夫婦関係を証明する公的書類

- 配偶者の収入証明書

- 配偶者の同意書

基本的には、配偶者の同意がなければ融資を受けられません。

自分名義で借り入れをしたいなら、配偶者の同意を必須としていないカードローンを選択してください。

配偶者貸付に対応しているカードローン一覧

詳しくは、「専業主婦でも借りれるカードローンは?収入がなくても自分名義で借り入れ可能」の記事でも詳しく解説しています。

除外貸付なら使用用途に制限があるものの総量規制以上の借り入れが可能

総量規制以上の借り入れができるローンには、例外貸付の他にも除外貸付があります。

除外貸付は総量規制になじまない貸付のことで、住宅ローンなどの金額の大きいローンが該当します。

除外貸付については、金融庁のホームページにも以下のように記載されています。

住宅ローンや自動車ローン(※)は、総量規制の適用除外となっています。したがって、住宅ローンや自動車ローンがあるため、借入残高が年収の3分の1を超えていたとしても、総量規制には抵触しません。

引用元: 貸金業法Q&A-金融庁

もしも住宅ローンが総量規制の対象になっていた場合、家を購入するために必要な資金を誰も借りられません。

年収の5倍程度まで借りられる住宅ローンが総量規制対象外の貸付に該当するのは、当然と言えます。

使用用途に制限があるため誰でも借りられるわけではありませんが、借入金の使い道が以下に該当する人は検討してみてください。

総量規制の除外貸付に分類される契約一覧

- 住宅ローン

- 自動車ローン

- 高額療養費の借り入れ

- 有価証券が担保の借り入れ

生活費に使いたい場合は、クレジットカードのショッピング枠を活用するのも一つの手段です。

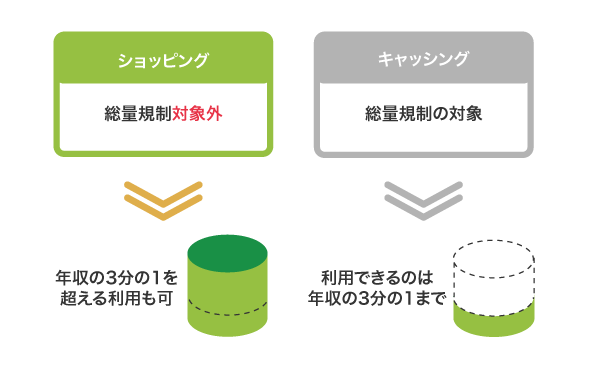

クレジットカードのショッピング枠は規制の対象外!リボ払いも使用できる

買い物で使ったお金を後払いにすることができるクレジットカードのショッピング機能は総量規制対象外です。

総量規制によって貸金業者から借り入れができない時期でも、クレジットカードのショッピング枠を利用すれば商品を購入することができます。

ただし、クレジットカードのキャッシング機能は総量規制の対象となるため注意してください。

翌月に返済することが難しい人は、割賦販売法が適用される分割払いやリボ払いを利用すると良いでしょう。

銀行カードローンは審査が厳しいため利用できない場合がほとんど

銀行カードローンは総量規制が適用される貸金業法ではなく、銀行法に則って貸付をおこなっているため総量規制対象外です。

日本貸金業協会の公式ホームページにも、以下のように記載されています。

総量規制は、貸金業者からの借入れを対象としていますので、貸金業者に該当しない銀行、信用金庫、信用組合、労働金庫などからの借入れは、貸金業法の規制(総量規制)の対象外となっています。

引用元: 総量規制について-日本貸金業協会

しかし銀行カードローンによって総量規制以上の貸付が実施されることは、ほとんどありません。

銀行は金融庁から自主規制を命じられており、年収の3分の1を超える融資に消極的だからです。

銀行カードローンの自主規制については、各メディアでも以下のように取り上げられていますので参考にしてください。

過剰融資が問題となっている銀行カードローンについて「借り手の多重債務が問題化しないよう実態把握を進め、改善の努力を重ねたい」と述べ、自主規制の取り組みをさらに強化する方針を示した。

引用元: カードローンの自主規制強化へ-毎日新聞

総量規制対象外のカードローンだとしても、審査に通らなければ意味がありませんよね。

貸金業者に該当しないことから総量規制の対象外となっている借り入れのうち、審査に通過できる可能性があるのはJAバンクや信用金庫、労金が運営するカードローンです。

| 審査の通りやすさ | 借入上限額 | 金利 | |

|---|---|---|---|

| 銀行で借り入れ | × | 最大800万円 | 4.0%〜14.5% |

| JAバンク(農協)で借り入れ | ◯ | 最大300万円 | 7.10%〜7.80% |

| 信用金庫で借り入れ | ◯ | 最大900万円 | 3.9%〜14.5% |

| 労金(ろうきん)で借り入れ | ◯ | 最大500万円 | 3.875%〜7.7075% |

JAの組合員なら農協から総量規制超えの借り入れができる

農協にはカードローンをはじめ、住宅ローンやフリーローンなど様々な貸付サービスがあります。

農協が提供する貸付サービスは全て総量規制の対象外のため、JAの組合員であれば利用を検討してください。

銀行カードローンに比べると、総量規制対象外の借り入れに対して前向きな傾向にあります。

ただし年収が200万円を下回る場合、申し込むことはできません。

信用金庫は地域密着型の運営をしているため会員の人は融資を受けやすい

貸金業法ではなく信用金庫法に基づいて運営している信用金庫のカードローンなら、年収の3分の1を超える借り入れにも対応してもらえます。

信用金庫は地域密着型の金融機関となっており、顧客への貢献を運営の目的としているため、利益第一主義の銀行よりも融資を受けやすい傾向にあります。

会員でなければ融資は受けられませんが、出資金を支払えば相互扶助の恩恵によって信用金庫で借り入れできる資格を有することが可能です。

出資金として5,000円必要になるものの脱退時に返却してもらえるため、会員になるのに実質費用はかかりません。

信用金庫は管轄区域が決められており、相談にいく場合は居住地または勤務地で運営している店舗を調べておく必要があります。

ろうきんのカードローンは営利目的の運営ではないため審査通過しやすい

労働金庫法により運営されている労金のカードローンは、銀行と同じく総量規制外の借り入れに該当します。

とはいえ銀行カードローンとは違い、営利目的で運営していないため審査通過しやすいのが特徴になります。

具体的な目安としては、年収が150万円以上あれば融資を受けられるでしょう。

申し込みから借り入れまで約3週間かかるため、余裕を持って手続きをおこなってください。

auじぶん銀行カードローンはネット銀行ならではの柔軟な対応が特徴

auじぶん銀行カードローンはネット銀行ならではの柔軟な対応をしてもらえるため、銀行カードローンにこだわりがある人は検討するとよいでしょう。

インターネット専業銀行は従来の銀行に比べて金融庁からの監視が弱く、自主規制をおこないつつも顧客を増やすために年収の3分の1を超える新たな借り入れに対応している背景があります。

auじぶん銀行カードローンは通常のプランでも借り換えとして利用でき、複数社からの借り入れを一本化することも可能です。

最大800万円までの借り換えに対応してもらえるため、借り入れ残高が高額な人でも申し込めます。

他行口座からauじぶん銀行普通預金口座へ毎月一定額を自動入金できる定額自動入金サービスがあり、返済用の口座へお金を移動させる手間がかからないのも嬉しいポイントです。

給与振込口座から入金されるように設定しておけば、延滞をしてしまうリスクを回避できます。

au IDを持っている人は0.5%の金利引き下げサービスを受けられるうえに、金利が安い借り換えコースを選択できるため申し込み前に確認してください。

| 金利 | 1.48%〜17.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短1時間 |

| 融資スピード | 最短1週間 |

三井住友銀行カードローンは比較的に融通が効きやすいメガバンク

三井住友銀行カードローンはメガバンクのなかでも比較的融通が効きやすい傾向にあり、総量規制を超える借り入れに対応した事例があります。

総量規制に配慮した貸付がおこなわれているものの、年収の3分の1以上の新たな借り入れも可能ということです。

延滞などをして信用情報に傷がある場合を除き、メガバンクで借りたい人は三井住友銀行カードローンを選ぶとよいでしょう。

三井住友銀行カードローンは利便性向上に力を入れており、カードレスやアプリに対応している利点もあります。

最短即日で審査結果がわかるため、できるだけ早く融資を受けたい人も申し込みしやすいカードローンです。

| 金利 | 1.5%〜14.5% |

|---|---|

| 借入限度額 | 800万円 |

| 審査時間 | 最短当日 |

| 融資スピード | 最短翌日 |

借り入れを急ぐ人は、上述でも紹介した消費者金融のおまとめローンの利用が最適です。

総量規制対象外で借りられる消費者金融のおまとめローンなら即日融資が可能

消費者金融のおまとめローンを利用すれば、総量規制を超える借り入れが即日中におこなえます。

総量規制の例外貸付を取り扱っているアイフルやレイク(旧レイクALSA)の公式ホームページに、融資スピードについて以下のように記載されていますので参考にしてください。

アイフルは、最短18分融資にも対応します。お申込みからお借入れまでをスムーズに、「今、スグ」お金が必要という方の力になります。

引用元: アイフル

24時間365日お申込みが可能。Webなら最短25分融資!*

引用元: レイク

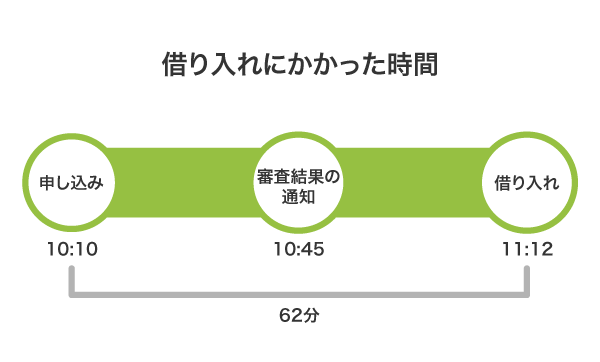

実際に管理人がアイフルを利用したところ、62分で借り入れができました。

管理人がアイフルで借り入れをしたときにかかった時間

| 10:10 | 申し込み |

|---|---|

| 10:45 | 審査結果の通知 |

| 11:12 | 借り入れ |

総量規制を超える借り入れでもすぐに対応してもらえたため、即日でキャッシングをしたい人にも最適です。

ただし消費者金融のなかでも、即日融資に対応しているのは大手だけになります。

街金と呼ばれる中小消費者金融で申し込んだ場合、その日のうちにお金を借りるのは難しいため注意してください。

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

中小消費者金融などの街金は即日で借りられない

中小消費者金融には大手のような与信システムがなく、融資決定に時間がかかります。

審査担当者やオペレーターの人数が少ないことも、迅速に審査がおこなわれない原因の一つです。

即日融資をうたっていても実際には翌日以降になるケースが多いため、急いでいる人は中小消費者金融の利用は避けるのが得策でしょう。

また中小消費者金融を利用する場合、法外な金利で貸付をおこなったり厳しい取立てをしたりする悪質な業者との区別に気をつける必要があります。

即日で借り入れできたとしても、悪質な業者から融資を受けてしまえば精神的にも金銭的にも相当な苦痛を強いられます。

知名度の低い貸金業者を利用するのであれば、申し込み前に金融庁が公表している登録貸金業者情報検索サービスを利用し、日本貸金業協会に登録されている正規の業者かどうか必ず確認してください。

管理人が正規で運営している中小消費者金融のおまとめローンについて調査した結果は、以下のとおりです。

| 融資時間 | 金利 | 限度額 | |

|---|---|---|---|

| AZ株式会社 | 最短即日 | 7.0%〜18.0% | 200万円 |

| 中央リテールのおまとめローン | 最短1日 | 10.95%〜13.0% | 500万円 |

| ノーローンのかりかエール | 新規受付停止中 | 12.0%〜18.0% | 300万円 |

| ライフカードのサポートローン | 最短7日 | 12.0%〜16.5% | 500万円 |

| ダイレクトワンのお借り換えローン | ー | 4.9%〜18.0% | 300万円 |

| アローの借換ローン | 最短即日 | 15.0%〜19.94% | 200万円 |

| キャッシングMOFFのおまとめローン | 最短即日 | 5.0%〜15.0% | 500万円 |

| フクホーの借換えローン | 最短即日 | 7.3%〜15.0% | 200万円 |

| キャネットのおまとめローン | 最短即日 | 12.0%〜20.0% | 500万円 |

| いつものおまとめローン | 最短即日 | 4.8%〜18.0% | 500万円 |

| アスマイルの借換え・おまとめローン | ー | 6.9%〜13.9% | 300万円 |

| サンワフィナンシャルのおまとめローン | 最短即日 | 6.8%〜18.0% | 300万円 |

中小消費者金融のおまとめローンは即日融資が難しいだけでなくWeb申し込みができなかったり、郵送物なしの借り入れに対応してもらえなかったりします。

まずは大手消費者金融のおまとめローンに申し込み、審査通過できなかった場合に中小消費者金融を選択肢に入れるとよいでしょう。

銀行カードローンは申し込みから融資までに1週間以上かかる

銀行カードローンは即日融資に一切対応しておらず、申し込みから借り入れまでに1週間以上かかります。

審査の仕組み上、銀行カードローンは即日融資が不可能であると言った方が正しいかもしれません。

審査に時間がかかる理由は、反社会的勢力の排除に向けた取り組みとして警察庁のデータベースへ利用者の信用情報を照会することが義務付けられているためです。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元: 即日融資停止-日本経済新聞

なぜ銀行カードローンだけ審査が厳格化されているのか、疑問に感じる人もいるかもしれません。

過去にみずほ銀行が暴力団関係者へ融資をおこない不祥事として取り沙汰されたことがあり、金融庁は監視を厳しくせざるを得ないのが実情です。

以下の表は、銀行カードローンの融資時間について調査した結果です。

上述したように、通常の銀行カードローンは総量規制以上の貸付をほとんど実施していないため、おまとめの利用に対応しているカードローンのみ調査対象としています。

| 即日融資 | 審査時間 | 融資時間 | |

|---|---|---|---|

| みずほ銀行カードローン | × | 最短2日 | 最短1週間 |

| auじぶん銀行のじぶんローン | × | 最短翌日 | 最短1週間 |

| ソニー銀行カードローン | × | 最短翌日 | 最短1週間 |

| イオン銀行カードローン | × | 最短翌日 | 最短翌日 |

| セブン銀行カードローン | × | 最短2日 | 最短2日 |

| オリックス銀行カードローン | × | 最短3営業日 | 最短1週間 |

| 横浜銀行カードローン | × | 最短翌日 | 最短翌日 |

| 千葉銀行のちばぎんカードローン | × | 最短翌日 | 最短翌日 |

| 東京スター銀行のスターワン乗り換えローン | × | 最短翌日 | 最短1週間 |

銀行カードローンを選んでしまうと融資に時間がかかり必要なときに借り入れができない可能性があるため、すぐにお金が必要な人は大手消費者金融のカードローンを選んだ方がよいでしょう。

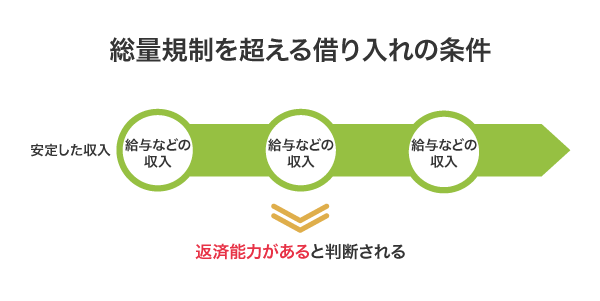

総量規制超えの借り入れをしたいなら安定した収入があることが必須

総量規制の例外貸付であるおまとめローンを利用したとしても、すべての人が審査に通過できるわけではありません。

総量規制超えの借り入れをしたいなら、安定した収入があることが条件になります。

複数の借り入れがある人向けのローンとはいえ、返済できる見込みのない人が融資を受けられないのは当然です。

アイフルの公式ホームページにも、以下のように記載されています。

満20歳以上69歳までの定期的な収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

引用元: アイフル

給与の支給が毎月1回以上あれば、アルバイトやパートなどの非正規雇用の人でも融資を受けられます。

在籍確認に前向きな姿勢を示すと印象が良くなって融資を受けやすくなる

おまとめローンで融資を受けたいなら、在籍確認に前向きな姿勢を示すのが有効です。

在籍確認は顧客が申告した勤務先に金融機関が電話連絡をおこない、在籍しているか裏付けを取る審査項目のひとつになります。

最近は原則として在籍確認なしで融資をおこなうカードローンが増えているものの、おまとめローンの場合は顧客の返済能力を慎重に調査する傾向にあります。

スムーズに審査を進めてもらうためには、在籍確認の電話連絡に対応できるように準備しておくことが大切です。

電話連絡に自身で対応できない場合でも、職場の人にあなたの在籍を証明してもらえれば調査は完了します。

プライバシーに配慮して金融機関名ではなくオペレーターの個人名を名乗ってもらえることが多く、在籍確認が実施されたからといって職場に借り入れがバレるとは限りません。

どうしても心配な人は、収入証明書の提出によって在籍確認の電話連絡を免除してもらえないか相談するとよいでしょう。

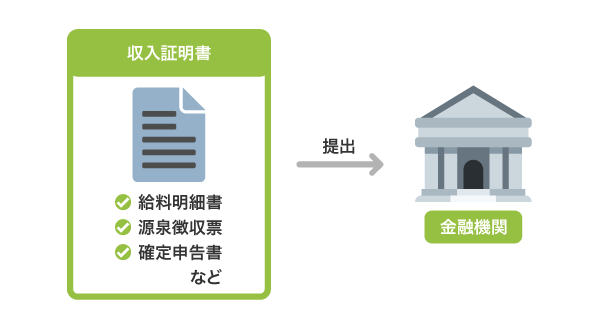

収入証明書を提出するケースが多いため用意しておこう

総量規制対象外のカードローンで借り入れをする場合、収入証明書の提出を求められます。

金融業者は収入証明書によって安定した収入があるかどうか確認し、貸し倒れリスクの有無を判断しているからです。

また日本貸金業協会でも、以下のように定められています。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元: 収入を証明する書類の提出が必要な場合-日本貸金業協会

総量規制以上借りるということは、いずれかに該当するケースがほとんどではないでしょうか。

今まで自己申告だけで審査通過できた人も、以下の書類を用意しておいてください。

収入証明書として認められる書類一覧

- 直近2ヶ月分以上の給料明細書

- 納税通知書および納税証明書

- 源泉徴収票

- 所得証明書

- 確定申告書

どうしても収入証明書を提出できない場合は、借り入れ金額を少なくするといった対策をしたうえでオペレーターへ申し出る必要があります。

収入証明書不要で借り入れできる条件については、「収入証明書不要のカードローン3選!給与明細なしでもすぐに借入できる方法」をご覧ください。

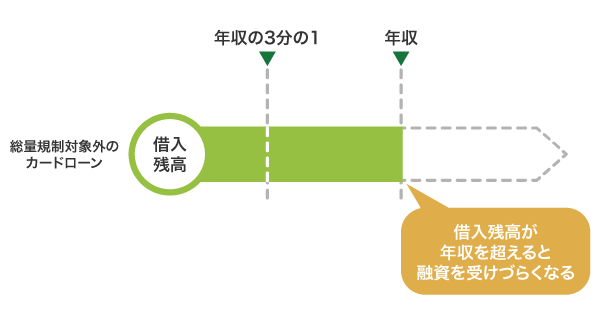

借入残高の総額が年収を超えると融資を断られる可能性が高い

年収の制限がない総量規制対象外のカードローンでも、返済能力を著しく超える借り入れはできません。

具体的には、借入残高の総額が年収を超えると融資を断られる可能性が高くなります。

返済できなくなる人が増えることで不利益を被るのは金融業者のため、利用者の年収に対して毎月の返済額が大きくなりすぎないように慎重になるのは当然と言えます。

現在の借り入れにおいて、すでに返済を延滞または滞納している人は審査で落とされる可能性が高いため注意してください。

延滞や滞納をしていると審査で不利になるため注意が必要

金融機関の審査担当者は、指定信用情報機関のCICやJICCから顧客の信用情報を照会し、ローンなどの支払いに延滞や滞納がないか確認しています。

支払いを延滞または滞納している場合、審査担当者からの印象は良くありません。

借り換え後に支払いが滞ってしまうことを懸念され、審査で不利に働きます。

総量規制対象外のカードローンを利用するためには、毎月しっかりと返済を続けることが大切です。

自分の信用情報がどのように登録されているか知りたい人は、インターネットや郵送で情報開示することができますので確認してください。

信用情報に傷があって審査に通過するのが難しい人は、最終手段として日本貸金業協会に相談することも検討しましょう。

審査に通過できず自己解決の限界を迎えたら日本貸金業協会に相談しよう

日本貸金業協会には、ローンの借り入れや返済に関する相談窓口が設置されています。

おまとめローンの審査に通過できず借り入れに関する悩みが解決できない場合は、日本貸金業協会に相談することで現状を好転できるかもしれません。

日本貸金業協会のホームページにも、以下のように記載されています。

「 多額の借金を抱え返済に困っている」「借金の整理方法がわからない」といった相談には、債務状況や返済能力などを把握した上で、必要な助言や情報提供、他の相談機関の紹介などを行います。

引用元: 相談窓口の業務について-日本貸金業協会

無料で利用できますので、自分だけで抱え込まずに相談してください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |